공모주 평균 수익률 65%, 5곳 중 4곳 수익

'주목도 높아지는 시점에 올려야 유리'

분주해진 증권사...상장 준비 기업들도 '기대감'

-

국내 증시 기업공개(IPO) 상장 예비심사 청구 건수가 최근 5년래 최대치를 기록하고 있다. 지난 3월만 해도 '올해는 꼼짝없이 공 치겠다'던 증권사 관련 부서는 하나라도 빨리 더 올려야 한다며 분주한 모습이다.

오갈 데 없는 유동성이 모두 증시로 몰리며 왠만한 공모주에는 대부분 뭉칫돈이 들어오고, 평균 공모주 투자 수익률도 60%를 넘어서고 있는 까닭이다. 유동성 장세 속에서 상장 자체가 호재로 여겨지며 투기성 자금이 대거 유입되고 있다. '코로나 마켓의 역설'이라는 평가까지 나온다.

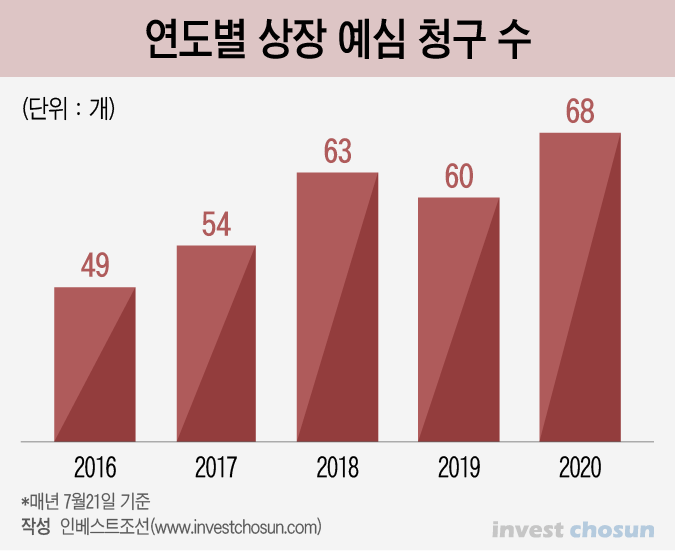

21일 증권업계에 따르면 연초 이후 이날까지 유가증권시장(코스피) 및 코스닥시장에 상장 예심을 청구한 기업 수는 모두 68곳에 달한다. 이는 공모주가 나름 호황이라는 평가를 받았던 지난해보다도 늘어난 수치이며, 최근 5년 중 가장 많다.

시장이 휘청였던 지난 3월말까지는 14곳에 불과했지만, 시장이 회복세를 탄 4월 이후 무려 54곳의 청구가 몰렸다.

한 증권사 관계자는 "최근 몇 년 새 가장 바쁜 상황인 것 같다"며 "중소형 규모의 공모주도 시장의 관심을 받고 뭉칫돈이 들어오곤 한다"고 말했다.

IPO 시장에 대한 주목도 자체가 다르다는 분석이다. 우선 증시 회복세에 힘입어 내년으로 일정 연기까지 고려하던 SK바이오팜이 무사히 상장에 성공했다. 방탄소년단(BTS)의 소속사인 빅히트엔터테인먼트, 비대면 시대 수혜주로 꼽히는 카카오게임즈 및 카카오페이지 등이 잇따라 상장 절차를 개시했다.

지난해 IPO 시장은 무난한 모습이었지만, 시장의 관심을 한 눈에 휘어잡을 '한 방'은 부족했다. 한화시스템 정도가 가장 주목받는 거래였지만, 상장 이후 주가가 급락했고 여전히 공모가조차 회복하지 못하고 있다.

IPO 시장이 2018년 대비 전반적으로 활발한 모습이었지만, 눈에 띄는 '스타'가 부족했다는 말이다. 올해엔 SK바이오팜이 시장을 리드하며 분위기가 확 바뀌었다는 평가다.

이런 상황이다보니 증권사 관련부서들도 상장 주관 계약을 맺어둔 기업 풀(pool) 중 가능하다 싶은 기업은 최대한 뽑아올려 예심 청구 준비를 시작하려는 모습이다. 주목도가 높은 시기에 상장을 시켜야 효과적인 마케팅이 가능한 까닭이다.

공모주 성과도 나쁘지 않다. 연초 이후 상장을 마무리한 19개 종목(기업인수목적회사 제외) 중 공모가 대비 주가가 하락 중인 기업은 4개 종목 뿐이다. 올해 상장사 5곳 중 4곳은 수익을 내고 있다는 말이다.

올해 공모주 전체 평균 수익률도 65%(단순 산술평균 기준)에 달한다. 이 중 주가가 공모가 대비 하락한 곳을 제외한 15개 신규 공모주 평균 공모가 대비 수익률은 88%다. 3월 저점 이후 코스피ㆍ코스닥 지수 상승률을 넘어선다.

현재 상장 절차를 밟고 있는 예비 공모주 기업들은 기대감을 감추지 않고 있다. 카카오게임즈의 경우 최근 게임주 주가 흐름이 좋은데다, 2분기 상당수 기상장 게임사들이 어닝서프라이즈를 예고하고 있어 상당한 수혜를 받을 수 있을 전망이다.

빅히트 역시 BTS 공백에 대한 우려와는 별개로 최근 회복세를 타고 있는 엔터주들의 긍정적인 영향을 받을 수 있는 상황이다. 상장 재수에 도전하고 있는 바디프랜드는 헬스케어 산업에 대한 높아진 시장의 관심에 기대를 걸고 있다.

다른 증권사 관계자는 "'신규 공모주' 자체가 테마로 묶여 상장이 호재로 인식될 정도의 상황으로 보인다"며 "올해 공모주 성과가 워낙 좋고, 유동성이 갈 곳이 없다보니 투기성 자금도 상당히 시장으로 유입되고 있는 것 같다"고 말했다.

-

[인베스트조선 유료서비스 2020년 07월 21일 17:13 게재]

이미지 크게보기

이미지 크게보기