A급 숨통 트겠지만 스프레드 축소는 '글쎄'

시장 자정작용 저해 우려도

-

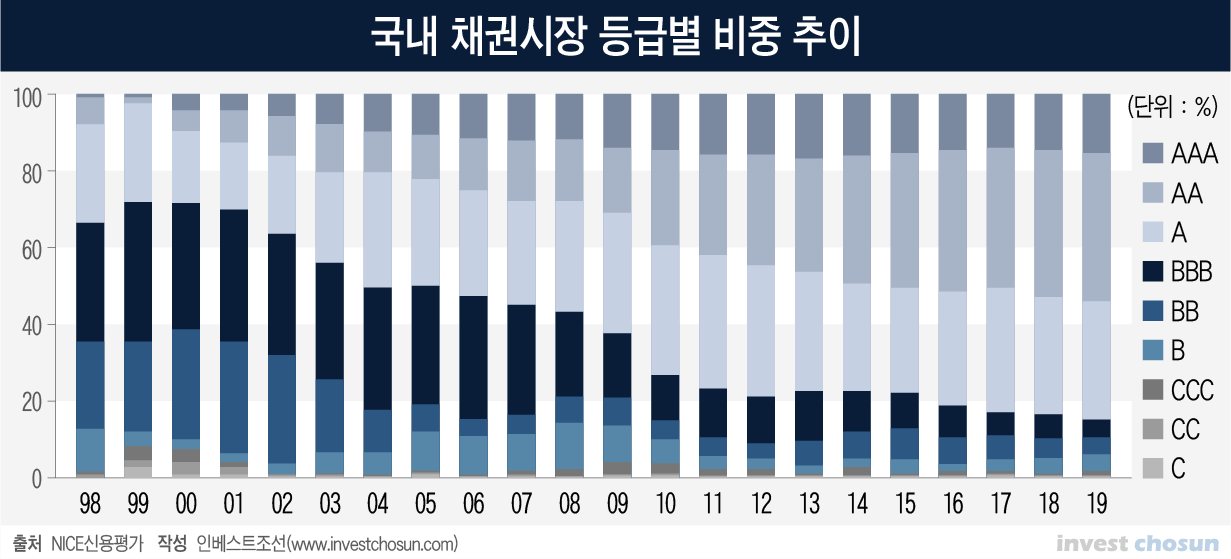

정부의 기업유동성지원기구(SPV) 출범에도 기대의 목소리는 크지 않다. 여기엔 지원 대상인 국내 채권시장에서 A~BBB급 회사채의 영향력이 미미하다는 배경이 있다.

물론 SPV가 가동되면 시장에선 미매각이 일상적인 A등급 이하 회사채 발행에 숨통이 트일 가능성이 있다. 다만 A등급의 스프레드 축소는 쉽지 않을 것이란 전망이다. 국내에서 채권 수요가 AA급 이상에 몰려 있기 때문이다.

-

이번 SPV 지원 대상은 일단 AA등급 30% 이상, A등급 55%내외, BBB등급 이하 15%로 결정됐다. 매입대상은 3년만기 이내 회사채, 3~6개월 CP이고 금융회사는 제외된다.

코로나로 인한 시장 급랭에도 AA급 이상 우량채권은 정부지원에 힘입어 조달을 이어갔다. A등급은 전년 대비 오히려 발행이 감소된 것으로 파악된다. 한국은행 자료에 의하면 지난달 AA급 회사채 수요예측 참여율은 333% 정도로 지난해와 비슷했다. A급은 232%로 전년동기(477%)의 절반 수준으로 떨어졌다. BBB급 이하 역시 178%로 전년동기(353%)에 한참 못미치는 수준이다.

최우석 NICE신용평가 평가정책본부장은 “국내에선 A등급 이상 대기업만이 채권을 발행하는 직접금융시장의 혜택을 보고 있다. 국내 대부분의 기업이라 할 수 있는 BBB등급 이하의 기업들 모두 직접금융시장 창구가 막혀있다고 봐도 되는 상황”이라며 “자금을 비축해야 할 중요한 시기에 채권시장이 기능을 하지 못하고 있는데, 채권시장의 원활한 기능여부는 경기회복 시 경제체력의 차이로 귀결될 수 있다”고 분석했다.

‘허리’ 역할을 해야하는 BBB등급이 국내 채권시장에서 힘을 잃은 지는 오래다. NICE신용평가에 따르면 2019년 기준 BBB등급은 글로벌 채권시장에서 약 35%, 미국 채권시장의 약 40%를 차지한다. 반면 2019년 기준 국내 채권시장에서 BBB등급은 5% 수준에 그친다. 금융위기 이후 BBB급 기업 수가 감소했고, 실적 양극화로 다수의 BBB등급 기업이 A등급으로 상향됐다. BBB등급이 사라지며 ‘완충제’역할을 하지 못하다보니 비교적 양호한 펀더멘털과 금리조건을 가지고 있는 A등급도 위협받고 있다.

국내 A급, BBB급 기업들은 국내기업 전체로 보면 상당히 우수한 신용도를 가지고 있음에도 높은금리를 제공해야 하고, 투자자를 확보하기가 어려운 상황이다. 이렇다보니 은행 담보대출이나 정책적 지원을 찾아야 한다. 김상만 하나금융투자 연구원은 보고서에서 “(국내에서) A등급 채권의 적절한 정의는 ‘(BBB 등급으로) 등급 하락시 가격하락폭이 크기 때문에 발행시장에서 투자자들이 적극적으로 매수에 나서지 않는 채권”이라고 설명했다.

크레딧업계 관계자는 "3~4월에 비하면 현재 국내 채권시장은 상당 부분 정상화됐고 남은 불확실성은 언제 코로나가 잡힐지 여부"라며 "회사채 투자의 주요 주체가 된 자산운용사나 증권사들은 스프레드 메리트를 보고 들어가는게 크다보니 A급 이하 투자를 기피하는 상황인데, SPV가 미매각을 채워줄 수는 있지만 스프레드 이슈 해결은 쉽지 않을 것"이라고 말했다.

-

[인베스트조선 유료서비스 2020년 07월 27일 07:00 게재]

이미지 크게보기

이미지 크게보기