㈜두산은 6000억, 오너일가는 현금대신 주식으로

나머진 주주들 몫…주가 유지하면 상환 금액 늘 듯

펀더멘털 대신 기대감에 치솟은 두산그룹 가치

“정책 지속성, 자생 능력 확인 안돼 투자 주의” 경고도

-

두산그룹이 국책은행으로부터 지원 받은 긴급 자금의 절반가량을 갚는다. 표면상으론 그룹의 뼈를 깎는 구조조정 결과로 비춰지기도 하지만, 실상은 시장의 넘치는 유동성을 만들어 낸 개미투자자들이 상당 부분을 부담하는 형태다.

과거 10년 간 정치권에서 탈원전 정책이 논의되는 동안 원전사업의 선봉장인 두산그룹은 이렇다할 대책을 내놓지 못했다. 현 정부들어 탈원전 정책이 현실화했는데, 그 화살은 그동안 손을 놓았던 경영진이 아닌 정부로 향했고 두산그룹은 정부 정책의 가장 큰 피해 기업(?)이 됐다.

대마불사(大馬不死)라는 단어를 증명하듯 국책은행은 수 조원의 자금을 두산그룹에 쏟아부었다. 때마침 정부의 그린 뉴딜 추진 발표와 맞닥뜨려 두산그룹은 친환경 기업으로 탈바꿈을 시도했다. 막연한 기대감에 베팅한 투자자들은 오너일가 대신 두산그룹의 재기를 이끌어 내는 모양새를 만들었다. 불과 반년 만의 일이다.

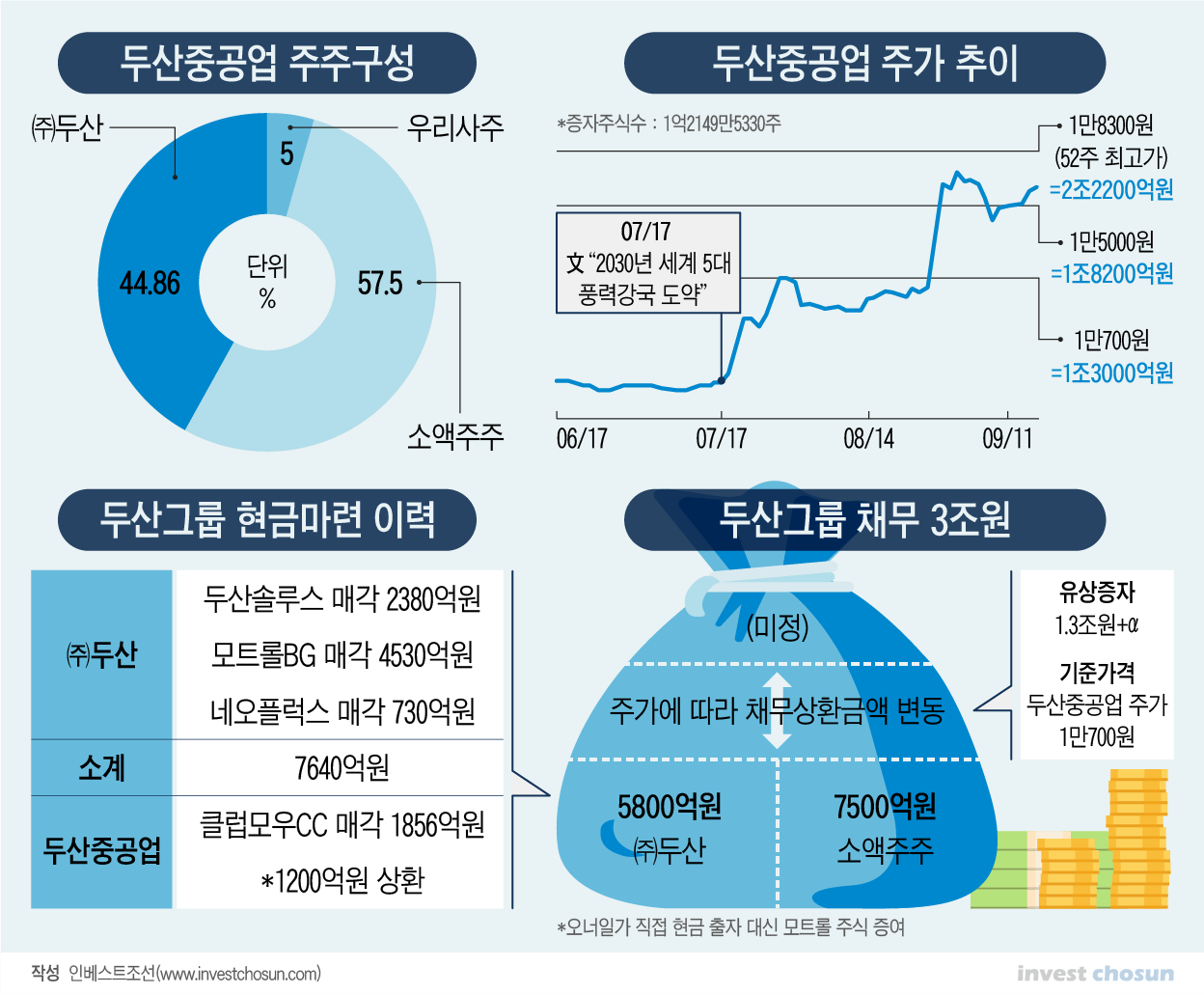

두산그룹 재무구조 개선의 핵심은 두산중공업이 산업은행과 수출입은행으로부터 지원받은 3조원의 자금을 갚는 것이다. 두산그룹은 올해 중순 클럽모우CC 매각을 시작으로 두산솔루스, 두산모트롤BG, 사모펀드(PEF) 운용사 네오플럭스를 매각해 약 1조원의 현금을 확보했다.

자산 매각을 통한 유의미한 현금 유입은 ㈜두산에 집중됐다. 두산중공업은 클럽모우CC 매각 외에는 이렇다할 현금을 만들어 내지 못했다.

차입금 감축을 위해 두산그룹이 선택한 방법은 유상증자이다. 두산중공업의 유상증자를 통해 ㈜두산이 확보한 현금을 일부 투입하고, 나머지는 지분 57%를 가진 소액투자자들이 분담하는 구조를 짰다.

이 과정에서 오너일가는 현금을 내놓는 대신 두산퓨얼셀 지분을 두산중공업에 무상증여했다. 오너일가에 수 천억원의 현금을 안겨준 두산솔루스와 두산중공업에 현금 대신 증여한 두산퓨얼셀은 ㈜두산의 사업부로 존재했는데, 지난해 말 인적분할로 신설됐다. 분할 재상장 당시보다 두산솔루스의 주가는 8배 이상, 두산퓨얼셀은 10배 이상 치솟아 각각 1조3000억원, 3조원대의 회사가 됐다.

-

두산중공업의 유상증자 발표시점은 절묘했다.

지난 7월 문재인 대통령은 한국판 뉴딜의 첫 현장 방문의 행선지로 ‘전북 서남권 해상풍력 실증단지’를 찾았다. 그 자리에서 “두산중공업에 특별히 감사드리고 싶다”고 했다. 과거 수 천억원대의 적자를 기록하며 두산중공업의 주가는 액면가(5000원) 이하에 머물렀지만, 대통령의 방문 이후 수직상승하기 시작했다. 한 달이 채 지난지 않아 정부는 뉴딜펀드를 조성, 170조원을 ‘디지털’, ‘그린’ 관련 분야에 투자하겠다고 했다. 주가가 52주 최고가를 기록하던 시점, 두산중공업은 1조3000억원의 유상증자를 발표했다. 유입된 자금으로 국책은행의 차입금을 갚겠다고 밝혔다.

유상증자 발행 예정가는 주당 1만700원이지만 현재 주가를 유지한다면 약 1조8000억원의 유입 효과를 충분히 기대해 볼 수 있다. 두산중공업의 주주 중 절반이상이 소액주주인점을 고려하면 1조원 이상을 두산그룹이 아닌 주주들이 부담하게 된다.

투자은행(IB)업계 관계자는 “주가가 급작스럽게 올랐기 때문에 유상증자 기준가액이 낮게 책정됐으나 증자 전까지 현 상태를 유지한다면 훨씬 더 많은 시중 자금을 끌어들일 수 있을 것으로 본다”며 “펀더멘털에 기반한 자금유입이라기보단 투자자들이 막연한 기대감이 끌어올린 증시의 버블 효과로 볼 수 있는데 두산그룹 입장에선 조기에 재무구조 개선을 이끌어 냈다는 아주 좋은 홍보 효과를 노릴 수 있는 타이밍”이라고 말했다.

풍력 발전을 새로운 먹거리로 내세운 두산그룹이 밝힌 로드맵은 ‘2025년까지 해상풍력발전 매출액 1조원 달성’이다. 두산중공업 개별 기준 연매출(최근 3년 평균 약 4조원)의 25%에 달하는 수치다.

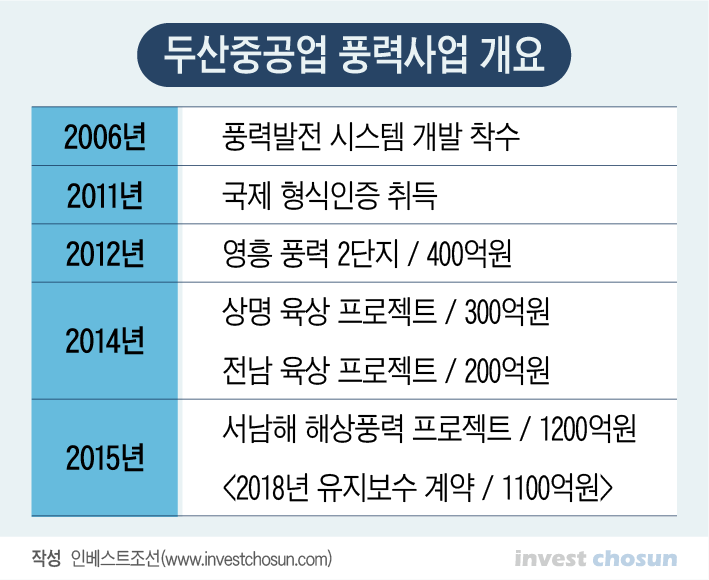

사실 두산중공업의 풍력 발전 사업은 걸음마 단계다. 2012년 영흥풍력 2단지(400억원), 2014년 상명·전남 육상프로젝트(총 800억원), 2015년 서남해 해상풍력프로젝트(1200억원, 유지보수 1100억원) 등이 전부다.

투자금융업계 한 관계자는 “두산그룹이 원전 사업에서 벗어나 새 성장동력을 발굴하려는 노력은 상당히 높게 살만하지만, 정부의 정책이 향후 수년 간 지속 가능할 지 또는 정부 차원의 발주를 제외하고 글로벌 시장에서 두산그룹이 자생할 수 있는 지를 장담하기 어려운데, 당장 1~2년의 유의미한 현금흐름을 기대하기 어려운 상황에서 막연한 기대감으로 투자하기엔 상당히 위험성이 높다”고 말했다.

-

올해 초만 해도 급하게 산업은행의 문을 두드리던 두산그룹은 느긋해졌다. 재무구조 개선의 첫 단추였던 두산건설 매각은 그룹의 높은 눈높이에 거래가 무산됐다. 두산건설은 그룹 유동성 위기의 뇌관이지만 매각 협상이 무산된 이후 두산중공업은 해외 자회사 지분(베트남법인)을 인수하며 또 한번의 수백억원 자금지원을 결정했다.

아직 1조원 이상의 채무가 남아있는만큼 두산그룹의 정상화를 논하긴 이르다. 역시 두산중공업의핵심 자회사인 두산인프라코어 그리고 두산밥캣의 매각 성사여부가 관건이다.

원매자로 거론되는 국내외 굵직한 PEF들과 전략적투자자(SI)들은 상대적으로 현금흐름이 양호한 두산밥캣에 대한 관심도가 높다. 두산인프라코어의 경우 해외 자회사인 DICC가 약 8000억원대 소송에 대한 불확실성이 남아있다는 점은 투자자들이 망설이는 요인이다. 일각에선 반년 만에 절반가량의 차입금을 갚았으니 핵심 자회사들 매각 협상에서 두산그룹이 상대적으로 우위를 점하고, 금액에 대한 이견을 이유로 거래를 장기간 끌어갈 가능성도 배제할 수 없다고 평하기도 한다.

-

[인베스트조선 유료서비스 2020년 09월 21일 07:00 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기