조단위 블라인드펀드 필요할 듯

드라이파우더 소진 필요한 글로벌 PEF 협상할 듯

-

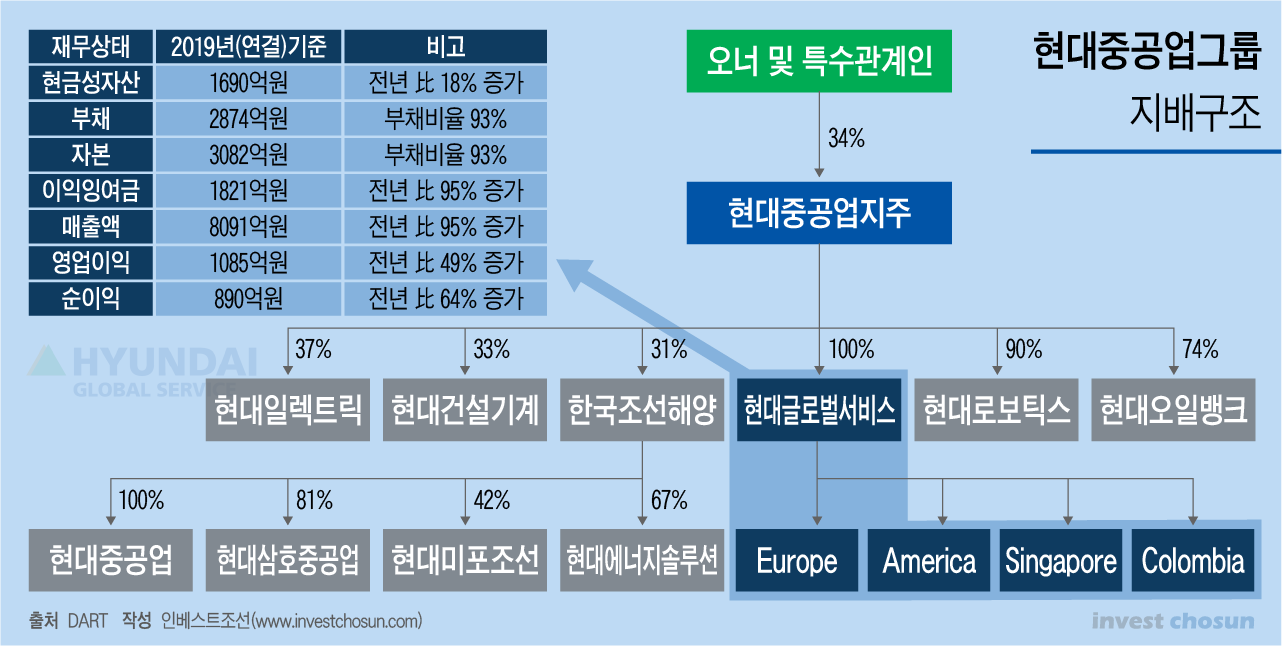

현대중공업지주의 100% 자회사 현대글로벌서비스가 외부 자본을 유치한다. 추후 기업공개(IPO)를 고려한 상장전투자유치(Pre-IPO) 성격이다. 최근 현대중공업그룹이 올해 마지막 대형 M&A 경쟁입찰인 두산인프라코어 인수전에 참여했기 때문에, 그룹차원의 자금소요에 대응하기 위한 차원으로도 해석할 수 있다. 다만 조선업황의 개선세를 확실히 점치기 어려운 상황에서 상당히 높은 기업가치를 요구하고 있다는 평가도 나온다.

현대글로벌서비스는 지난 2016년 현대중공업으로 AS부문을 물적분할 해 설립한 회사다. 현대중공업그룹 건조 선박은 물론 외부 업체 선박의 AS 및 개조 등을 담당한다. 과거 물적분할 이후 일감몰아주기 논란에 선 회사이기도 하다.

지난해 연결 기준 영업이익은 1085억원, 순이익은 890억원을 기록하며 전년 대비 각각 49%, 64% 성장했다. 올해 초엔 모회사인 현대중공업지주에 900억원(주당 2만2500원)을 배당하며 나머지 자회사들의 부진을 일부 상쇄했다.

-

현대중공업그룹은 현재 현대글로벌서비스의 투자유치를 위해 현재 국내외 사모펀드(PEF) 운용사들과 협의를 진행하고 있다. 회사측이 요구하는 기업가치는 약 2조원 수준이다. 현재 회사의 상각전영업이익(EBITDA)이 1000억원 내외라는 점을 고려하면 20배 이상의 멀티플을 요구한 수치다. 투자유치 규모는 지분 40% 안팎으로 8000~9000억원 수준이다.

현재 조선관련 업종으로 묶인(우선주 제외 약 25곳)의 상장회사들의 주가수익배율(PER)이 마이너스(-) 13% 수준인 점을 비쳐볼 때 상당히 높은 수치다. 물론 지난해까지 현대글로벌서비스의 실적이 고공행진했기 때문에 유사 업체들과의 단순 비교는 어렵다. 다만 코로나 사태가 심화하기 전 실적이기 때문에 올해도 앞으로도 꾸준한 실적으로 낼 수 있을지는 지켜봐야 할 것으로 보인다.

실제로 올 상반기 전세계 선박 발주량은 전년 동기 대비 53.5%가 감소했다. 국내 조선소의 합산 수주량은 LNG선의 발주가 부진한 탓에 68% 이상 감소했고, 전세계 조선사의 선박 수주 잔고(7100만CGT)는 2004년 1월 이후 가장 낮은 수준이기도 하다.

투자은행(IB) 업계 한 관계자는 “약 1조 기업가치 정도, 즉 EBITDA 멀티플 약 10배정도라면 합리적인 수준으로 생각해 볼 수 있지만 2조원의 기업가치는 상당히 높게 책정돼 FI들의 부담이 상당히 높다”며 “조선업황과의 밀접한 산업 연관성을 갖고 있기 때문에 불안한 업황의 개선세가 가시화하지 않는 이상 과감한 투자를 진행하긴 상당히 어렵다”고 말했다.

현대글로벌서비스에 8000억원 이상의 자금을 투입할 수 있는 사실상 초대형 사모펀드(PEF)가 유일할 것으로 보인다. 투자금의 절반가량을 보유한 펀드에서 직접 출자하기 위해선 최소 2조원 이상의 펀드를 보유해야 한다. 국내에서 2조원 이상의 펀드를 보유한 운용사는 MBK파트너스, 한앤컴퍼니, IMM PE 등이 전부다.

국내 PEF 외에 글로벌 리즈널 펀드들이 투자자로 참여할 가능성도 상당히 높게 거론된다. 코로나 사태의 장기화로 미소진 투자잔액(드라이파우더)이 많은 글로벌 사모펀드들은 대형 M&A 거래에 목말라 있다. 산업은행이 대우조선해양 인수의 독점적 지위 부여하고 두산인프라코어 인수전에서 자회사가 조력자로 나선 것을 고려하면, 현 정부의 전폭적인 지지를 얻고 있는 현대중공업그룹과 끈끈한 관계를 맺을 수 있다는 점도 투자를 고려하는 요인이 될 것으로 보인다.

-

[인베스트조선 유료서비스 2020년 10월 09일 07:00 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기