경쟁자도 줄어들어…D램 시장 전철 밟게 되면 유리

인텔, AMD 등 추격에 부담…낸드 키울 여력 없어

CPU 육성 자금 필요…이해관계 맞은 하이닉스와 맞손

-

SK하이닉스는 미국 인텔의 낸드 메모리 사업을 인수하면서 D램 의존도를 낮추게 됐다. 취약했던 SSD 사업을 강화하게 됐고, 무엇보다 경쟁자가 줄면서 향후 사업을 더 키워나가기 유리한 환경을 마련했다. 인텔 입장에선 매출 기여도가 낮고 수익성도 좋지 않은 사업을 정리하려던 차에 적절한 인수자를 찾은 모습이다. 목돈까지 쥐게 된 인텔은 본연의 CPU(중앙처리장치) 사업에 집중할 것으로 예상된다.

20일 SK하이닉스는 인텔 NSG(Non-volatile Memory Solutions Group)의 낸드 사업을 인수한다고 공시했다. 이번 인수로 ▲SSD 솔루션 역량 강화 ▲고부가가치 제품 포트폴리오 구축 ▲메모리 반도체 사업군 간 균형 확보 등 효과가 기대된다고 밝혔다. 거래 규모는 10조3104억원(90억달러)이다.

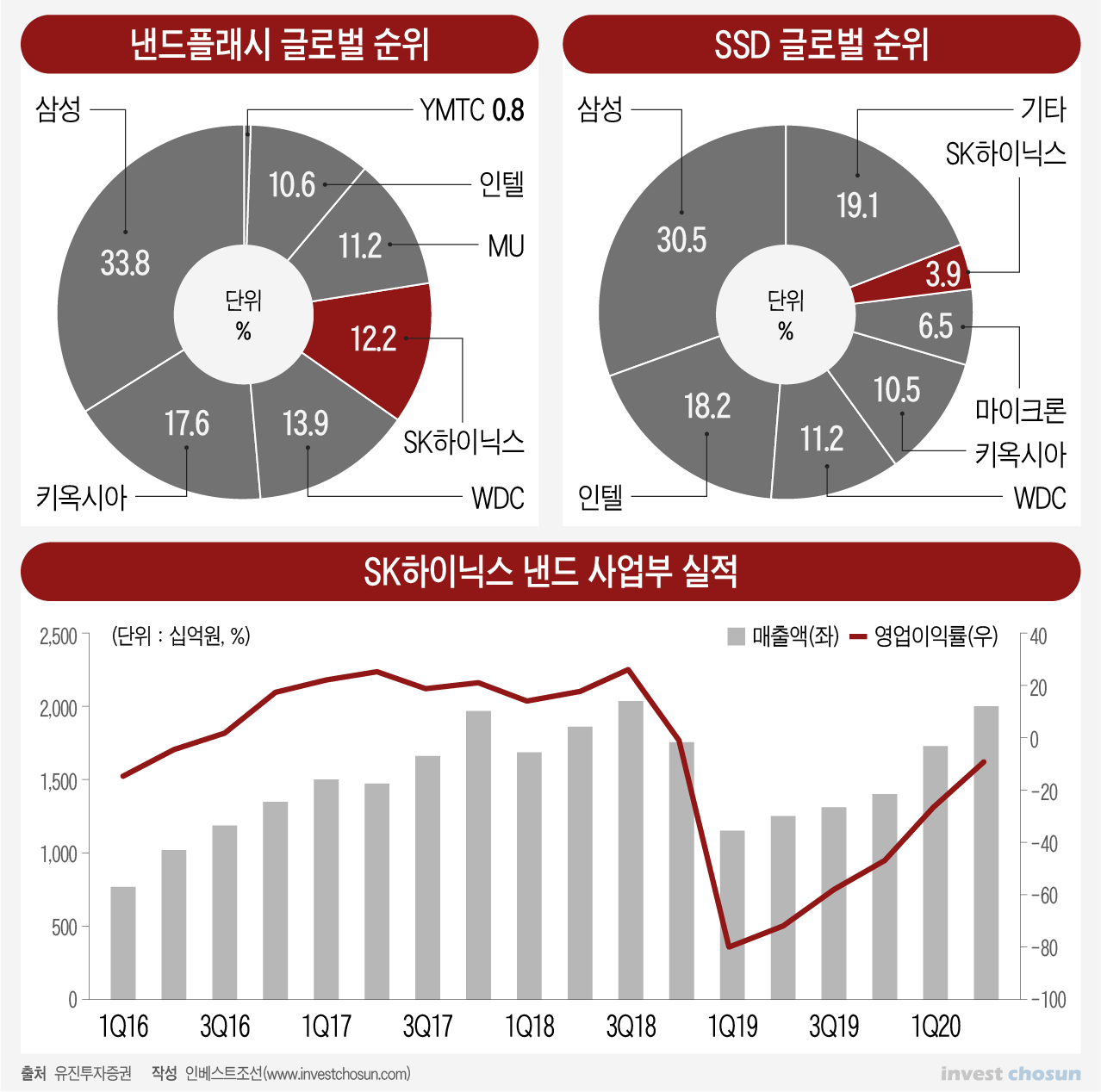

SK하이닉스는 2분기 전체 매출에서 D램이 차지하는 비중이 73%에 달한 반면 낸드 비중은 24%에 그쳤다. 시장 점유율 역시 D램 분야에선 삼성전자에 이은 글로벌 2위 자리가 공고하지만, 낸드 점유율은 5~6위권을 오갔다.

SK하이닉스는 낸드에서도 기업형 SSD(eSSD) 가 가장 약점으로 꼽혀왔다. IT 기기의 발전, 대용량 클라우드 서버의 등장으로 중요성이 커진 SSD는 낸드 플래시와 컨트롤러가 결합해야 한다. SSD 강자인 삼성전자, 키옥시아, 웨스턴디지털 등은 하드디스크 사업에서 축적한 컨트롤러 기술이 있다. SK하이닉스는 그 기술이 약하다 보니 SSD보다 일반 낸드 플래시 칩을 주력으로 삼아야 했다.

SK하이닉스는 2017년 키옥시아(옛 도시바) 지분을 투자하는 등 낸드 사업 강화에 공을 들여 왔다. 그러나 눈에 띄는 성과가 나타나지 않았고, 수익성도 기대에 미치지 않았다. 이번에 거금을 들여 인텔의 낸드 사업을 사기로 하는 승부수를 던졌다.

거래가 완료되면 SK하이닉스는 낸드 메모리 분야 글로벌 시장 점유율 20% 이상을 차지하며 삼성전자 뒤를 쫓게 된다. eSSD 사업에선 삼성전자와 인텔이 가장 두각을 나타내왔는데, 이번 인수로 SK하이닉스가 삼성전자를 제치고 1위 자리에 오를 것이란 전망이 나온다.

SK하이닉스 입장에선 낸드 사업의 경쟁사가 줄어들게 되기도 한다. SK하이닉스와 인텔의 낸드 사업이 합쳐지면 핵심 경쟁사가 6곳에서 5곳으로 줄어든다. D램 시장에서 나타난 업계 통합은 결국 삼성전자와 SK하이닉스의 2강 체제로 좁혀졌다.

SK하이닉스는 낸드 시장 점유율이 2위로 오르고, 부가가치가 높은 eSSD 분야에선 수위를 다투게 된다. 낸드 시장 역학 구도도 D램 시장을 따르게 된다면 그 승자는 D램과 마찬가지로 삼성전자와 SK하이닉스가 될 것이란 예상이 벌써부터 나오고 있다. 경쟁이 완화하고 과잉 투자가 줄어드니 수익성도 개선될 전망이다.

한 M&A 업계 관계자는 “이번 거래로 SK하이닉스는 낸드 점유율을 끌어올리게 됐고, 궁극적으론 소수 독과점 체체로 가는 길목에서 유리한 고지를 점하게 됐다”며 “인텔의 낸드 사업성이나 거래 금액에 대한 이견은 있을 수 있지만 장기적으로는 SK하이닉스에 득이 될 것으로 본다”고 말했다.

-

인텔 입장에서는 비주력 사업을 정리하는 한편, CPU 사업을 키울 재원도 마련하게 됐다.

인텔의 낸드 사업은 지난 수년간 성장이 더뎠다. NSG 부문 매출은 2017년 35억달러, 2018년 43억달러, 작년 44억달러로 커졌는데 작년 12억달러의 영업적자를 기록할 정도로 돈이 되지 않았다. 올해 상반기까지는 낸드 사업에서 영업이익 6억달러를 기록하긴 했지만, 과거 성적표를 보면 얼마나 호실적을 이어갈 지 점치기 어렵다.

인텔은 매출 비중이 한자릿 수에 그치는 낸드를 키우는 것보다는 기존 주력인 CPU에 힘을 싣는 것이 중요해졌다. 최근 엔비디아와 AMD가 빠르게 부상하며 위기감을 느끼고 있다. 경쟁사의 추격을 따돌리기 위해선 미세공정을 강화하고 CPU 성능을 개선하는 데 집중해야 한다. 대규모 차본이 필요한 인텔로서는 낸드 사업까지 키울 여력이 없다.

이 때문에 인텔이 낸드 사업을 접는 것은 시간 문제란 평가가 많았다. 인텔 경영진은 작년 5월 낸드 플래시 생산설비 증설 계획이 없다는 뜻을 드러냈고, 올해는 설비 운영을 중단할 수 있다고 밝히기도 했다.

인텔 입장에선 SK하이닉스가 최적의 인수자다. 삼성전자는 기존에도 이미 수위권인데다 글로벌 시장에서 기업결합 승인 문제도 크다. 냉랭한 미-중 관계를 고려하면 중국 사업 자산이 포함된 거래를 웨스턴디지털, 마이크론 등 미국 회사와 하기도 부담스럽다. 낸드 사업 강화에 목마르면서 자금력도 어느 정도 뒷받침 되는 곳은 사실상 SK하이닉스 뿐이었다.

인텔은 올해 CPU에 조단위 자금을 쏟기로 방침을 정한 터라 재원 마련이 중요한 상황이었다. 회사는 이번 거래를 통해 확보한 자금을 제품 경쟁력 강화와 AI, 5G 네트워킹, 자율주행 기술 등 장기적 성장이 우선적으로 필요한 분야에 쓰겠다는 방침이다.

-

[인베스트조선 유료서비스 2020년 10월 20일 15:40 게재]

이미지 크게보기

이미지 크게보기