현지 계열사 지원용 해석 우세...올해 순익 하락세

-

카드사, 캐피탈사 등 제2금융사들이 잇따라 달러를 조달하고 있다. 동남아시아(이하 동남아) 금융 시장에 투자하려는 용도로 파악된다. 최근 각광받고 있는 ESG(환경·사회·지배구조) 채권을 주된 통로로 활용하려는 움직임도 포착된다.

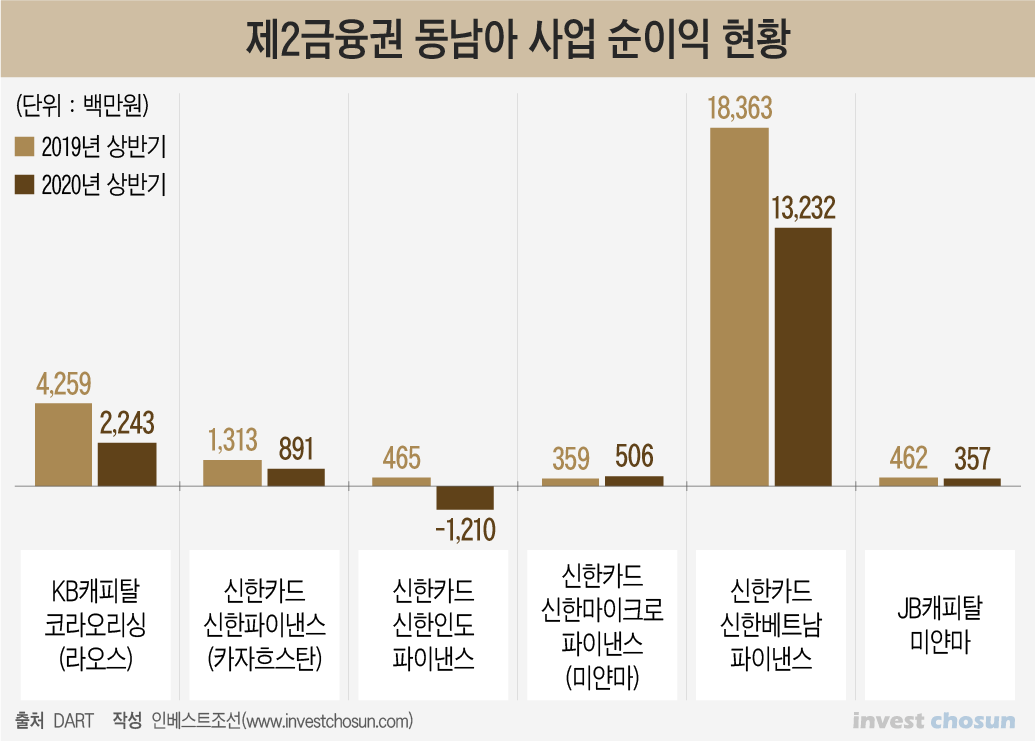

일각에서는 '밑 빠진 독에 물을 붓고 있다'는 지적이 나온다. 여전히 현지 금융사나 일본 금융사 대비 영업력 면에서 경쟁력이 없는데, 애꿎은 자본만 밀어넣고 있다는 것이다. 최근 채권을 통해 달러를 모으고 있는 금융사들의 동남아 법인 순이익은 하락하는 모습이다.

23일 금융권에 따르면 신한카드는 최근 5년 만기 4억달러 규모의 ESG 채권을 발행했다. 이에 모집금액 대비 3.8배에 달하는 15억달러 규모의 주문이 몰려 흥행했다. 이에 더해 업계에 따르면 최근 KB캐피탈도 외화 채권을 발행하는 움직임을 보이고 있다.

외화 채권 발행은 동남아 시장에 투자하기 위한 목적이란 분석이다. 실제로 제2금융권에 해당하는 기업들은 동남아 지역에 활발히 진출해 왔다. 신한카드는 카자흐스탄, 인도, 미얀마, 베트남 등에 법인을 두고 있다.

-

이들은 올해 동남아에서 고전하고 있다는 공통점이 있다. KB캐피탈의 라오스 법인인 KB코라오리싱은 올해 상반기 22억원의 순이익을 기록했는데, 이는 전분기 대비 47.3% 가량 감소한 값이다. 신한카드도 미얀마를 제외한 카자흐스탄, 인도, 베트남 법인의 순이익은 하락했다.

영업력 강화를 위해 본사에서 자본을 지원해줘야 할 필요성이 커졌다는 평가다.

동남아 금융시장에 정통한 한 관계자는 "최근 한 해외법인에 국내에서 집합투자를 통해 사채로 조달한 500억원 가량을 유입되기도 했다"라며 "최근 제2금융권 해외 법인 및 자회사들의 자본 여력이 떨어진 것 같다는 정황이 자주 눈에 띈다"고 말했다.

이어 "아직 국내 2금융권 해외 계열사들은 영업력 면에서 현지 금융사나, 한 발 앞서 진출한 일본계 금융사보다 부족한 게 사실"이라고 덧붙였다.

자금 조달에 ESG 채권을 활용하는 움직임에도 주목된다. KB국민카드는 이달 캄보디아 현지 법인에 학업 지원 목적의 후원금을 지급해 ESG 경영을 실천했다고 홍보했다. 같은 시기 신한카드도 코로나19로 어려움을 겪는 저소득층을 지원하는 데 채권을 통해 조달한 자금을 활용하겠다며 소셜 본드를 발행했다.

제2금융권 금융사들이 동남아 시장에에서 성과를 내야만 하는 이유는 수익성이다.

수익성을 도모하려면 해외 진출이 불가피한 상황이다. 카드사는 국내 시장에서 가맹점 수수료 인하 등 여전히 업황에 비우호적인 정책 환경에 처해있다. 또한 캐피탈사들은 사업 포트폴리오상 최종 손실률이 낮을 것으로 예상되는 오토할부나 리스 채권 비중은 줄어드는 반면 기업여신이나 투자금융 자산이 증가하는 추세다.

이에 더해 저금리 시대인 만큼 금리가 상대적으로 높은 동남아 시장이 수익을 내기 훨씬 용이하다는 평가다. 베트남과 미얀마의 기준금리는 각각 5%, 7%다. 올해 들어 동남아 국가들이 기준금리를 인하하는 움직임을 보이곤 있으나 기준금리가 0.5%인 한국보단 기준금리가 훨씬 높은 모습이다. 동남아권 국가들의 소액대출 금리는 20~30%에 달한다.

한 증권사 연구원은 "제2금융권들이 동남아에 진출하는 것은 맞는 방향이다"라며 "저금리 상황에선 사람들에게 7%가 넘는 금리는 체감상 매우 높기도 하고 기존 고객이 공고한 은행이나 저축은행이 버티고 있어 국내에서 제2금융권은 사업하기 어려운 상황이기 때문에 해외진출은 이들의 영원한 숙제다"라고 말했다.

-

[인베스트조선 유료서비스 2020년 10월 23일 07:00 게재]

이미지 크게보기

이미지 크게보기