10위권 證 평균 수수료율은 67bp↓

"올해 많았던 빅딜…수수료율은 박해"

-

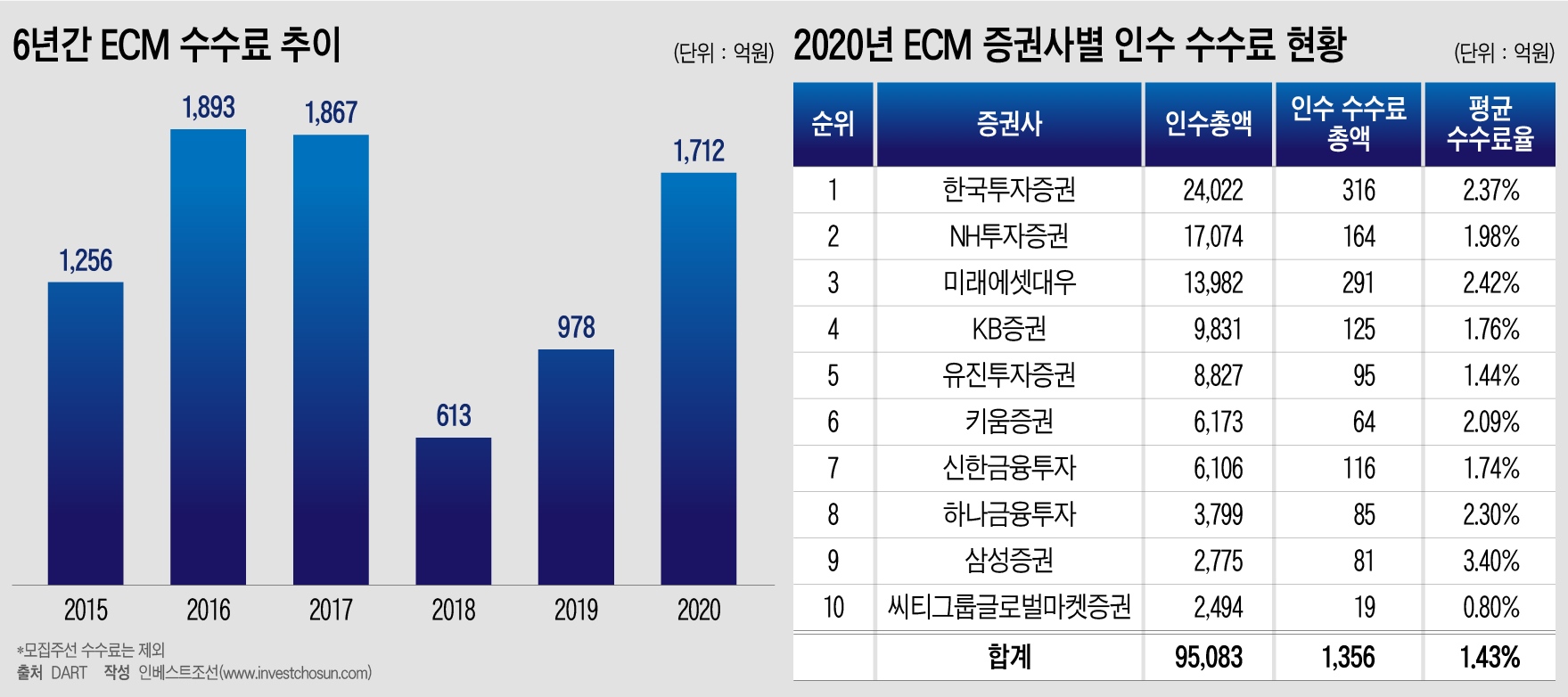

올해 주식자본시장(ECM)에 대규모 유동성이 들어온 덕에 대부분의 거래가 흥행하면서, 거래 주관을 맡은 증권사들도 오랜만에 호황을 누렸던 것으로 나타났다. 최근 3년 간 하락세를 면치 못하던 ECM 인수 수수료 수취액이 오랜만에 다시 증가세로 돌아선 것이다.

다만 카카오게임즈, 빅히트 등 빅딜(Big Deal) 주관 경쟁이 치열하게 펼쳐지며 평균 수수료율은 지난해보다 오히려 떨어졌다. '박리다매'식 장사를 한 셈이다.

8일 인베스트조선이 집계한 리그테이블에 따르면, 올 한해 ECM에서 거래 주관 및 주식 인수 업무(모집주선 제외)를 통해 증권사가 벌어들인 총 수수료 합계는 1712억원으로 전년 대비 2배 가까이 증가했다.

올해 10위권에 포함된 증권사(한국투자증권, NH투자증권, 미래에셋대우, KB증권, 유진투자증권, 키움증권, 신한금융투자, 하나금융투자, 삼성증권, 씨티그룹글로벌마켓증권)의 총 인수금액이 지난해(3조8232억원)보다 3배 수준으로 늘어난 9조5083억원에 달했던 덕분이다.

-

전체 공모 규모 자체가 지난해 대비 큭 증가했다. 올해 공모 유상증자 건수는 전년대비 2배 이상 증가한 78건을 기록했고, IPO도 전년보다 4건 더 많다. 이에 따라 올해 전체 ECM 인수총액은 11조1000억여원으로 지난해 4조8900억여원보다 127% 가량 늘었다.

카카오게임즈, 빅히트 등 소위 '빅딜'로 꼽혔던 기업 외에도 많은 기업들이 ECM 시장에 뛰어든 것이 영향을 미쳤다는 평가다. 올해 평균 수수료율 1위를 삼성증권이 차지한 이유기도 하다. 올해 삼성증권의 평균 수수료율은 3.40%으로 지난해 기록했던 2.21%보다 119bp(1bp=0.01%) 높다. 고바이오랩(수수료율 515bp), 엔젠바이오(515bp), 엔에프씨(361bp) 상장 건의 수수료율이 높았던 것이 반영된 결과다.

다만 ECM 시장의 평균 수수료율은 지난해에 비해 줄어들었다. 올해 10위권 증권사의 평균 인수수수료율은 1.43%로, 지난해 2.10%를 기록한 것에 비해 67bp 줄었다. 빅딜은 증권사들이 주관사단에 포함되기 위한 경쟁이 치열해 수수료율이 낮다. 인수금액이 클수록 수수료율은 1% 미만으로 낮아지는 경우도 많다.

일례로 올해 빅딜로 꼽히는 빅히트와 SK바이오팜의 인수 수수료율은 각각 62bp, 80bp였다. 공모 규모가 1조원이 넘는 대항항공 유상증자 건과 두산중공업 유상증자건의 수수료율도 각각 35bp, 60bp에 그친다. 주관사가 4곳이나 배정된 진에어와 한진 유상증자 건의 수수료율도 모두 50bp 정도였다.

덕분에 인수총액이 가장 많은 한국투자증권의 평균 수수료율은 2.37%에 그쳤다. 평균치보다는 높지만, 수수료율이 낮은 빅딜을 많이 수임했던 탓에 바이오 기업 위주로 상장한 삼성증권보다는 낮았던 것이다.

한 관련업계 관계자는 "빅딜일수록 수수료율이 박해지는 경향이 있다"라며 "그럼에도 공모규모가 큰 딜은 분모가 크기 때문에 주관사로 선정되려면 더 노력해야 한다"라고 말했다.

ECM 공모 시장에서 1000억원 이상의 수수료가 나온 건 3년만이다. 2016년 당시 증권사가 가져간 ECM 수수료(모집주선수수료 제외)는 1800억원대였다. 그러나 2018년부터는 수수료가 줄어들며 그 규모는 절반 이하로 크게 꺾였다. 이듬해 소폭 상승하는 모습을 보였지만 2017년 호황기에는 비할 바가 못됐다.

한 증권업계 관계자는 "지난해에 비해 시장이 호황이니 상장을 해도 되나 싶은 기업들도 상장하려고 대거 뛰어드는 모습이다"라며 "증시 분위기만 믿고 높은 가치를 쳐주길 바라는 원하는 경우도 있어 난감할 때가 많다"고 말했다.

-

[인베스트조선 유료서비스 2020년 12월 09일 07:00 게재]

이미지 크게보기

이미지 크게보기