구조조정 전권 잡았지만 잡음 많고 미래 불투명

통합 항공사 빅딜 논리 부족에 이해상충 문제도

구조조정 효과 의문…민간 시장 볼멘소리도 여전

-

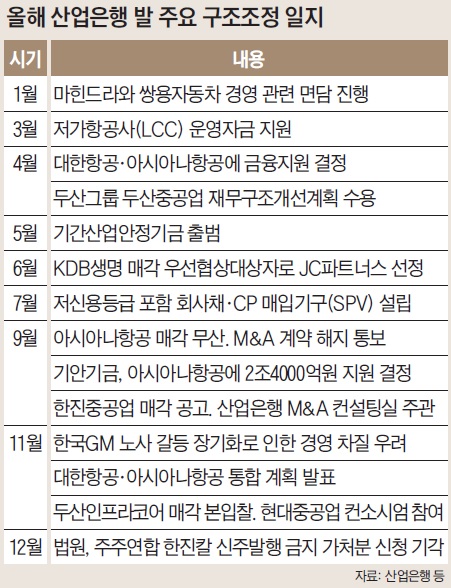

올해 자본시장은 코로나19로 인한 침체와 이를 무색게 한 반등으로 숱한 화젯거리가 있었다. 그러나 시장의 시선을 가장 강하게 빨아들인 것은 산업은행의 행보와, 그 옆에서 진행되던 구조조정 거래들이다. 산업은행은 산업 및 기업 구조조정의 방향타를 잡았지만 성과보다 잡음이 많았다.

아시아나항공은 매각이 무산되자 새 인수자를 찾아왔는데 절차적 정당성이나 논리에선 부족한 모습을 보였다. 다른 각종 구조조정 거래에선 실행 주체이자 수혜자로 나서며 시장의 빈축을 샀다. 산업은행을 거친 기업들의 미래가 여전히 불투명하다는 우려도 나온다. 민간 금융사들의 불만은 계속됐다.

-

산업은행은 그룹 중에선 두산, 산업에선 항공업의 구조조정에 가장 심혈을 기울였다. 애증의 관계였던 두산그룹에 본격적인 메스를 들이댔고, 항공사에 최소한의 자금을 들일 방안을 모색했다.

두산그룹 구조조정은 ‘두산중공업 살리기’에 맞춰졌다. 국가 기간산업의 한 축을 맡는 두산중공업은 먹고 살 토대를 마련할 때까지 지원해 줄테니 나머지 비주력 사업들은 매각하고 오너 일가는 사재를 출연하라는 것이다. 두산중공업의 재무 위기는 두산그룹이 자초한 면이 컸지만 정부의 탈원전 정책과 맞물리며 산업은행이 구조조정을 떠미는 모양새가 됐다.

산업은행은 '실리'는 충분히 챙겼다. 대규모 자금을 두산그룹 신용등급에 맞춰 빌려주며 쏠쏠한 이자를 챙겼고, 채권 발행 등을 지원하면서 수수료도 받았다. 자산 대부분을 담보로 잡고, 사실상 매각 권한까지 가지고 있으니 돈을 떼일 위험도 없었다.

두산중공업 자구안 중 핵심인 두산인프라코어 인수전엔 KDB인베스트먼트가 현대중공업을 끌어들여 참여했다. 모회사가 주도하는 구조조정에 자회사가 참여하니 ‘이 주머니에서 빼서 저 주머니로 넣는다’는 비판을 피하기 어려웠다. 산업은행이 뒤에 버티고 있는 현대중공업 컨소시엄은 자금증빙이나 두산인프라코어차이나 소송 문제에서도 경쟁자들보다 여유가 있었다.

한진중공업 매각에서도 같은 논란이 이어졌다. KDB인베스트먼트는 케이스톤파트너스와 손잡고 인수전에 뛰어들었다. 인수에 성공한다면 산업은행이 나서 다른 채권단 주주들의 고민까지 해결해주는 셈이다. 이동걸 산업은행 회장이 ‘남의 돈으로 한다’며 PEF를 평가절하했지만 그 자회사는 종횡무진이다. 자회사는 산업은행으로부터 매년 대우건설 인수 PEF 규모의 1% 수준 관리보수를 받고 있다. 올해 산업은행 성장지원펀드 출자에선 2000억원 이상 규모 PEF에 0.5% 이내 관리보수를 주기로 했다.

아시아나항공 매각은 반전의 연속이었다. 9월 매각 무산을 선언한 후 두 달여 만에 한진그룹이 인수자로 나섰다. 한진칼에 자금을 지원해 절체절명의 항공산업을 재편한다고 했다. 국적항공사가 두 곳이어야 하느냐는 지적은 예전부터 있었으니 검토할만한 방안이었으나 절차적 정당성에선 의문부호가 붙었다.

일단 경영권 분쟁 중이고 위기 기업도 아닌 한진칼에 꼭 보통주 형태로 돈을 넣어야 하느냐는 지적이 있었다. 향후 대한항공은 2조5000억원의 유상증자를 진행하는데 상당부분을 소수주주들이 부담해야 한다. 대한항공이 위기라면서 M&A 부담까지 안겨야 하는 이유도 모호했다. 아시아나항공 처리에 목마른 산업은행의 요구를 경영권 유지가 급한 조원태 한진그룹 회장이 받아들이지 않을 수는 없었다. 한진그룹도 두산과 금호그룹이 먼저 겪은 ‘산은총독부’의 힘을 여실히 느꼈다는 후문이다.

아시아나항공 빅딜 관계자는 “한진칼 입장에선 산업은행이 워낙 강하게 이번 거래를 밀어붙인 데다 앞으로 정권 따라 항로가 좌지우지될 수 있다보니 인수를 꺼리는 분위기도 없지 않았다”고 말했다.

산업은행은 예전엔 채권단 사이에서 구조조정 의견을 조율하느라 진을 뺐다.

최근엔 밀어줘야 할 기업 혹은 산업에 대해선 거의 전적으로 자금 부담을 지고 있다. 들러리 역할에 불만을 가지던 다른 국책은행들도 산업은행 뒤에 서있는 것이 익숙해졌다. 산업은행 바람대로 굵직한 구조조정이 이뤄지고 있지만 장기적으로도 긍정적인 결과를 불러올 지는 장담하기 어렵다.

국내 항공산업은 향후 하나의 대형항공사(FSC)와 하나의 저가항공사(LCC)가 독점할 가능성이 커졌다. 공언한 대로 인위적 구조조정은 없을 수 있으나, 항공료 인상도 없으리라 보는 시각은 많지 않다. 장기적으로 소비자 편익을 해할 수 있다. 다른 군소 LCC들이 자연적으로 도태되면 ‘통합 항공사’ 밖의 구조조정은 불가피하다. 한진해운 사태를 고려하면 수십년 일군 국적항공사를 굳이 줄여야 하냐는 반론도 없지 않다.

두산중공업은 차입금 상환 자체는 문제가 없지만 사업의 지속 가능성은 다른 문제다. 두산그룹은 가스터빈 기술 확보나 신재생 에너지로의 전환을 오래 전부터 꾀했지만 아직 갈 길이 멀다. 가스터빈이 새로운 먹거리로 부상하고 있으나 아직 선진국과 5~10년 정도의 기술 격차가 있다는 평가다. 캐시카우 중 하나인 두산인프라코어도 떼낸 두산중공업은 기술을 따라잡을 때까지 버틸 체력이 필요하다. 산업은행의 새로운 부담이 될 수 있다. 검찰의 탈원전 관련 수사가 속도를 내는 점도 변수다.

산업은행은 올해 경영진에 대규모 보상책까지 제시하며 KDB생명 매각에 공을 들였다. 직접 나서 시장 투자자들을 독려하며 스스로도 재투자에 가까운 움직임을 보였으나 시장의 냉담한 평가만 재확인했다. 거래의 기준이 마련된 만큼 앞으로의 매각 항로는 더 험할 것이란 예상이 나온다. 산업은행은 한국GM과 쌍용자동차에 대해 여러 차례 훈수를 뒀지만 지원 문제에선 앞으로도 거리를 둘 가능성이 크다. 기간산업도 성장산업도 아닌 데다 정부의 관심도 높지 않기 때문이다.

산업은행을 바라보는 민간 금융시장의 시선은 올해도 서늘했다. 국가급 신용등급과 조달 금리를 무기로 민간 시장의 영역까지 과도하게 침투한다는 지적이다. SK건설의 ECM홀딩스 인수에선 경쟁사들을 압도하는 금리로 금융 주선 자리를 따냈다. 뉴딜 관련 거래에서도 벌써부터 2%대 금리를 앞세울 것이란 전망이 나온다. 산금채로 조달한 자금은 민간 시장 거래가 아닌 산업은행 고유 업무에만 사용하도록 제한해야 한다는 지적이 이어지고 있다.

한 금융회사 투자책임자는 “마진이 있어야 하는 은행 투자은행(IB) 부서나, 재매각을 해야 하는 증권사는 산금채 조달 금리를 앞세운 산업은행의 조건을 따라가기 어렵다”며 “자본시장을 평정한다는데 이런 방식이 적절한지는 의문”이라고 말했다.

-

[인베스트조선 유료서비스 2020년 12월 10일 07:00 게재]

이미지 크게보기

이미지 크게보기