미국 상장 유지비용 때문에 선회한 듯

국내서도 밸류는 의문…"수소 기대 低"

-

미국 나스닥 시장에 무게를 두고 기업공개(IPO) 준비를 해왔던 한화종합화학이 국내 코스피 시장에서의 상장 가능성도 열어뒀다. 국내 증권사들에게 입찰제안요청서(RFP)를 보낸 데 대한 해석이다. 미국 증시 유지 비용이 증가할 가능성과 미국 전기수소차 업체 니콜라 투자 평가 등이 코스피로의 선회 원인으로 꼽힌다.

한화종합화학은 밸류(Value)에 대한 고민이 많다. 국내 증권사들에게 보낸 RFP에도 밸류에 관한 질문이 가득했다. 다만 국내에서 상장을 하더라도 회사가 원하는 기업가치를 받을 수 있을지 의문이라는 지적이 많다. 사업 정리 등을 고민하고 있는 고순도 테레프탈산(PTA)을 차치하고서라도 한화종합화학이 강조하는 수소 관련 사업에 대한 시장 기대감이 크지 않은 까닭에서다.

17일 증권업계에 따르면 한화종합화학은 최근 국내 6곳의 증권사에 에쿼티스토리(상장 청사진)를 묻는 등 밸류에 대한 고민이 담긴 RFP를 송부했다. 사실상 코스피 시장에서의 상장 가능성을 열어둔 것이란 평가다. 한화종합화학은 지난달까지만 해도 국내 증권사와는 전혀 접촉이 없는 등 나스닥 상장에 대한 의지가 컸다는 평가였다.

다만 한화종합화학은 해외 상장의 가능성도 아직은 열어뒀다는 설명이다. 한화종합화학의 한 관계자는 "국내 증권사들에게 RFP를 송부한 것은 맞지만 이것이 곧 해외 상장 의사를 철회했음을 의미하는 건 아니다"라며 "국내와 해외 모두 가능성을 열어두고 상장 준비를 하고 있다"고 말했다.

한화종합화학이 코스피 상장 가능성을 열어둔 것과 관련, 비용 절감과 기업가치 산정에 대한 고민이 있었을 것이란 평가다.

먼저 미국 증시 유지 비용이 최근 추가로 상승할 가능성이 있는 상태다. 통상 해외 시장에서 상장할 경우 기업의 세계적인 위상을 높이는 효과가 있긴 하지만 매년 상장 유지를 위한 수수료(Annual Fee)를 납부해야 한다. 게다가 최근 중국기업 회계 부정 이슈 등으로 인해 미국 외 타국 상장 기업에 대한 추가적인 회계감사 비용 등을 요구하려는 움직임도 생겼다.

-

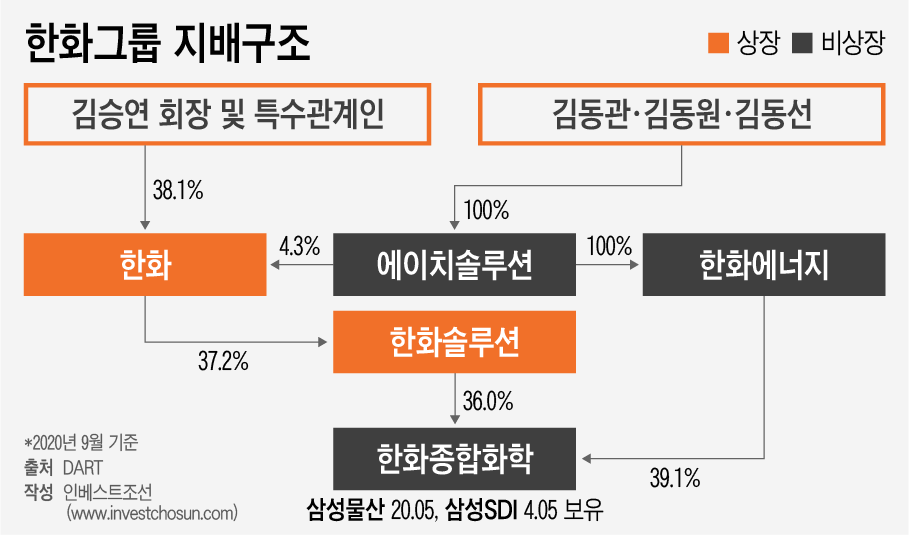

한화종합화학의 상장은 그룹 지배구조에도 상당한 의미를 가지고 있다. 한화종합화학은 올해 3분기 말 기준 최대주주인 한화에너지가 39.16%, 한화솔루션이 36.05%의 지분을 들고 있다. 한화에너지는 에이치솔루션의 100% 자회사인데, 에이치솔루션은 김동관 한화솔루션 대표이사 사장, 김동원 한화생명 전무, 김동선 전 한화건설 팀장 등 김승연 회장의 아들 삼형제가 100% 지분을 보유하고 있다.

국내 상장 가능성을 타진하곤 있지만, 국내 금융가에서도 한화종합화학의 기업가치가 그룹이 원하는대로 나올 수 있을지는 의문이라는 목소리가 많다.

한화종합화학은 그간 업황이 좋지 못한 화학업종보다는 성장성이 큰 수소에너지 위주로 사업을 진행할 계획임을 밝혀왔다. 그러나 해당 사업에 대한 시장의 기대감은 크지 않다. 한화종합화학이 투자한 미국 수소트럭 회사 니콜라의 가치가 낮아진 데다, 수소관련 사업 자체가 실체가 명확하지 않다는 의견이 많다.

증권업계 한 관계자는 “한화종합화학이 니콜라 투자를 바탕으로 미국에서 추진할 계획이던 수소차 충전 사업은 사실상 수익 사업이라고 하기는 어렵다”며 “한화그룹의 전체 수소차사업에서 한화종합화학이 주도적인 역할을 맡을 수 있을지가 관건이 될 것”이라고 말했다.

특히 니콜라 지분가치가 올해 6월과 비교해 약 3분의 1로 줄어들었다는 점도 걸림돌이다. 물론 투자 당시 니콜라 주식을 주당 4.5달러에 매입한 만큼 한화종합화학이 지분 손실을 본 것은 아니다. 그러나 한화종합화학이 본격적으로 상장을 준비하던 8월과 비교하면 지분가치가 크게 낮아졌다. 현재 니콜라 주가는 17달러로 지난 8월 40달러대와 비교해 절반으로 떨어졌다.

게다가 수소에너지 생산 사업의 흥행 여부도 내년 1월에 결론이 지어질 '정부 보조금 이슈'에 달렸다. 현대제철과 포스코 등 기업들이 수소에너지 생산 사업에 뛰어들곤 있지만 아직은 정부에서 보조금을 받아야 마진을 남길 수 있는 사업이기 때문이다.

해외에 상장할 경우 주주들에게 이와 같은 재벌 기업 문화를 설득하기 어려울 수 있다는 점도 코스피 검토의 배경으로 꼽힌다. 통상 해외 상장 기업들은 공시 등 주주에 대한 보고 의무가 더 크게 작용하는데, 경영권 승계를 앞둔 한화그룹의 의사 결정에 해외 주주들의 의문이 커질 수 있다는 설명이다.

한화종합화학이 국내 상장으로 빨리 입장을 선회했더라면 기업가치 산정에 훨씬 유리했을 거란 분석도 나온다. 올해 상반기까지만 해도 한화종합화학의 상장 시기는 올해 연내로 점쳐진 바 있다. 늦어도 내년 상반기라는 전망이 우세했다. 올해 상장했다면 공모주 시장에 뭉칫돈이 몰리며 기대 이상의 가치로 평가 받는 것이 가능했을 거란 지적이다.

한 증권업계 관계자는 "한화종합화학이 미국 나스닥을 선택하게 되면 지배구조 문제와 관련해 주주들을 설득하고 설명하는 과정이 굉장히 힘들 수 있다"며 "한국의 재벌기업 문화를 그나마 국내는 이해해줄 수 있을 것이고 유동성 장세를 고려하더라도 한국 시장이 낫지 않을까 생각한다"고 말했다.

-

[인베스트조선 유료서비스 2020년 12월 17일 13:45 게재]

이미지 크게보기

이미지 크게보기