5.7% 이익률 적격상장 못하면 되사줘야

윤활기유 시장 감안하면 상장 전망 불투명

“결국 팔 사업…고금리 대출이나 마찬가지”

-

SK이노베이션이 SK루브리컨츠 지분 40%를 IMM PE에 매각했다. 양측은 5년 안에 6%에 가까운 수익률로 상장하기로 합의했는데, 자동차용 윤활기유 시장 전망을 감안하면 증시 입성을 낙관하기 어렵다. 벌써부터 SK이노베이션이 5년 후에 높은 금리를 얹어 돌려주게 될 것이란 예상이 나온다.

28일 SK이노베이션은 IMM PE의 자회사 IMM크레딧솔루션에 SK루브리컨츠 지분 40%를 1조1000억원에 매각하기로 하는 계약을 맺었다. IMM PE는 SK루브리컨츠 지분 100% 가치로 2조7500억원을 인정했다. 투자금 절반 가량은 신한은행과 하나금융투자 등으로부터 빌리기로 했다.

SK이노베이션은 이번 지분 매각으로 대규모 유동성을 확보하게 됐다. 확보 자금은 미국과 유럽 등 신규 배터리 공장 투자 등에 쓰일 것으로 보인다. LG에너지솔루션엔 2조원의 배터리 분쟁 합의금을 지급해야 한다.

이번 거래는 상장전투자(Pre IPO) 성격 투자인 만큼 IMM PE는 SK루브리컨츠 상장을 통해 투자금을 회수하기로 했다. 5년 안에 SK루브리컨츠가 상장하되, IMM PE가 5.7% 이상의 수익률을 내도록 해야 한다는 적격상장(Q-IPO) 조건을 넣었다.

-

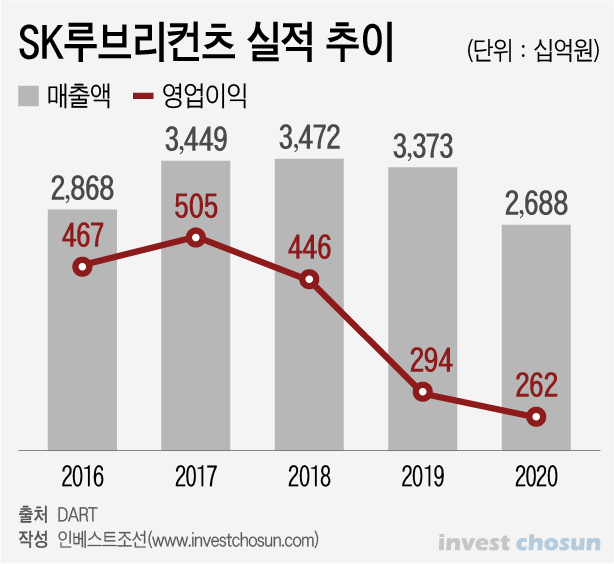

현재로선 상장 전망이 밝지만은 않다. SK루브리컨츠는 자동차 고급 윤활기유 시장(그룹III)에서 20년 넘게 글로벌 1위 자리를 지키고 있다. 이익창출력도 안정적이지만 최근 성장세는 꺾였다. 주력인 윤활기유를 활용하는 내연차 비중은 점차 줄고 있다. 2019년엔 경쟁사까지 증설에 나서며 공급 초과가 심화했다.

2017년 5000억원 가까웠던 영업이익은, 작년엔 2622억원으로 줄었다. 신용등급도 호실적이 이어지던 2017년 AA로 올랐는데, 한국기업평가는 작년말 등급전망을 조정(안정적→부정적)했다. 2013년 이후 SK루브리컨츠의 실적이 괜찮았을 때도 상장과 지분 매각 시도가 모두 무위로 돌아갔다.

SK루브리컨츠는 전기차용 윤활기유 등 친환경 사업을 확장하려 하지만 Q-IPO를 담보할 수준의 성과로 이어질지는 불투명하다. 결국은 IMM PE가 상장 대신 다른 회수 방안을 택하게 될 것이란 전망이 나온다.

통상 소수지분 투자에선 적격상장이 이뤄지지 않으면 재무적투자자(FI)는 매각자가 보유한 지분까지 함께 매각하는 권리(Drag along)를 갖는다. 매각자는 이에 응하거나 매수청구권(Call option)을 행사해 FI 지분을 사오면 된다. 매각자가 지분을 팔 때는 FI도 같이 팔 권리(Tag along)을 가진다.

다만 이번 거래에선 IMM PE에 드래그얼롱은 부여되지 않았다. 과거 DICC 투자 사례에서 드래그얼롱 문제로 홍역을 앓았기 때문에 명문화하는 것을 꺼렸다는 후문이다. 적격상장에 실패할 경우 IMM PE가 SK루브리컨츠 지분 매각에 나서진 못하고, SK이노베이션이 콜옵션을 행사해 IMM PE 지분을 사줘야 하는 구조다. IMM PE는 태그얼롱은 확보했다.

한 거래 관계자는 “IMM PE는 드래그얼롱을 명문화 하는 것을 원치 않았기 때문에 적격상장이 이뤄지지 않으면 SK이노베이션이 신의를 지켜줘야 한다”며 “콜옵션을 행사하지 않으면 배당이 누적돼 회사에 부담이 될 수 있기 때문에 콜옵션을 행사하게 될 것”이라고 말했다.

상장이 이뤄지지 않는다면 결국 IMM PE는 금리 5.7%짜리 대출 성격의 투자를 하게 되는 셈이다. 애초 상장전투자 등 안정적인 수익을 낼 수 있는 투자처를 찾겠다는 취지였으니 성격에 맞는 투자다.

반대로 SK이노베이션 입장에선 5년 만기로 1조1000억원의 자금을 6% 가까운 금리에 빌리게 되는 구조다. 물론 회사는 최근 부채비율이 높아지고 있어 차입을 일으키기 부담이 될 상황이지만, AA급 기업이 자본시장에서 조달할 수 있는 금리보다 훨씬 높은 것도 사실이다. 만기에 더해줘야 할 금액만 수천억원이 될 전망이다. SK그룹 차원에서 사업 포트폴리오 조정, 투자재원 마련에 한창인 터라 당장 금리가 높아도 투자를 받을 수밖에 없었다는 지적도 나온다.

한 투자업계 관계자는 “SK그룹 기조상 SK루브리컨츠는 궁극적으로 팔아야 할 대상인데 내부 이견으로 다 팔지 않고 소수지분만 판 형국”이라며 “결국 5년 후에 되사줘야 하는 것을 알면서도 고금리로 돈을 빌리는 것과 다를 바 없다”고 말했다.

-

[인베스트조선 유료서비스 2021년 04월 29일 07:00 게재]

이미지 크게보기

이미지 크게보기