연초 주가 급등에 호황은 이미 반영…착시효과 평

시장 잣대도 보수화…메모리만으론 박스탈출 힘들어

M&A·미국 증설 통해 파운드리 성장 증명이 숙제

-

메모리 반도체 가격 상승 기대감도 여전하고 실적도 상승 곡선을 그리고 있지만 삼성전자 주가는 8만원 안팎에서 횡보하고 있다. 기업가치 평가 잣대는 보수적으로 변화하는 가운데 연초 '10만전자' 기대감이 만들어낸 착시효과가 지속되며 투자자들의 답답증을 키운다는 분석이다.

21일 삼성전자 주가는 개장 한 시간여 만에 2.5% 이상 오른 8만1500원까지 치솟았다가 전일 대비 0.75% 상승한 8만100원에 마감했다. 지난 12일 TSMC 주가가 폭락하며 7만원대로 끌어내려진 뒤 겨우 8만원선에 걸쳐 있는 모습이다. 지난 1월 장중 최고가 9만6800원과 비교하면 조정폭은 17% 이상이다.

2분기부터 본격화할 실적 회복 전망과 대비된다. 메모리 반도체 계약 가격이 큰 폭으로 오른 덕에 2분기 삼성전자에 대한 증권가의 실적 추정치는 10조5800억원에 형성돼 있다. 연간 기준 영업이익 전망도 최근 1주일 새 48조2000억원에서 48조7000억원으로 확대를 지속하고 있다.

-

반도체 업황이나 실적 전망을 주가가 따라잡지 못하는 것처럼 보이는 건 지난해 말부터 연초까지 급등한 주가 탓이 크다.

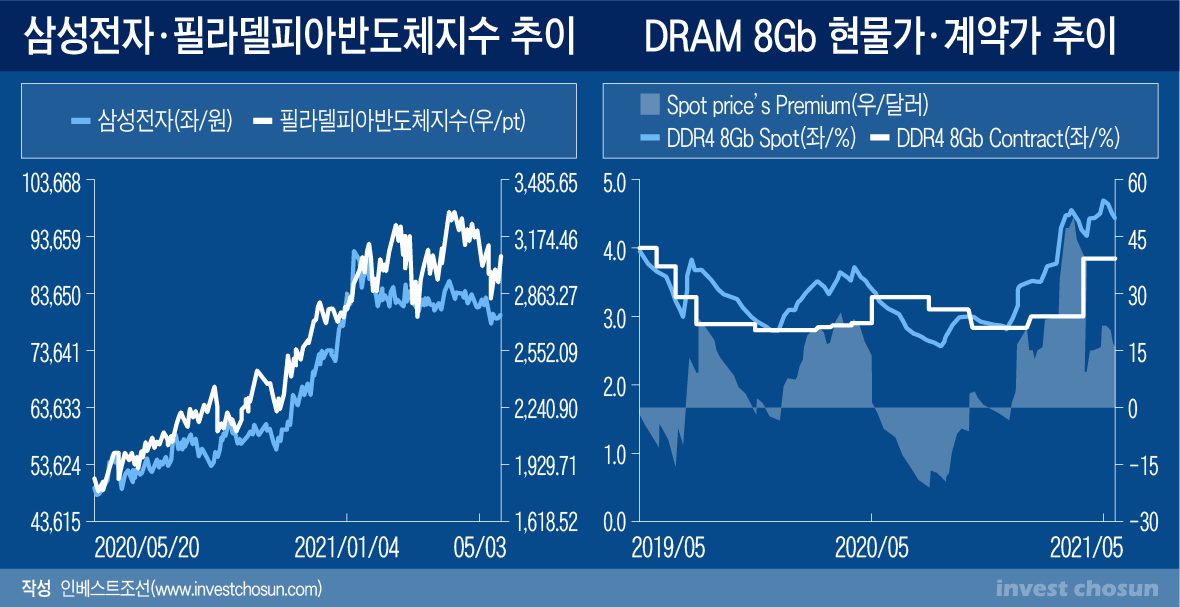

10만전자 기대감은 지난해 말 시작된 D램 현물가 급등부터 시작됐다. 지난 한해 계약가를 밑돌던 D램 현물가는 연말을 기점으로 계약가를 훌쩍 웃돌며 올해 삼성전자 실적 기대감으로 이어졌다. 지난해 11월까지 5만원대에 머물던 삼성전자 주가는 두 달여 만에 60% 이상 급등해 9만원을 돌파했다.

최근 조정장이 달갑지는 않지만 현재 8만원 안팎의 주가는 메모리 가격 상승분을 반영하고 있다는 분석이다. 메모리 계약가가 2분기 들어 현물가 급등세를 반영한 점을 감안하면 치고 나갔던 주가가 이제 막 실적 눈높이와 키를 맞춘 모양새다.

삼성전자를 비롯한 반도체 산업에 대한 시장의 밸류에이션 기준이 연초 대비 보수적으로 변화했다.

백신 효과로 지난해부터 지속된 언택트 수요에 대한 기대감은 조정을 받고 있다. PC, 모바일, 서버 등 주요 수요처에 대한 빗 그로쓰(비트 단위로 환산한 생산 증가율) 전망도 하락이 불가피하다. 미국 연방준비제도(Fed)가 테이퍼링을 언급한 이상 유동성 증가를 기대하기도 힘들다. 결국 시장이 삼성전자에 대한 밸류에이션 멀티플(배수)을 낮추며 실적이 증가해도 목표주가를 낮춰 잡을 수밖에 없다는 이야기다.

달리 이야기하면 메모리 반도체 업황만으로는 8만원 안팎의 박스 구간을 벗어나기 힘들어졌다는 평가다. 인수합병(M&A)이나 TSMC와의 격차 축소 등 근거를 요구하는 목소리가 높은 배경이다.

당초 시장에서 10만원 이상 목표주가를 내걸었던 근거 중 하나는 올해 성장이 본격화할 파운드리 사업이었다. 수년 동안 230조원 규모에 정체돼 있던 매출액은 올해 파운드리 성장으로 270조원 이상으로 치솟을 전망이다. 파운드리 사업은 메모리 반도체에 비해 높은 밸류에이션을 인정받는다.

삼성전자가 이번 방미 일정을 통해 미국 오스틴 공장(SAS) 증설 계획을 구체화할 경우 TSMC와 격차 축소 기대감이 주가에 반영될 가능성도 거론된다. 그러나 반도체 산업 전반에 대한 시장 기대감은 연초 대비 한풀 꺾였다. 결국 메모리가 아닌 파운드리 부문에서의 시장 점유율 상승을 숫자로 보여야 할 거란 지적이다.

반도체 담당 한 연구원은 "10만전자 기대감을 주가가 따라가기 위해선 파운드리 실적 성장을 통해 TSMC에 대한 추격자 포지션이 다시 한 번 부각되어야 한다"라고 설명했다.

-

[인베스트조선 유료서비스 2021년 05월 21일 17:01 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기