카카오, 계열사 자율성…그룹 차원 조율 어려워

그룹 헤드들 '출신성분'이 영향을 끼쳤다는 평가도

-

플랫폼과 콘텐츠 각 부문에서 네이버와 카카오의 전방위적인 격전이 한창이다. 올 상반기에만 몇개씩 중대형 규모 인수·합병(M&A)을 동시다발적으로 진행 중이다보니 투자부문 전반에서 가장 큰 관심을 받고 있다.

몇몇 M&A 매물 검토과정에서는 인수후보로서도 경쟁을 벌이지만 이를 위한 내부의사 결정은 판이하게 다른 모습을 보이고 있다. 이들 회사와 모두 거래를 경험했던 업계 관계자들 역시 '네이버와 카카오는 달라도 너무 다른 조직'이라고 입을 모은다.

특히 최고재무책임자(CFO) 중심의 조직이 있는지 여부가 조직문화를 크게 갈랐다는 분석이다.

네이버는 M&A와 기업공개(IPO) 모두 본사 위주로 구상되고, 이런 전략을 계열사들에 전달하는 이른바 '상명하달'식 구조로 잘 알려진다.

현재 네이버 본사조직의 역할은 '사업구조 재편 및 관리 담당' 및 '국내외 기업투자'로 크게 두 가지로 나뉜다. 그리고 이런 기틀 아래에서 굵직굵직한 M&A거래는 해외 바이아웃 거래 총책을 맡은 박상진 CFO 주도로 본사에서 검토되고 있다. 그리고 박 CFO 아래 재무·사업리더들이 각 영역을 맡아 M&A를 추진하는 식이다. 세계 최대 웹소설 플랫폼인 왓패드 인수에서도 김준구 네이버웹툰 대표가 함께 논의석엔 앉았지만 본사 전략실의 박 CFO와 김남선 전무가 주도적으로 딜을 추진한 것으로 알려진다.

이른바 '의사결정이 효율적'인 '전형적인 대기업 스타일'에 가깝다는 평가를 받는다. 한 회계법인 파트너는 "네이버 조직은 CFO가 굉장히 강한 편이고 의사결정이 위에서부터 아래로 찍어내리는 구조다"리며 "모든 딜(Deal)은 재무라인에 보고가 돼야 하고, 보수적이면서도 기강이 강하게 서 있다"고 평가했다.

다만 이는 투자시장에서 네이버 각 계열사들의 존재감은 극히 미미하다는 지적으로도 이어진다. 달리 말해 본사의 '허가'나 '지원'을 벗어난 계열사 각각의 창의적인 아이디어와 투자결정이 나오기 어려운 구조라는 의미다.

카카오는 정반대다. 카카오 본사 산하의 각 계열사가 독립적고 자율적인 의사결정을 내린다. 반면 그러다보니 상대적으로 체계가 없다는 평을 받기도 한다.

카카오는 공식적으로 CFO 직함이 없다. CEO를 제외하고 CPO, CBO, CTO, CIO, CRO 5명을 임원으로 두고 있다. 대신 최고투자전략책임자(CIO) 직함을 단 배재현 부사장이 그 역할을 맡고 있다. 배재현 CIO와 이성호 재무기획실장이 핵심 딜을 주로 검토하고 있지만 계열사 투자업무까지는 크게 관여하지 않고 있다.

내부사정에 정통한 관계자에 따르면 카카오는 각 계열사별로 투자조직을 둬 IPO나 M&A 등 플랜을 자체적으로 짜고 있다. 카카오 계열사 관계자는 "네이버는 본사 차원에서 구체적인 플랜을 갖고 투자하며 각 계열사별로 별도 M&A 조직이 없다보니 아무래도 본사 입김이 셀 수밖에 없다"라며 "반대로 카카오 조직은 계열사 중심으로 매우 민첩하게 움직이지만 달리보면 체계가 부족한 것이 사실"이라고 설명했다.

아울러 M&A 진행에 있어서 카카오와 계열사건의 커뮤니케이션도 '젼략'에 대한 논의보다는 "어떻게 총알(인수대금)을 마련할 것인지, 어느 계열사가 자금 부담을 더 맡을 것인지를 논의하는 부분이 크다"고 설명했다.

카카오와 투자검토를 했던 업계 관계자는 "카카오는 CIO가 CFO 역할을 하고 있는데 사실상 보조적 역할이고, 사업모델을 개발하는 프로에게 보통 힘이 실리는 편이다"라며 " 사실 사업부를 떼 독립경영하는 체제라 사업팀장이 대표를 다는 일까지도 가능한데 또 이런 점 때문에 카카오는 헤드쿼터 없는 조직이란 평도 나오고 있다"라고 밝혔다.

실제로 카카오는 외부에서 계열사 투자부문을 관할할 외부 전문인력을 스카우트 하는 과정에서 "카카오에 오시면 독립적으로 투자결정을 내릴 수 있는 의사결정권이 제공해주겠다"라는 점이 주된 메리트로 제시되기도 한다.

한 카카오 내부 관계자는 "카카오는 사실 해외투자 성공 DNA가 없었다고 볼 수 있는데 중국은 거의 대부분 실패했고 동남아 시장에서도 유의미한 지표를 가져오지 못했다"며 "카카오의 기존 DNA에 투자의사결정 구조를 맞추면 실패하기 때문에 투자전담 인력이 좀더 창의적으로 적극적인 아이디어를 내고 의사결정을 내려야 한다"라고 설명했다.

이런 특성으로 인해 외부에서는 카카오의 조직문화와 관련, '벤처기업 출신인 만큼 조직문화가 트렌디하다' 혹은 '그룹 차원 M&A 컨트롤타워가 없다보니 계열사들 조율이 쉽지 않다'는 평가가 동시에 오간다.

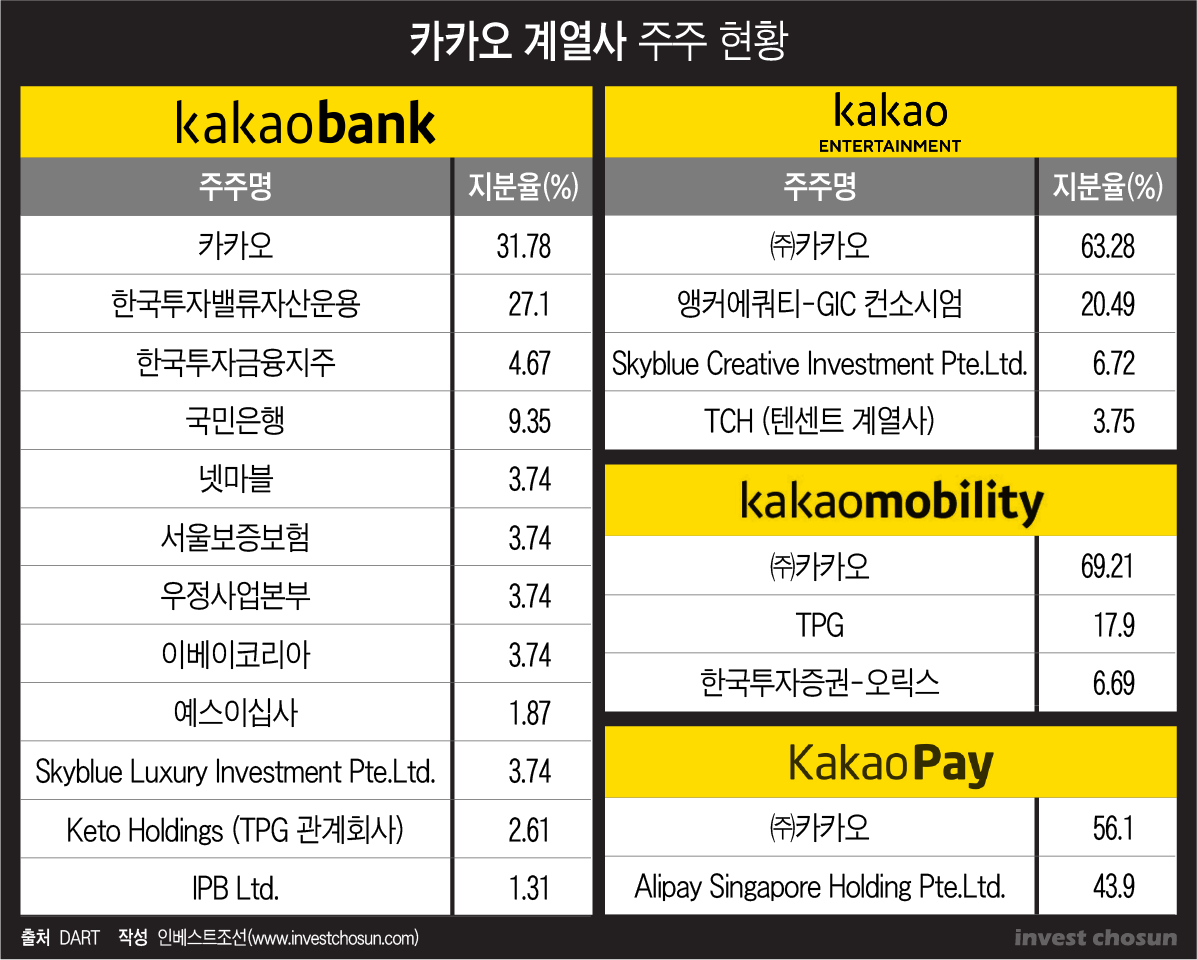

특히 카카오는 각 계열사별로 외부에서 재무적 투자자(FI)를 유치해 온 이력이 매우 다양하다.

-

카카오엔터테인먼트는 앵커에쿼티-GIC 컨소시엄(20.49%)과 텐센트 계열사인 스카이블루(6.72%), TCH(3.75%) 등이 주주로 있다. 카카오모빌리티는 TPG(17.9%)과 한국투자증권-오릭스(6.69%), 카카오페이는 알리페이(43.9%), 카카오뱅크는 스카이블루(3.74%), TPG 관계사인 Keto Holdings(2.61%) 등으로부터 투자금을 유치했다.

이들 재무적 투자자 상당수는 오래된 전문적인 경험과 투자 및 회사운영 노하우를 보유한 글로벌 사모펀드(PEF)들이다. 카카오 본사 차원에서 쟁쟁한 FI들을 일일이 관리하고 제어하기가 쉽지 않다는 지적이 적지 않다. 각 그룹의 주요 임원들이 '본사'를 신경쓰기보다는 '2대주주' FI의 눈치를 보거나 이들과 잘 지내는데 더 중점을 둔다는 평이 내부서 제기되는 배경이기도 하다.

컨트롤타워 역할이 상대적으로 약하다보니 그룹내 계열사 간에 미묘한 기류가발생하는 일도 종종 나온다. 최근 동시다발적으로 IPO를 진행중인 카카오뱅크와 카카오페이 사이에 "누가 먼저 예심청구를 진행하느냐", "유능한 IPO 주관사를 누가 선점하느냐" 등을 두고 신경전이 벌어진 일화가 대표 사례로 꼽힌다.

이런 양사의 문화적 차이에는 각 사 오너들의 '출신'에 영향을 받기 때문이라는 평가도 있다.

네이버 창업자인 이해진 글로벌투자책임자(GIO)와 카카오 창업자인 김범수 의장은 '비슷한 듯 다른 인물'로 통한다. 나이가 1살 차이 나는 서울대 동문이고 같은 해에 졸업했다. 졸업 후엔 삼성SDS 에공채동기로 입사했다.

다만 입사 이후부턴 조금씩 행보가 갈린다. 삼성SDS 재직 당시 PC통신 유니텔의 기획·개발을 맡았던 김범수 의장은 '윈도우가 뜰 것'이라 생각, 회사를 박차고 나와 '한게임'을 설립했다. 한편 이해진 GIO는 삼성그룹 최초의 사내벤처에서 출발해 오늘의 네이버를 일궜다. 당시 삼성 고위관계자에게 삼성전자의 모바일 메신저인 '챗온' 대신 '라인'을 밀어보는 게 어떠냐고 제안했던 일화도 유명하다.

재계 한 관계자는 "김범수 의장을 '대기업 출신이지만 사실상 벤처사람', 이해진 GIO는 '사실상 대기업 플랫폼 안에서 큰 인재'로 인식하는 경향이 있는데 경력이 다른 만큼 주요 조직 분위기도 이에 반영될 수밖에 없는 것"으로 풀이했다.

-

[인베스트조선 유료서비스 2021년 05월 17일 07:00 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기