올해도 중소·중견 폐기물 업체들 새주인 찾기

폐기물 늘고, 처리 단가도 꾸준히 상승세

안정적 캐시플로우에 진입장벽 높아

지자체 인허가에 한계, 친환경 설비 투자도 필수

-

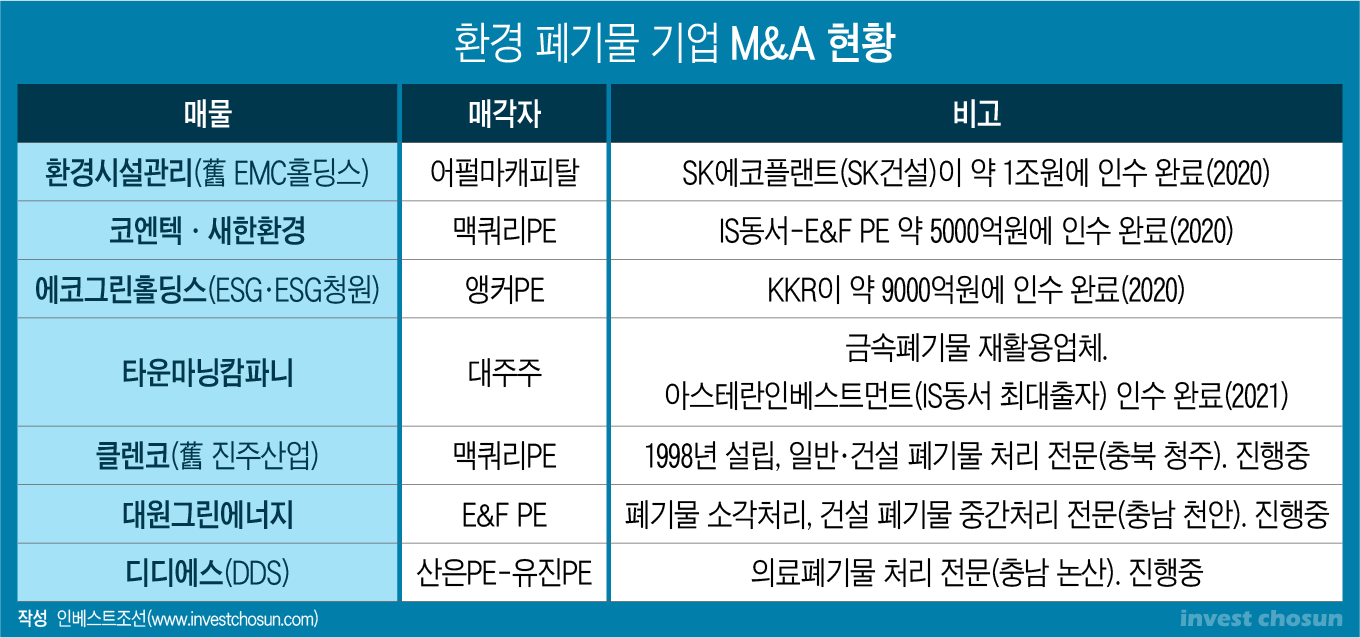

인수·합병(M&A) 시장에 환경 폐기물처리 업체가 잇달아 매물로 등장하고 있다. 재계에 확산된 기업의 사회적가치(ESG) 추구 기조, 한국 정부의 그린뉴딜 정책까지 겹치면서 몸 값이 덩달아 높아졌다.

매각자 입장에선 상대적으로 높은 기업가치를 기대할 수 있는 최적의 투자금회수(엑시트) 타이밍이 마련되고 있다. 환경 폐기물처리 기업에 눈독을 들이는 인수후보자들은 신재생 에너지 분야 진출을 꾀하는 기업과 드라이파우더(미소진투자잔액)가 많고 해당 분야에 트랙레코드를 쌓으려는 사모펀드(PEF)들이 주를 이룬다.

달아오르는 M&A 시장의 열기와는 별개로 환경·폐기물처리 사업은 정부의 인허가 리스크가 상존한다는 점, 사업을 꾸준히 이어가기 위해선 볼트온(Bolt-on) 전략 또는 친환경 설비투자(CAPEX)가 이뤄져야 한다는 점을 고려해야한다는 지적도 나오고 있다.

21일 임시주주총회를 통해 사명을 SK에코플랜트로 변경한 SK건설은 사업포트폴리오를 친환경·에너지 사업으로 재편하며 공격적으로 M&A 시장에 뛰어들었다. SK에코플랜트는 지난해 1조원 규모의 환경시설관리(舊 EMC홀딩스)를 인수하며 M&A 시장에 깜짝 등장했다. 최근엔 맥쿼리PE가 매각을 추진 중인 클렌코(舊 진주산업)의 경영권 인수를 위해 국내 PEF들과 경합을 벌이고 있다. 클렌코 외에 국내 폐기물 소각로, 동남아시아 지역 폐기물 업체의 인수를 검토하는 것으로 알려졌다.

지난해 M&A 시장의 대어로 꼽힌 환경시설관리의 기업가치에 책정된 상각전영업이익(EBITDA) 대비 멀티플은 약 14~15배이다. 맥쿼리PE의 코엔텍·새한환경 매각(IS동서·E&F프라이빗에쿼티 인수), 앵커에쿼티파트너스의 에코그린홀딩스 등의 경영권 매각(KKR인수)에서도 유사한 수준의 멀티플이 적용됐다. 코로나 사태로 국내 산업들의 전반적인 실적이 하락하는 과정에서도 폐기물 처리 업체들은 안정적으로 현금을 창출하고 있다는 점이 일반 제조기업보다 상대적으로 높은 기업가치를 인정받을 수 있는 요인이 됐다.

PEF 업계 한 관계자는 “환경 폐기물 업체들은 상대적으로 경기 민감도가 떨어지고 일부 대형 업체들의 경우 상당히 안정적인 현금흐름을 만들어 내고 있는 점이 매력적이다”며 “최근 환경 폐기물에 처리에 대한 사회적 관심이 높아지고 수익성이 개선되는 추세기이 때문에 국내외 사모펀드들이 지속적으로 투자 대상을 물색하는 섹터이다”고 말했다.

최근엔 E&F PE의 포트폴리오인 대원그린에너지의 매각 작업이 진행되고 있다. 충청남도 천안 지역에 기반을 둔 회사는 폐기물 소각 처리가 주력이다. 과거 대원전선그룹이 2015년에 62억원에 사들였고 2018년 E&F PE가 200억원에 인수 후 최근 매물로 등장했다.

-

산은PE-유진PE가 공동운용사(Co-GP)로 있는 펀드에서 보유한 의료폐기물업체 디디에스(DDS)도 원매자를 찾고 있다. 매각대상은 DDS 지분 87%이다. 산은PE와 유진PE는 지난해 약 240억원을 출자해 지분 및 전환사채(CB)를 취득했다. 현재는 국내외 주요 PEF 및 전략적투자자(SI)를 상대로 인수 의향을 타진하고 있다.

폐기물 업체들의 기업가치가 높아지고 있는 것은 2017년 말 중국이 폐기물 수입을 거부한 이후 코로나 사태까지 겹치면서 폐기물 처리 수요가 꾸준히 증가하는 추세이기 때문이다. 실제로 최근 수년 새 톤(t) 당 처리 단가가 크게 증가한 모습도 나타나고 있다.

이 같은 추세를 타고 기존 폐기물 업체를 포트폴리오에 보유하고 있던 PEF들은 높은 가격에 엑시트를 준비하고 있다. 신사업 활로를 모색하는 기업과 정부의 뉴딜 기조에 편승하려는 PEF엔 적합한 투자대상이기 때문에 폐기물 처리 기업 M&A 시장도 활기를 띄고 있다는 평가다.

실제로 최근 폐기물 산업에 집중하는 국내 기업들도 늘어나는 추세다. SK에코플랜트는 물론이고, IS동서(코오롱환경에너지인수), 동부건설(폐기물 처리 자회사 설립), 태영그룹(TSK코퍼레이션 지분 보유) 적극적으로 영역을 확대해 나가고 있다.

폐기물 소각과 처리는 정부의 규제 산업이기 때문에 신규 업체의 시장 진입이 어렵다는 점은 기존 업체들의 희소성이 높이는 요인이 된다. 반대로 각 지자체로부터 인허가를 획득하지 못하면 사업적 한계에 봉착할 수 있다는 점이 부담이 될 수도 있다.

다양한 지역의 매립지 또는 소각로 등을 보유함으로써 시너지 효과를 노리는 전략은 PEF가 포트폴리오 기업의 가치를 끌어올리는 방안으로 사용된다. 그러나 폐기물 처리 시장에서 매물을 확보하기 위한 경쟁 강도가 점점 세지고 있기 때문에 지속적인 확장을 장담하기만은 어려운 상황이 연출되고 있다. 정부차원에서 폐기물 처리시 2차 오염을 줄이기 위한 환경 규제를 강화하고 있는 추세라는 점을 고려하면 추가적인 설비투자 비용도 감수해야 한다는 지적도 나온다.

PEF 업계 한 관계자는 “생활 및 산업 폐기물이 점차 늘어나는 상황에서 폐기물 처리 업체들의 주목도도 점점 높아질 것”이라며 “지역주민의 반발, 인허가 등의 문제로 사업 확장에 다소 한계가 있을 수 있다는 점, 과거보다 높은 수준의 환경규제로 인해 친환경 설비 등에 대한 투자가 꾸준히 진행돼야 한다는 점을 투자자들은 고려해야 한다”고 말했다.

-

[인베스트조선 유료서비스 2021년 05월 24일 07:00 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기