원료 다각화 외 현금흐름까지 여력은 충분

매물 찾기는 어려운데 M&A 경쟁은 심화

-

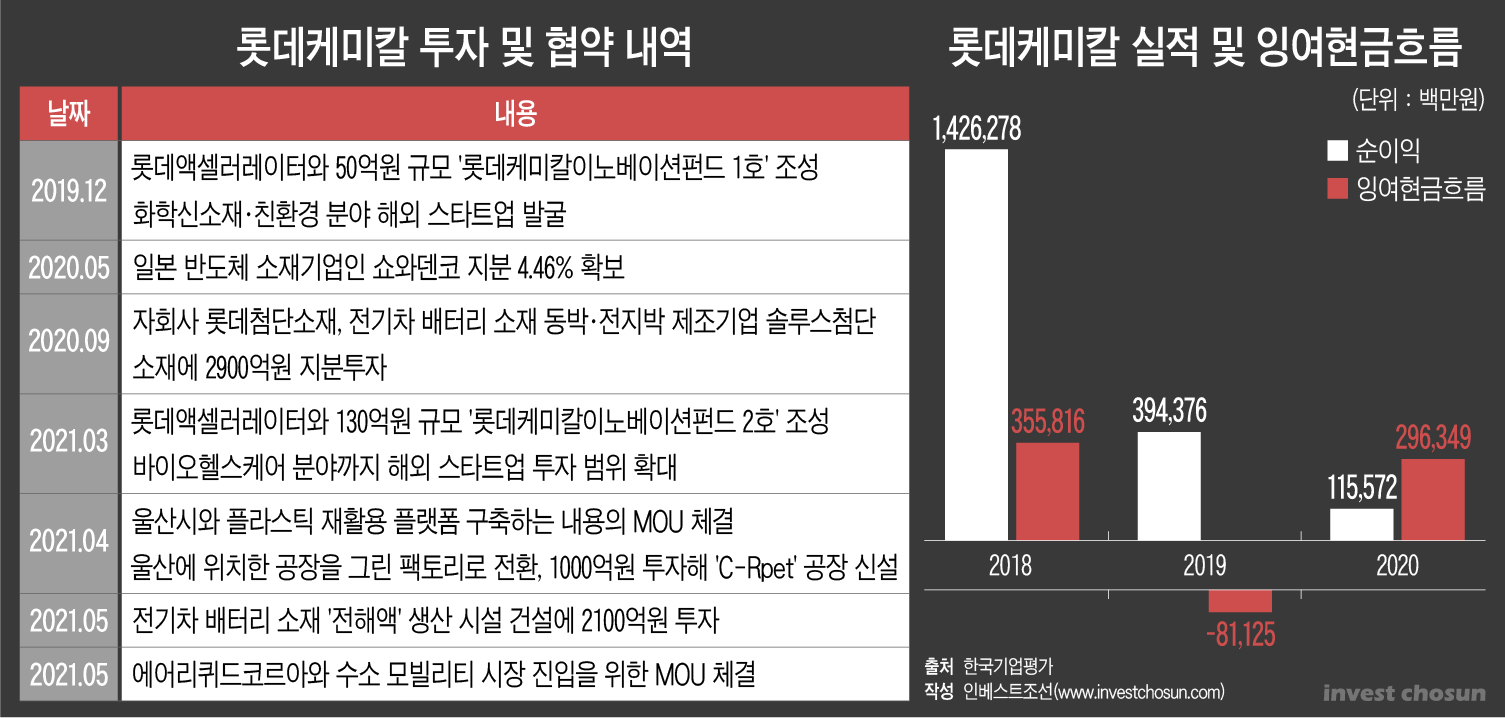

롯데케미칼이 신사업 인수합병(M&A) 기회 모색에 한창이다. 그러나 업계 전반적으로 M&A 경쟁이 심화하고 있어 적절한 매물을 확보하는 것이 쉽지 않을 전망이다.

신동빈 회장은 최근 롯데정밀화학 인천공장과 롯데알미늄 안산1공장을 방문해 고부가 소재 사업 투자 확대 방침을 밝혔다. 롯데케미칼도 여러 업체를 두고 인수 가능성을 타진하는 것으로 전해진다. 이 때문에 시장에선 롯데케미칼이 연내 M&A에 나설 거란 기대감이 확대하고 있다.

롯데케미칼은 지난해 배터리 분리막용 고밀도 폴리에틸렌(HDPE) 제품을 개발한 데 이어 지난 20일 2100억원을 투자해 대산공장 내 배터리용 전해액 유기용매 생산시설을 건설한다고 공시했다. 에어리퀴드코리아와 부생수소를 활용해 수소 모빌리티 시장에 진출하겠다고 밝힌 직후다.

모두 친환경 모빌리티 시장에서 진입장벽이 높은 소재 밸류체인에 해당한다. 롯데케미칼이 무리해서 경쟁사처럼 배터리 셀 시장에 뛰어드는 것보다 효율적인 전략이라는 평이다.

배터리 업계 한 관계자는 "현실적으로 M&A를 통해 셀 메이커 대열에 합류하는 것은 불가능하고 비용 대비 수익성이 큰 시장도 아니다"라며 "진입장벽이 높은 소재 사업을 확장하면 친환경 가치를 확보하면서도 친환경 모빌리티 성장 수혜를 누릴 수 있다"라고 설명했다.

-

사업과 재무 양 측면에서 M&A 조건도 충분히 무르익었다. 지난 수년 동안 에탄 분해설비(ECC) 증설에 나서 원재료를 다각화한 터라 고부가 제품 확보에 경쟁사 대비 여유가 있다. 설비 감가상각으로 인한 수익성 악화 국면을 벗어나고 있어 현금흐름도 회복세를 보이고 있다. 지난 1분기 연결 기준 롯데케미칼의 현금성 자산은 약 2조원에 달한다.

증권사 한 관계자는 "장치 산업이기 때문에 당장 수익성보다는 현금흐름을 봐야 하는데 1분기 상각전영업이익(EBITDA)이 전년 동기보다 80배 가까이 좋아졌다"라며 "M&A를 통해 고부가 제품 포트폴리오를 확장하면 앞으로 실적이 큰 폭으로 증가할 수 있는 상황"이라고 전했다.

그러나 소재 사업에서의 인수 경쟁이 치열해지고 있어 기회를 잡기가 쉽지 않다는 평이다. SK그룹에 이어 LG그룹도 배터리 소재 M&A에 적극 나선 실정이다. 정작 후보군에 오른 업체 측에서도 인수 제안을 거절하는 경우가 잦은 것으로 전해진다. 수소 모빌리티 사업의 경우 시장을 선점한 기업은 없지만 주요 그룹사 전반이 진출해 경쟁 강도가 심화하고 있다.

IB 업계 한 관계자는 "금융권에서도 롯데케미칼의 M&A 기대감이 커지고 있는데 매물이 부족한 상황에서 시간을 오래 끌면 좋지 않다는 우려도 있다"라며 "보유 저력 대비 저평가가 이어지는데 이를 끊어내기 위해서라도 성장 스토리 확보 차원의 M&A가 필요하다"고 했다.

매각 여부가 거론되는 일부 기업에 대해 인수 참여 가능성이 제기되지만 롯데케미칼은 신중한 입장이다. 롯데케미칼 관계자는 "M&A 가능성을 다각도에서 검토하고 있는 것은 맞지만 아직까지 구체적으로 결정된 것은 없다"라고 밝혔다.

-

[인베스트조선 유료서비스 2021년 05월 27일 07:00 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기