지속적인 라이선스 아웃 등 제약사 입지 구축 과제

-

HK이노엔이 7월 상장을 앞두고 신약 개발사로서의 정체성을 어필하고 있다. 역류성 식도염 치료제 '케이캡정' 관련 성과를 앞세운 것으로 풀이된다. 비교회사 역시 종근당, 대웅제약, 유한양행 등 제약회사로 구성했다. 다만 케이캡정에 치우친 매출구조와 향후 지속적인 신약 기술 수출은 과제로 꼽힌다.

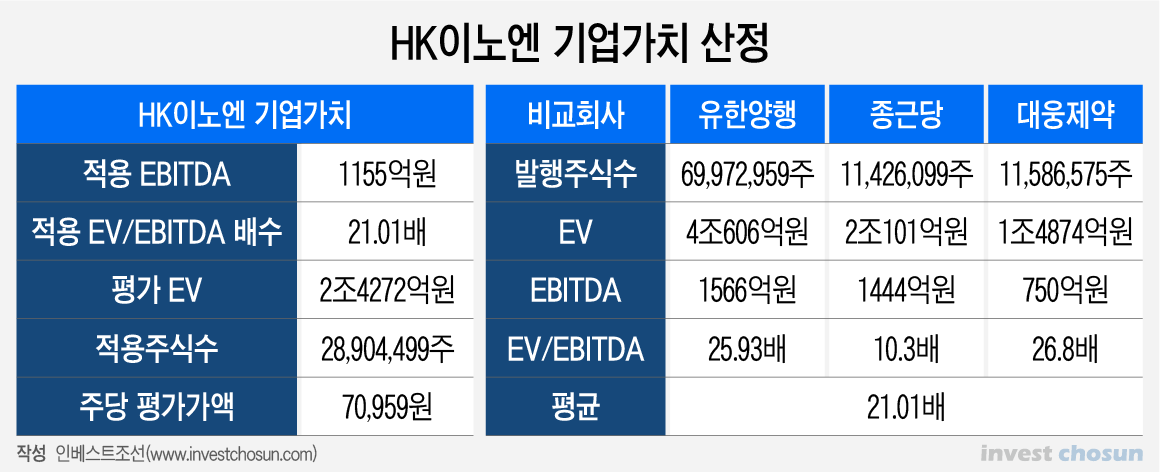

1일 HK이노엔 증권신고서에 따르면 희망 공모가액은 5만원~5만9000원으로 산정됐다. 총 기업가치는 2조4272억원으로 상각전영업이익 대비 기업가치(EV/EBITDA) 방식이 사용됐다. 여기에 할인율 약 16.85%~29.54%를 적용한 값이다.

해당 기업가치는 대웅제약, 종근당, 유한양행 등 제약회사를 동종회사로 꼽은 뒤 매겨졌다. 각각의 EV/EBITDA 배수는 대웅제약 26.8배, 유한양행 25.93배, 종근당 10.30배다. 이들을 종합한 EV/EBITDA 배수는 21.01배로 작년 2분기부터 올해 1분기까지 EBITDA인 1155억원에 적용됐다.

HK이노엔은 헛개수, 컨디션 등으로 대중에 친숙하지만 지난 2018년 위식도 역류질환치료제인 케이캡정 개발을 계기로 신약 개발에 힘쓰고 있다. 실제 제품 매출 비중 역시 전문의약품 사업부문이 80% 이상을 차지한다. 케이캡정 위주로 글로벌 시장에서 기술수출 역시 13건 가량을 보유한다. 이 때문에 비교회사 선정 기준은 의약품 회사, 매출 5000억 이상, 해외 기술수출 계약 사례 등으로 삼았다.

증권신고서 기준 기업가치가 약 2조4272억원으로 상반기 유상증자를 받았을 당시 기업가치보다 두 배가량 높아졌다. 다만 구주 매출 비중이 적지 않고 상장 직후 유통가능 물량이 많지 않아 상장 후 오버행(잠재적 물량부담) 우려는 크지 않다는 평가다.

HK이노엔은 이번 공모 과정에서 재무적투자자(FI)로만 구주 매출을 구성했고 해당 비중이 전체 공모금액의 15% 수준으로 크지 않다. 구주 매출 비중이 크면 회사로 유입되는 자금이 줄어 지속 성장 가능성에 의문이 생길 수 있다.

HK이노엔 상장 후 유통가능 물량은 809만3600주로 상장 예정 주식수 약 2890만 주 가운데 28%에 해당한다. 한국콜마가 보유한 주식 약 1218만 주와 FI 세 곳의 잔여 주식 660만1500주 역시 상장 직후 팔 수 없다. 한국콜마는 2년간, FI 세 곳은 3개월 또는 6개월로 의무 보유기간을 정해뒀다.

상장을 통해 확보한 자금으로 향후 기술수출 계약을 지속적으로 일궈야하는 점은 HK이노엔이 당면한 숙제다. 현재 기술수출 건수는 총 13건에 이르지만 이 가운데 케이캡정 관련 사례가 9건으로 구성됐다. 지난 2018년 케이캡정 개발 이후 신약 성과가 미미한 상태다.

한 기관투자자 관계자는 “코스닥 상장 기업 치고는 기업가치가 높은 편이기는 하지만 크래프톤 등 고평가 논란에 휩싸인 대어급 공모주들과 비교해보면 수급이나 공모가격이 나쁘지 않은 편”이라며 “FI의 구주매출 역시 예견됐던 터라 기관투자자 사이에서도 큰 문제를 삼지 않을 가능성이 크다”라고 말했다.

-

[인베스트조선 유료서비스 2021년 07월 02일 07:00 게재]

이미지 크게보기

이미지 크게보기