피어그룹과 괴리 커…"카뱅보단 나아"

성장가능성에도 '피크아웃' 우려 여전

-

기업공개(IPO)에 본격 뛰어든 카카오페이가 성장성에 대해 장밋빛 전망을 받고 있음에도 불구, IPO 시장 과열에 따른 '피크아웃' 우려에서 자유로울 수 없을 것이란 전망이 나온다.

앞서 크래프톤이 금융감독원의 지적에 따라 공모가를 낮추고 카카오뱅크도 '고밸류' 논란에 휘말렸다. 기관들은 '비싸도 너무 비싼 공모가'에 피로감이 누적된 상황이다. 실제로 공모가 산정을 위해 선정한 비교기업(Peer Group)들이 카카오페이와는 괴리가 큰 점이 거론되는 등 기관투자자들이 공모가의 적정성 여부에 촉각을 기울이고 있는 상황이다.

7일 금융권에 따르면 카카오페이에 대한 기관투자자들의 평가는 엇갈리는 모습이다. 카카오페이가 제시한 희망공모가 기준 예상 시가총액은 8조2131억~12조5512억원이고 기관투자자들이 평가하는 적정 기업가치는 10조원 정도다.

한 운용업계 관계자는 "하도 IPO에 나서는 기업들이 말도 안 되는 공모가를 내놓으니 카카오페이의 기업가치가 적정한 수준으로 보일 정도"라고 말했다.

크래프톤, 카카오뱅크에 이어 카카오페이의 기업가치 산정 방식에 대해서도 논란이 일고 있다. 특히 피어그룹에 대한 비판이 많다. 카카오페이는 공모가 산정을 위한 피어그룹으로 페이팔(Paypal), 스퀘어(Square), 페그세구로(Pagseguro)를 선정했다.

페이팔은 지난해 3분기 기준 전세계 온라인 간편결제 시장에서 55.33%의 점유율을 기록하고 있다. 이에 반해 카카오페이는 국내 시장에 한정돼 있어 규모 차이가 상당하다. 또한 스퀘어는 비트코인 덕에 가파른 매출 성장이 가능했던 것이어서 해당 기업의 성장률 83%를 그대로 카카오페이에 반영하는 것은 바람직하지 못하다는 평이다. 카카오페이의 주력 사업은 결제서비스, 투자·대출·보험 중개서비스다.

크래프톤이나 카카오뱅크에 비하면 나름 양심적이라는 인식도 있다. 실제로 카카오페이는 카카오뱅크처럼 IPO를 통해 유입된 공모 자금을 기업가치 산출식에 선반영하지 않았다. 카카오뱅크는 평가 시가총액 산출 당시 올 1분기 자본총계 2조8495억원에 공모자금유입액 2조원을 더한 뒤 여기에 주가순자산비율(PBR) 거래배수를 곱했다. 이는 '고밸류' 논란을 일으킨 하이브가 활용한 방식이기도 하다.

한 증권업계 관계자는 "카카오페이도 기업가치를 높이기 위해 카카오뱅크처럼 공모자금유입액을 반영해서 평가 시가총액을 산출하는 방안을 고민했지만 결국 철회했다"라며 "밸류를 끌어올리는 것이 투자자들로 하여금 반감을 일으킬 수 있다는 판단이 내부적으로 있던 것으로 보여진다"라고 말했다.

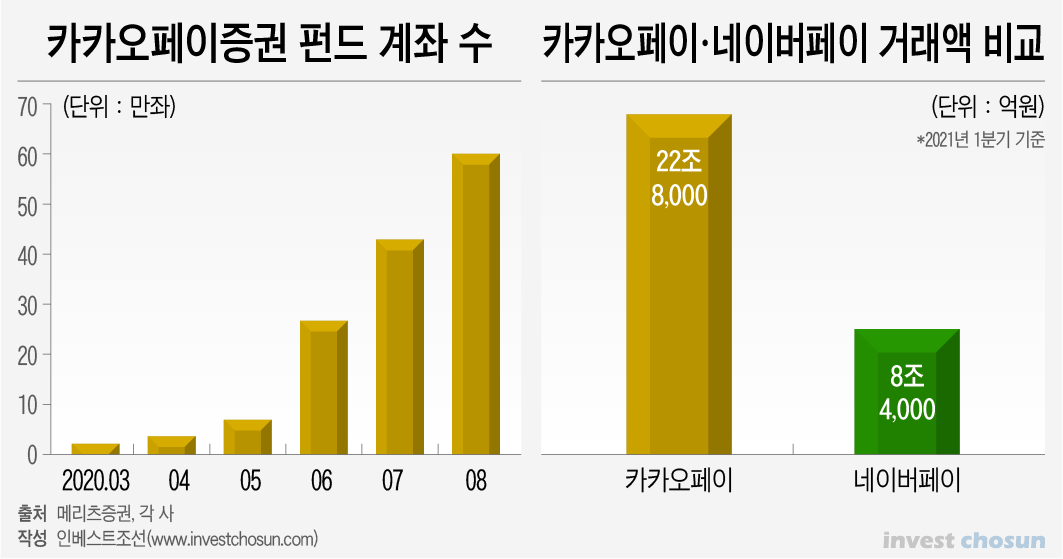

또한 카카오페이의 거래액이 타 경쟁사에 비해 높은 점도 긍정적인 부분으로 평가받고 있다. 카카오페이는 올 1분기 거래액 22조8000억원을 달성했다. 지난해 총 거래액이 67조원이었던 점을 고려하면, 올해는 1분기 만에 상당한 거래액을 기록한 셈이다. 반면 네이버페이를 운영하는 네이버파이낸셜은 같은 기간 8조4000억원의 거래액을 기록했다. 카카오페이의 거래액이 3배 가까이 많다.

다만 최근 IPO 시장에 피크아웃이 도래했다는 전망이 많아 기관투자자들은 투자를 망설이는 분위기다. 크래프톤이 희망 기업가치를 10% 낮춘 것에 대해서도 큰 폭의 변화는 아니란 냉소적 평이 오간다. 또한 상장을 앞둔 카카오 계열사들의 몸값도 전체적으로 이미 피크아웃 수준이라는 평가가 많다.

한 운용업계 관계자는 "카카오뱅크에 비하면 금융기관의 성격이 덜해 규제도 크게 받지 않고 사업 성장 가능성도 커 긍정적인 평가가 가능하다"라면서도 "그러나 과열된 IPO 시장에서 비싸도 너무 비싼 공모가가 일반화되다보니 피크아웃에 대한 우려가 큰 것은 사실이다"라고 말했다.

-

[인베스트조선 유료서비스 2021년 07월 07일 16:49 게재]

이미지 크게보기

이미지 크게보기