'인수단인데' 인수물량 전체 19%

업계에서는 부러움반, 견제반…예민한 반응도

-

"주주라 그런 건진 몰라도, 가만히 앉아서 카카오뱅크 인수물량만 20% 가까이 받아간 한국투자증권이 부럽다. 카카오페이 주관사들도 한국투자증권 때문에 시기 조절에 있어 상당한 스트레스를 받는 모습이었다." (A 증권사 IB 관계자)

한국투자증권에 대한 증권업계 관계자들의 불만(?)섞인 시선이 쏟아지고 있다. 불을 당긴 건 '카카오뱅크 기업공개(IPO)'다. 한국투자증권은 카카오뱅크 IPO 인수사임에도 불구하고 물량의 19%를 확보하며 다른 인수단 대비 6배의 수수료를 가져가게 됐다.

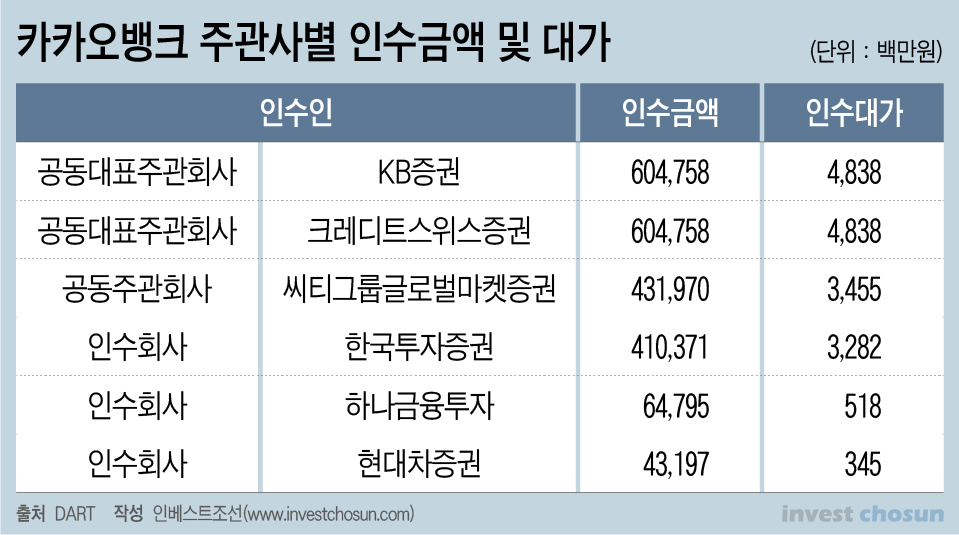

지난달 카카오뱅크가 제출한 증권신고서에 따르면 인수사인 한국투자증권은 공동주관사인 씨티그룹글로벌마켓증권과 비슷한 수준의 인수물량을 배정받았다. 타 인수사보다 6배 많은 물량을 배정받으면서 그만큼 받아가는 인수 대가도 늘었다. 기업가치 산출 방법론 구상 등 상장 업무 전반을 관리하는 주관사와 비슷한 수준의 수수료를 수취하는 셈이다.

-

이는 과거 삼성SDS 상장 당시 삼성증권이 활용했던 방식이다. 당시 인수사로 참여한 삼성증권은 18.5% 가량의 이례적으로 많은 인수물량을 배정받은 바 있다. 함께 인수단으로 포함됐던 신한금융투자와 하나대투증권(現 하나금융투자), 동부증권은 1.5% 가량을 받았다. 마찬가지로 한국투자증권도 같은 그룹 계열사 한국투자밸류자산운용이 카카오뱅크의 2대 주주(26.97%)인 덕택에 인수 물량을 많이 배정받았을 것이라고 증권업계 실무진들은 보고 있다.

한국투자증권에 대한 증권업계 IPO 실무진들의 상대적 박탈감이 상당하다.

특히 과로(過勞)를 호소하는 대형 증권사 소속 IPO 실무진들이 그러하다. 증시 호황을 틈타 IPO에 나서려는 기업들은 많지만 실무진의 수는 한정돼 있어 피로도가 상당해진 지 오래다. 상대적으로 편하게 일하는 듯한 인수사들에 대해 과거보다 여론이 악화된 건 사실이란 설명이다.

실제로 시샘 어린 시선은 경쟁 증권사들 사이에서 이런 저런 뒷말을 남기고도 있다.

카카오뱅크의 상장 준비 과정에서 인수사인 한국투자증권에서 거래에 상당부분 관여했다는 언급이 나왔다. 이를 두고 아무리 한국투자증권이 카카오뱅크 주주라고 하더라도 엄연히 상장주관사인 KB증권이 있는 상황에서 다소 과도하지 않았냐는 시각이 많다.

비슷한 시기에 IPO가 진행중인 카카오페이 주관사 삼성증권과 대신증권도 한국투자증권을 예의주시하며 상당한 반감을 가졌다는 후문이다. 카카오페이가 먼저 상장 계획을 세웠음에도 불구, 동시에 상장을 단행한 카카오뱅크에 불만이 적지 않았는데 이 또한 한국투자증권 입김이 더해졌다고 본 때문이다. 통상 같은 그룹 계열사는 잠식효과를 방지하려 적어도 3개월 가량 간격을 두는 게 일반적이다.

이렇다보니 IPO 실무진들 사이에서는 한국투자증권 소속 연구원이 내놓은 보고서를 예민하게 해석하기도 했다. 지난달 30일 "최근 투자유치액 기준 기업가치를 반영했을 때 카카오페이의 가치를 21조9000억원으로 상향조정했다"라는 내용의 보고서를 두고, 업계 관계자들은 "카카오뱅크의 기업가치는 비싸지 않다는 것을 돌려 말하기 위해 카카오페이의 가치를 높였다는 느낌을 지울 수 없다"라고 지적하기도 했다.

-

[인베스트조선 유료서비스 2021년 07월 19일 07:00 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기