코로나19로 꺾인 실적·혁신성 부재는 부담

-

이미지 크게보기

이미지 크게보기- (그래픽=윤수민 기자)

롯데렌탈에 이어 호텔롯데도 내년 기업공개(IPO)에 나설 것이란 전망이 많다. 2015년에 이은 재도전이다. 절차는 녹록지 않을 것이란 평가다. 당시와 달리 코로나19 바이러스 확산으로 본업인 면세·호텔업이 1조원대의 순손실을 기록하고 있는 데다, 플랫폼 등 최근 IPO 시장에서 관심을 받을 만한 요소도 부재하다는 지적이다.

오히려 호텔롯데와 비슷한 '숙박업'을 영위하는 야놀자가 투자 유인이 더 많다는 지적이다. 자산규모 기준으로 보면 보유 부동산이 많은 호텔롯데를 야놀자의 비교대상으로 삼기 어렵지만, 산업 구조로 보면 야놀자가 호텔롯데보다 높은 기업가치를 인정받기 쉬운 구조라는 것이다.

최근 롯데렌탈이 수요예측 절차를 마무리하며 증권가의 시선은 이미 '다음 거래'로 예상되는 호텔롯데로 옮겨가고 있다. 이미 업계에서는 롯데렌탈 상장 이후 코로나19 상황에 따라 호텔롯데가 상장을 추진할 것이라는 전망이 나온 바 있다.

한 증권사 연구원은 "내년쯤 상장을 추진할 것으로 보여지나 코로나19 상황에 따라 계획이 달라질 순 있을 것으로 보인다"라며 "호텔롯데 상장은 일본 롯데홀딩스 지분 비율을 줄이는 목적이어서 지배구조 개편 작업의 출발점"이라고 설명했다.

호텔롯데 상장은 그간 롯데그룹이 지배구조 개편을 위해서라도 반드시 수행해야 할 과제였다. 2015년 신동빈 롯데그룹 회장은 '롯데는 일본 기업이다'라는 논란을 잠재우기 위해 "상장을 통해 일본 롯데 계열 기업들의 지분율을 줄이고 조달 자금으로 지주회사로 전환해 순환출자를 완전히 해소할 것"이라고 밝힌 바 있다. 곧바로 상장 예비심사를 청구했지만 사드(THAAD) 사태 이후 중국의 보복으로 인해 영업이익이 반토막나며 상장 시도가 무산됐다.

상장에 재시동을 걸 내년에도 과정은 녹록지 않을 것이란 평이다. 전부터 지적되던 일본의 주요 주주들의 반대 가능성이 여전한 걸림돌이다.

-

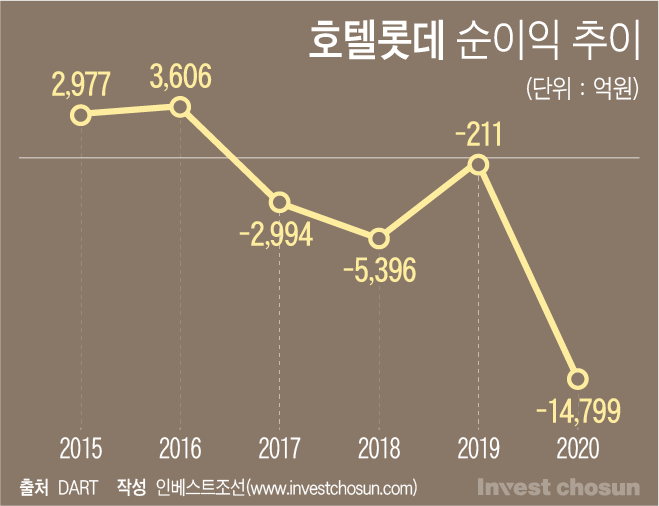

이 와중에 몸값을 높게 받기도 쉽지 않은 상황이다. 본업인 면세사업과 호텔사업의 이익창출력 회복이 더디다. 처음 상장에 도전하던 2015~2016년, 호텔롯데의 순이익은 3000억~3600억원 수준을 기록했다. 그러나 2017년부터 급격히 꺾이기 시작한 실적은 2019년 잠깐 반등하는 듯하다 지난해 코로나19 직격탄을 맞으며 1조5000억원 수준의 순손실을 기록했다.

물론 호텔롯데는 본업의 가치보단 보유 자산의 가치가 더 크게 평가되는 회사다. 첫 상장 시도 당시에도 호텔롯데는 순수 영업자산가치보다 부동산 및 계열사 지분가치가 더 큰 회사라고 평가받았다. 5년이 지난 지금도 올해 3월 별도기준 부동산, 지분 장부가액만 각각 6.8조원, 3.6조원 수준으로 높다. 부동산 매각을 통해 자금 수요에 대응할 수 있어 신용평가업계에서는 긍정적으로 보고 있다.

그러나 주식시장에선 인정받기 힘든 가치란 평이다. 최근 IPO 시장의 키워드(Keyword)도 '혁신', '미래사업', '플랫폼' 등이며 이를 기반으로 매겨진 높은 가치에 투자자들도 공감하며 투자에 나서고 있다. 지난 2년 간 IPO 시장에서 높은 몸값을 인정받는 데 성공한 하이브, 카카오뱅크, 카카오게임즈 등도 '플랫폼' 덕택을 본 바 있다.

비슷한 숙박 관련 기업인 이유에서 호텔롯데와 야놀자를 비교하는 목소리도 나온다. 자산규모는 호텔롯데가 야놀자의 60배에 달해 비교가 어려울 순 있지만, 사업 구조로만 본다면 야놀자가 더 매력적이란 지적이다. '모텔 예약 애플리케이션(Application)'으로 시작한 야놀자는 여가 플랫폼 기업으로 거듭나고 클라우드 기반 호텔관리 시스템(PMS) 등을 개발해왔다. 최근엔 소프트뱅크 비전펀드로부터 2조원을 투자유치받으며 최소 10조원 규모의 기업가치를 인정받은 것으로 알려졌다.

한 증권업계 관계자는 "호텔롯데도 온라인여행예약시스템(OTA)를 붙이는 등 방안을 고민해 상장을 준비해야 할 필요성이 있다"라며 "자산으로만 놓고 보면 호텔롯데와의 비교가 절대 불가능하지만 야놀자가 업력이나 산업 구조상 훨씬 매력적인 것은 사실이다"라고 말했다.

지배구조 개편 등 목적이 뚜렷한 상장인 만큼 투자자들이 투자 유인을 느낄지 여부도 관건이다. 한 투자업계 관계자는 "사업형 지주회사인 만큼 호텔롯데도 지주사 디스카운트를 30% 가량 받지 않을까 생각한다"이라며 "투자자들이 유상증자를 실시하는 기업의 자금 사용 목적을 확인하는 등 미래 성장성을 보고 투자하는 추세인 상황에서 호텔롯데가 투자 유인이 있다고 판단할지 여부는 지켜봐야 한다"이라고 전했다.

이미지 크게보기

이미지 크게보기