거래 성사시 낸드 3강 구도…당장 영향은 제한적

팹리스·IDM 가리지 않는 美 반도체 기업 M&A

유의미한 M&A 나서기 더 어려워진 반도체 시장

-

이미지 크게보기

이미지 크게보기- (그래픽=윤수민 기자)

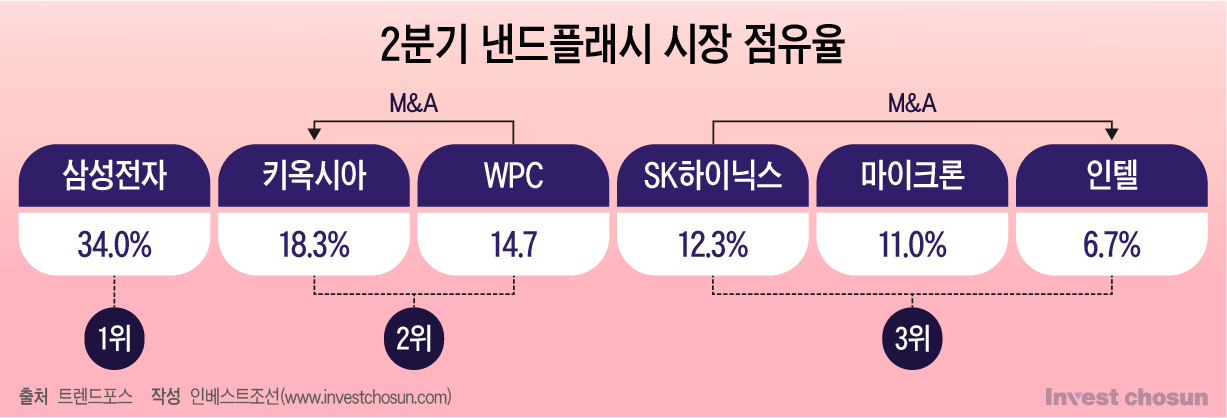

미국 웨스턴디지털(WDC)이 일본 키옥시아 인수를 추진하며 낸드플래시 시장이 3강 구도로 재편을 앞두고 있다. 시장에선 미국의 공급망 강화 작업이 한창이라는 점 외에도 유독 미국 반도체 기업의 인수합병(M&A) 소식이 지속된다는 점에 주목하고 있다. 제조에 강점이 있는 한국 반도체 기업의 M&A를 통한 주도권 싸움이 한층 더 어려워지고 있다는 분석이다.

월스트리트저널(WSJ)은 지난 25일(현지시각) WDC가 약 200억달러(원화 약 23조4000억원)에 일본 키옥시아 인수를 추진하고 있다고 보도했다. 당초 인수 주체로 함께 거론된 마이크론은 명단에서 빠졌다. 거래가 성사될 경우 낸드 시장은 삼성전자와 SK하이닉스, 미국 WDC의 3강 구도로 재편된다.

-

시장에선 미국 업체를 중심으로 공급망 재편 작업이 여전히 활발히 진행 중이라는 반응을 내놓고 있다.

낸드 시장의 통합 딜(Deal)은 지난 수년간 업계의 공통 관심사였다. 삼성전자와 SK하이닉스, 마이크론의 과점 구도인 D램과 달리 낸드 시장은 6개 이상 업체가 다자구도를 형성하고 있다. 키옥시아는 지난해 SK하이닉스의 인텔 낸드 부문 인수 계약 이후 미국 마이크론과 WDC가 다자구도 청산을 위해 고려할 수 있는 사실상 유일한 선택지로 꼽힌다.

미국의 반도체 정책이나 낸드 시장 경쟁 구도를 고려하면 결국 WDC나 마이크론이 키옥시아 인수에 나서는 그림이 가장 자연스럽다는 이야기다. 지난 4월 처음 인수설이 불거졌을 때 SK하이닉스 측에서 예정대로 IPO(기업공개)에 나설 것이라 전한 바 있지만 매각이 유리해진 상황이기도 하다.

지난 3월 마이크론과 함께 인수를 추진할 때에 비하면 몸값이 100억달러(원화 약 11조7000억원)가량 줄었다. 실질적 주인이 글로벌 사모펀드(PEF) 베인 캐피탈이라는 점을 감안하면 메모리 반도체 업황 부진 우려로 시장이 위축된 시점에 기업공개(IPO) 대신 인수 의향이 확실한 전략적투자자(SI)를 택했을 개연성이 높다.

반도체 업계 한 관계자는 "글로벌 3위 D램 사업을 영위하는 마이크론보다는 낸드만 있는 WDC의 인수 의지가 더 컸을 수 있다"라며 "최근 반도체 시장 상황에 비춰 설비투자보다 M&A가 안전한 선택지이기도 하고 WDC는 단숨에 삼성전자와 점유율 격차를 1~2%포인트까지 따라잡을 수 있다"라고 설명했다.

당장 삼성전자와 SK하이닉스에 미칠 영향은 제한적일 전망이다. 점유율에서 삼성전자를 따라붙는다 하더라도 기술력이나 수익성 측면에선 삼성전자가 여전히 경쟁 우위를 점하고 있다. 경쟁 강도가 줄어들어 수익성을 확보하기 시작한 SK하이닉스의 낸드 사업에도 이점이 많다는 평이다.

-

그러나 지난해 엔비디아, AMD 이후 올해 인텔과 마이크론, WDC까지 미국 반도체 기업이 줄지어 M&A에 나서는 상황을 두고선 우려가 적지 않다.

잠재 매물이 부족한 것은 물론 대부분 기업 가치가 수십조원을 넘는 상황에 인수를 희망하는 경쟁 업체만 대폭 불어났기 때문이다.

글로벌 시장 조사 기관 IC인사이츠에 따르면 지난해 전 세계 반도체 기업 M&A 거래는 약 1180억달러(원화 약 138조원) 규모로 사상 최대치를 기록했다. SK하이닉스의 인텔 낸드 사업부 인수를 제외하면 대부분이 미국 팹리스(반도체 설게전문 업체)가 주도한 거래다. 여기에 올 들어 종합반도체기업(IDM)인 인텔과 마이크론, WDC 등이 가세한 모양새다. 인텔의 글로벌 파운드리 인수는 성사될 가능성이 불투명하지만 지속해서 M&A를 추진할 거라는 의지를 재차 드러냈다.

이 때문에 미국 반도체 기업의 M&A 소식이 늘어날수록 삼성전자나 SK하이닉스는 물론 투자자들의 조급증도 더 커질 거란 전망이 나온다.

낸드 시장 재편이 마무리될 경우 더 이상 메모리 반도체 시장에서 대규모 M&A가 이뤄질 가능성은 대폭 줄어든다. 결국 남는 것은 비메모리 반도체 시장이다. 삼성전자의 파운드리 사업을 제외하면 한국의 비메모리 반도체 시장 경쟁력은 신흥국 수준으로 분류된다. M&A를 통해 주도권 경쟁을 지속해야 하지만 유의미한 거래를 성사시키기 녹록지 않은 환경이 펼쳐지고 있다.

증권사 반도체 담당 한 연구원은 "팹리스는 대만 TSMC와 같은 파운드리(반도체 위탁생산)과 분업 체제가 갖춰져 비교적 설비투자 부담이 적어 M&A에 나서기 용이한 측면이 있다"라며 "반면 올 들어 인텔이나 마이크론, WDC가 활발하게 나서며 삼성전자나 SK하이닉스 입장에선 안 그래도 어려운 M&A가 더 어려워진 모양새"라고 전했다.

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기