KB證 ECM 전체 주관 1위, 카카오뱅크 주관 덕

-

이미지 크게보기

이미지 크게보기- (그래픽=윤수민 기자)

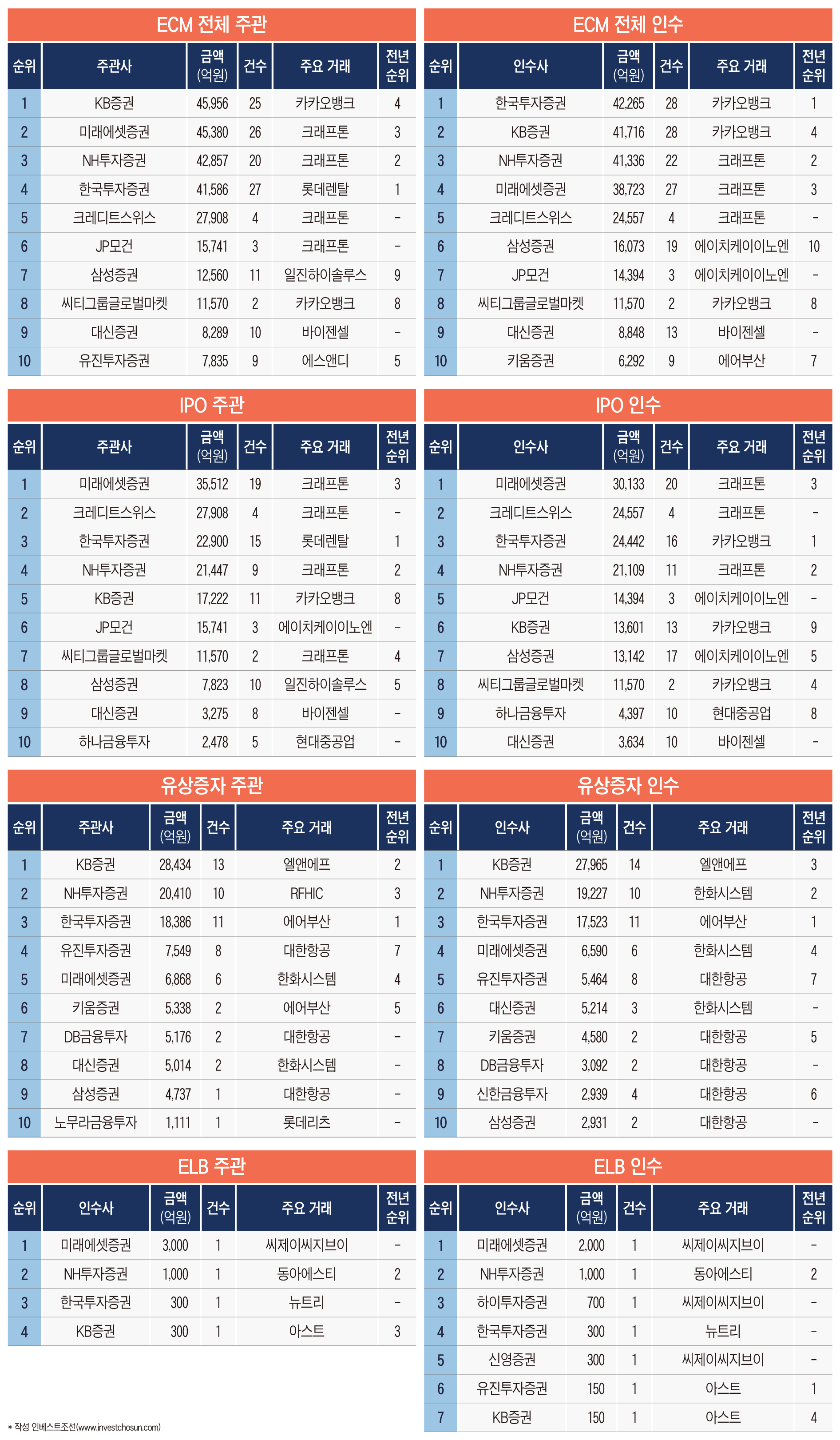

올해 3분기도 조 단위 공모주들 상장에 힘입어 주식자본시장(ECM)에 풍부한 유동성이 공급됐다. 카카오뱅크 공모를 주관한 KB증권이 ECM 전체 주관시장에서 1위에 오르며 눈길을 끌었다. 뒤이어 한국투자증권, 미래에셋증권, NH투자증권 등 대형사들이 상위권에 이름을 올렸다.

크레디트스위스, JP모건 등 외국계 증권사들의 활약도 두드러졌다. 크래프톤과 현대중공업 등 굵직한 공모주 거래(딜)에 다수 이름을 올렸다.

KB증권을 제외하면 하나금융투자, 신한금융투자 등 금융지주 계열 증권사들의 존재감이 약해졌다. 그나마 하나금융투자는 현대중공업의 공동 주관사로 이름을 올리며 체면치레를 했다. 신한금융투자는 ECM 리그테이블에서 상반기에 이어 또 다시 자취를 감췄다.

올해 3분기 누적 기준 ECM 주관시장에서 KB증권은 총 발행금액 4조5956억원으로 1위에 올랐다. 지난해 같은 기간 4위에 머물렀는데 세 계단 올랐다. 주요 거래는 카카오뱅크 상장이 꼽혔다. KB증권은 대표 주관사를 맡아 약 1조210억원의 금액을 주관했다.

기업공개(IPO) 주관 기준으로는 미래에셋증권이 약 3조5512억원의 발행금액으로 1위를 차지했고 그 뒤를 크레디트스위스(2조7908억원)가 바짝 이었다. 조 단위 공모금액으로 눈길을 끌었던 크래프톤 상장 주관을 맡은 덕분으로 분석된다. 롯데렌탈 주관을 맡았던 한국투자증권은 3위에 이름을 올렸다.

하나금융투자와 신한금융투자 등 금융지주 계열 증권사들의 존재감은 이전보다 약해졌다. 하나금융투자는 IPO 주관 순위에서 약 2478억원의 발행금액으로 10위에 겨우 이름을 올렸다. 현대중공업 공동 주관사로 선정된 덕분에 겨우 체면치레를 한 모양새다. 신한금융투자는 주관 순위표에서 아예 자취를 감췄다.

크레디트스위스, JP모건, 씨티그룹글로벌마켓증권 역시 실적이 두드러졌다. 거래 건수는 작지만 굵직한 공모주 거래에 참여한 덕분이다. 크레디트스위스는 ECM 전체 주관순위에서 총 발행금액 약 2조7908억원으로 4위에 올랐다. 지난해 3분기와 달리 10위 안에 존재감을 나타냈다. 현대중공업 상장에도 주관사를 차지하며 약 2880억원을 주관했다.

유상증자 시장에서는 도드라지는 거래가 적었다. 상반기 한화시스템, 대한항공, 포스코케미칼 등 굵직한 유상증자 거래들이 다수 포진해있던 것과 대비된다. 약 4966억원 규모의 엘앤에프 유상증자, 에어부산 유상증자(2271억원) 등이 주요 거래로 꼽혔다.

이미지 크게보기

이미지 크게보기