퇴직연금 시장, 운용업계의 몇 안 남은 '블루오션'

베이비부머 은퇴하며 TIF 시장 더 커질 전망

-

이미지 크게보기

이미지 크게보기- (그래픽=윤수민 기자)

베이비부머의 은퇴 시기가 다가오자 운용업계는 타깃인컴펀드(TIF) 시장에 대한 기대감이 커지고 있다. 기대수명이 늘어나고 연금 수익이 낮은 상황에서 은퇴자들이 은퇴자산을 오래 지키며 안정적으로 노후 생활을 위한 요구가 커질 거란 판단에서다.

TIF는 은퇴자산을 채권·부동산 등에 투자해 정기적으로 이자 및 배당 수익을 내는 상품이다. 매년 원금의 3~4%를 매달·매년 등 일정 기간마다 지급금으로 받는 형태다.

타깃데이트펀드(TDF)와 TIF 모두 은퇴와 노후를 위한 상품이지만, TDF는 은퇴 이전에 노후를 대비한 자산을 축적하는 상품이며, TIF는 은퇴 후 원금을 최대한 보존하며 노후자금을 정기적으로 인출해 사용하는 상품이다. 가령, 한국투자신탁운용의 'TIF알아서펀드'는 30년 동안 매년 원금의 4%를 인출할 경우, 30년 후에 원금의 80~90%를 남기는 것을 목표로 한다.

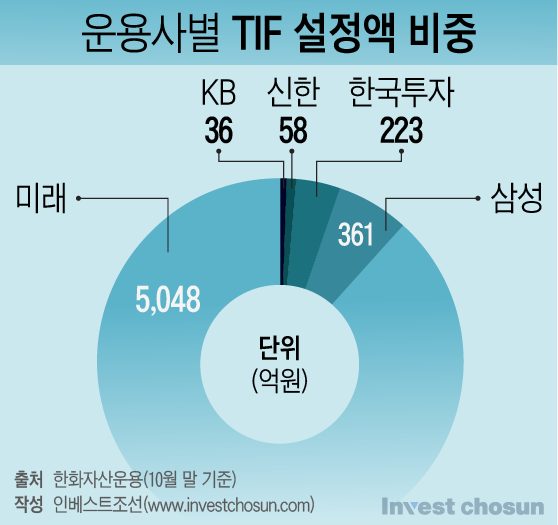

TIF의 설정액은 10월 말 기준 5726억원으로 연초 이후 82%(2574억원) 증가했다. 이중 미래에셋자산운용의 설정액은 5048억원으로 전체 설정액의 88%를 차지하고 있다. 같은 기간 TDF는 설정액이 7조3322억원으로 연초 이후 71% 증가했다.

TDF보다는 TIF 시장 규모가 작지만, 운용업계에선 TIF 시장을 TDF 시장에 이은 '미래 먹거리'로 기대하고 있다. 베이비붐 세대의 은퇴 시기가 다가오며 대규모 연금자산이 TIF에 유입될 거란 이유에서다. 특히, 기대수명이 늘어나고 물가 상승도 이어지고 있기 때문에 은퇴자산을 오래 지키려는 은퇴자의 '니즈'도 커질 거란 전망이다.

한 운용사 관계자는 "일본에서도 2007년부터 단카이 세대(제2차 세계 대전 이후 1947~1949년 일본에서 베이비붐으로 태어난 세대)가 정년을 맞아 본격적으로 퇴직하기 시작하며 월지급식 펀드가 뜨기 시작한 전례가 있다"며 "국내도 TDF에 몰린 자금이 은퇴 이후 자연스레 TIF로 흘러들어올 것으로 전망한다"고 전했다.

-

TIF 시장이 커질 거란 기대감에 신규 플레이어도 유입되는 추세다. 한화자산운용은 지난 15일 온라인 기자간담회를 통해 내년 1분기 중 TIF를 출시할 계획이라 밝혔다. 또한 연금시장의 성장에 주목해 TDF·TIF를 전담하는 개인솔루션본부를 신설했다. 현재 TIF를 취급하는 곳은 미래에셋·삼성·한국투자·KB·신한 5곳이다.

한 운용사 관계자는 "금리 상승에 대한 위험이 점점 커지고 있으며, 물가 상승 폭에 비해 연금 수익은 낮다"며 "내년 중엔 TIF에서 금리 상승과 무관하게 시장에서 중립적인 성과를 내는 대체자산에 대한 투자 비중을 높여 나갈 계획이다"고 밝혔다.

운용업계에서 퇴직연금 시장에 힘을 쏟는 건 얼마 남지 않은 '블루오션'이라는 판단에서다. 공모펀드 시장은 위축되고 있지만, 퇴직연금 시장은 커지고 있다. 에프엔가이드에 따르면 퇴직연금 펀드 설정액은 21일 23조7345억원으로 연초 17조7392억원 대비 34% 증가했다. 연금저축펀드도 같은 기간 9907억원(8%) 늘어났다. 반면, 국내주식형 공모펀드(국내주식형 ETF 제외)의 경우 4조747억원(37%) 빠졌다.

한 운용사 관계자는 "대형운용사의 점유율에 밀려 당분간 중소형 운용사가 진출할 수 있는 시장은 액티브ETF나 퇴직연금 등 제한적"이라며 "내년 확정기여형(DC형) 퇴직연금의 디폴트옵션이 도입되며 퇴직연금 시장은 더 커질 것"이라 내다봤다.

이미지 크게보기

이미지 크게보기