이르면 상반기 가능성도...시장 반응 예측 어려워

사실상 ‘오너 배불려준다’는 평 다수...시기보다 공모가가 더 문제

일각선 아예 수년 뒤로 미룰 수 있다는 평가도...갖은 악재로 오히려 현대건설 주가↑

-

이미지 크게보기

이미지 크게보기- (그래픽 = 김라래 기자)

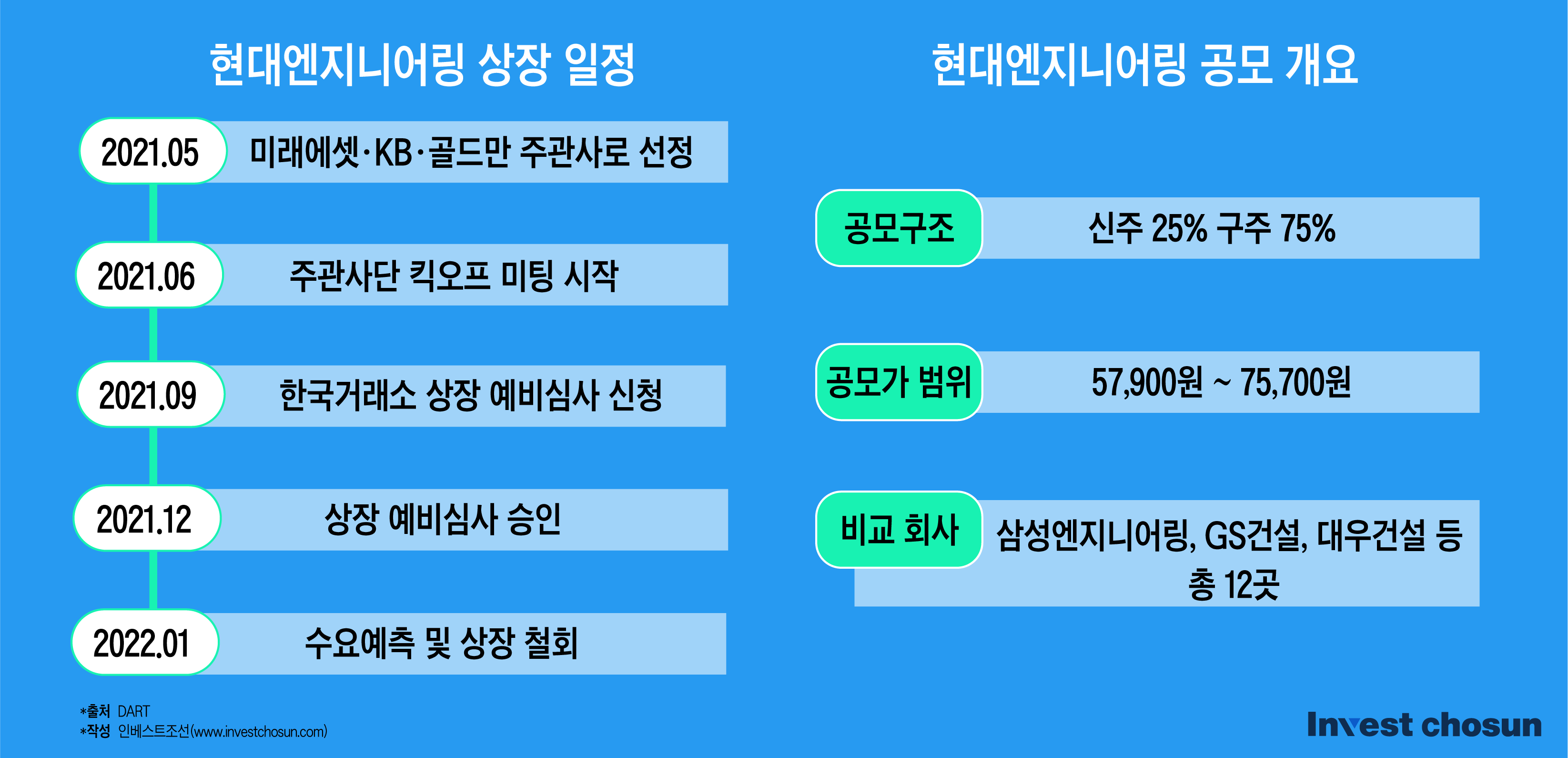

현대엔지니어링(이하 현대ENG)이 결국 상장을 철회하면서 이후 행보에 관심이 쏠린다. 정의선 현대차그룹 회장의 현금 확보가 절실한 가운데 가급적 상반기 안에 상장을 재추진할 가능성도 나오고 있다. 투자자들 사이에선 대대적인 공모가 수정 및 공모구조 변경이 필요하다는 지적이 적지 않다.

다만 차갑게 식어버린 투자 심리를 단 몇 개월 만에 되살릴 수 있을지가 관건이다. 이미 시장에 ‘오너를 위한 딜’로 이미지가 굳혀진 데다 향후 증시 전망을 낙관하기도 쉽지 않은 탓이다. 이에 일각선 아예 내년으로 상장 시기를 미룰 수 있다는 의견도 나온다.

28일 현대ENG가 상장 철회 결정을 내리자 시장에서는 후폭풍이 거셌다. 투자업계에서는 ‘그럴 줄 알았다’는 평가가 대다수인 반면, 한편으론 ‘상장 철회까지 할 줄은 몰랐다’는 반응도 만만치 않다. LG에너지솔루션(LG엔솔)의 폭발적 인기에 뒤이은 타자였던 만큼 공모가 하단으로 강행할 수 있다는 의견도 있었다.

말도 많고 탈도 많은 딜이었던 만큼 이제 시장은 현대ENG의 다음 행보에 주목하고 있다. 일각에선 예비심사 승인일의 유효시점이 데드라인(Deadline)이라는 평가다. 현대ENG는 작년 12월6일에 승인을 받아 올해 6월까지는 재상장을 추진할 수 있다.

-

이미지 크게보기

이미지 크게보기- (그래픽 = 김라래 기자)

현대ENG측은 공식적으로 '당분간 상장 재추진은 없다'고 선을 그었다. 현대차그룹으로선 현대엔지니어링 상장을 아예 철회하기는 쉽지 않다는 평가가 여전히 투자업계에서 나온다.

우선 정의선 회장이 현금을 확보하는 것이 절실한 과제다. 작년 말 글로벌 사모펀드 칼라일에 현대글로비스 지분 약 10%를 매각하면서 현대차그룹의 승계 작업이 막바지에 다다랐다는 의견이 많았다. 남은 퍼즐은 정 회장의 입지를 더욱 강화하기 위한 현대모비스·현대차 지분 매입인데, 이 과정에서 상속세를 납부할 재원으로 현대ENG 상장 보스턴다이내믹스 상장 등이 유력하게 거론되던 차였다. 오너의 지배력 공고화라는 대기업 그룹의 중차대한 목표를 더 이상 미루기는 부담이었을 것이란 평이다.

더욱이 기업공개(IPO) 특성상 한번 시장에서 외면당한 딜의 경우 1~2년씩 더 지연된다면 시장의 반응은 더욱 싸늘해지기 마련이다. 현대ENG의 상장 모멘텀이 사라지기 전에 상장을 서둘러야하는 점도 이 때문이다. 앞서 현대오일뱅크 역시 과거 두 번의 상장 불발 이후 상장 재추진을 두고 투자업계의 우려를 받았다. 한 IB업계 관계자는 “IPO시장은 공모시장의 투자심리에 크게 좌우되기 때문에 소위 ‘분위기’를 많이 타는데 상장 모멘텀이 한번 지나가버리면 다시 불씨를 되살리기 쉽지 않다”라고 말했다.

재추진을 한다면 공모구조 및 밸류에이션은 대대적인 수정이 불가피하다. 공모가를 크게 낮추거나 구주매출 비중을 낮추는 쪽으로 가닥을 잡을 것으로 보인다. 이미 딜을 추진할 때부터 공모가를 두고 일부 주관사단에서는 극심한 반대가 있었다는 후문이다. 삼성엔지니어링과 대우건설 등 국내 경쟁 건설사들의 기업가치와 비교해 몸값이 부풀려졌다는 이유가 가장 크다. 국내 건설사와 체질이 다른 해외 건설사들의 멀티플을 대거 포함해 기업가치를 올렸다는 의심을 받기도 했다. 실제로 현대ENG가 비교회사로 꼽은 건설사 가운데 국내사의 멀티플만 따져보면 5.1배에 그치는 반면 현대ENG는 11.64배로 책정됐다.

그러나 상반기 안에 현대ENG의 상장이 재추진될 경우 이를 투자업계에서 반색할지 의문이라는 지적도 많다. 디테일한 공모개요와 관계없이 정 회장의 현금 확보 수단과 현대ENG IPO를 연결하는 시각이 많아진 탓이다. 현대ENG가 공모구조를 바꾸더라도 정 회장의 구주매출 비중은 최대한으로 맞추지 않겠냐는 예측이 나오는 것도 이 때문이다. 최근 불거진 HDC현대산업개발(HDC현산) 사고 등 건설업계 전반적인 분위기도 긍정적이지만은 않다는 평이다. 그간 현대ENG가 내세웠던 친환경 테마 역시 KG그룹의 폐기물 회사 KG ETS 인수전에 불참하는 것으로 알려지며 다소 김이 빠진 상태다.

이러한 투자심리가 반영된 탓인지 그간 현대ENG와 비교되던 현대건설 주가는 오름세를 보였다. 현대ENG의 장기적인 IPO 전망이 다소 어두운 탓에 현대건설 주가가 반사이익(?)을 얻는 것이 아니냐는 지적도 나온다.

현대ENG가 아예 현대건설과 합병카드를 선택하거나 상장을 수년 뒤로 미룰 수 있다는 시각도 나온다. 이전부터 두 회사의 차별성이 뚜렷하지 않다는 지적이 그룹 안팎으로 끊이지 않았던 데다 현대ENG의 기업가치가 현대건설보다 합병을 통해 정 회장의 보유 지분 가치를 높일 수 있다는 이유에서다.

실제로 대기업 계열사에서 상장과 지분 정리 등 여러 방안을 동시에 물밑에서 진행하다가 결국 상장을 철회한 사례도 여럿 있다. 한화종합화학은 작년 6월 상장 철회와 동시에 삼성 계열사가 보유한 한화종합화학 잔여 지분을 인수한 바 있다. SK루브리컨츠 역시 두 차례 상장을 추진했다가 결국 지분 매각으로 선회하기도 했다.