매년 관리종목 면제 혜택 '무더기 해제' 예상, 로펌도 촉각

2017년 상장한 '아스타' 지난해 매출 25억…'기준 미달'

-

상장폐지(이하 상폐)의 달이 돌아왔다. 2017년 기술특례제도 등을 활용해 코스닥 시장의 문을 두드렸던 기업들의 향방이 이달 공개될 1분기 매출액에 따라 갈릴 것이란 지적이 많다. 상장 후 5년간은 관리종목 면제 혜택을 받지만 해당 기간이 지나면 일정 기준의 매출액 수준을 넘겨야 하는 까닭에서다.

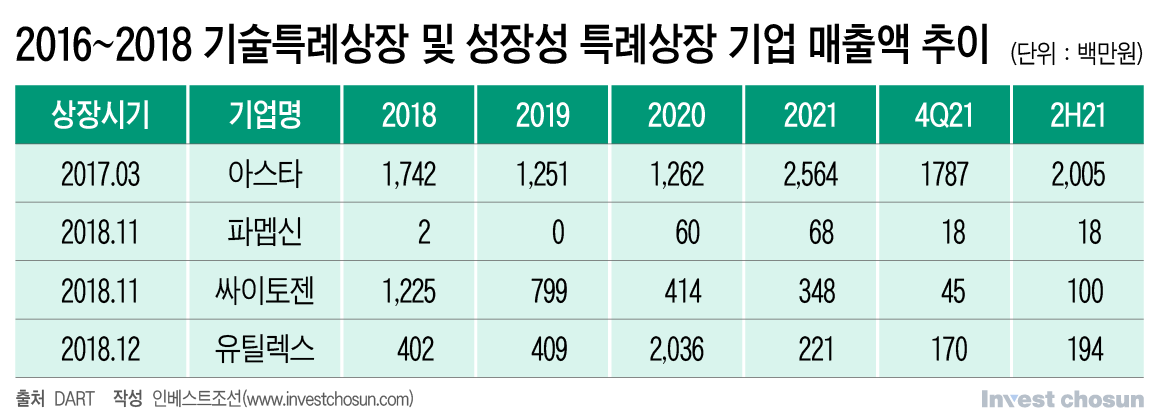

2015년 스타트업 활성화 목적으로 다소 완화된 '기술특례제도'를, 다수의 적자 기업이 적극 활용해왔다. 이는 다수의 기술특례상장사들이 지난해부터 관리종목 면제혜택 '무더기 해제'를 겪기 시작한 배경이다. 집계 결과, 2017~2018년 상장사 중에서는 4곳 정도가 매출액 기준에 못미치는 것으로 나타났다.

로펌업계는 향후 실질심사 수요가 추후 늘 것이라고 보고 있다. 그간 로펌들은 규모를 막론하고 거래소 출신 인사를 영입, 정성평가 자문 등에 있어 트랙레코드를 쌓아왔다.

2016~2017년 다수의 적자 기업들은 '코스닥 기술특례상장' 제도를 통해 코스닥 시장에 입성하고자 했다. 2016년에는 10곳, 2017년 7곳, 2018년에는 21곳이 기술특례상장 및 성장성 특례상장제도를 통해 상장을 추진했다.

2005년 도입된 해당 제도는 당장 재무상 적자가 있더라도 보유한 기술의 우수성과 성장성이 인정되는 경우 상장의 기회를 주는 것이 골자다. 2016년부터 해당 제도를 활용해 상장한 기업이 늘어난 것은 한국거래소(이하 거래소)가 2015년부터 스타트업 활성화를 위해 특례제도를 완화한 것이 배경이라는 설명이다.

그러나 상장 후 '5년간만' 매출이 없더라도 상장을 유지할 수 있다. 그 이후부턴 별도기준으로 최근 분기 매출액 3억원, 최근 반기 매출액 7억원을 달성해야 한다. 이를 충족하지 못할 경우 상장 적격성 실질심사 사유가 된다. 또한 연매출 30억원 미만이면 관리종목으로 지정되는데, 2019년 최근 3년간 매출액이 90억원 이상일 경우엔 상장을 유지하는 것으로 일부 개정됐다.

2016년 기술특례상장 제도를 통해 코스닥 시장에 입성한 바이오벤처기업 큐리언트도 지난해 5월 1분기 매출 미달이 나면서 실질심사 사유가 발생, 주권매매거래가 정지된 바 있다. 해당 기업은 지난해 4분기 의약품 유통업체 에이치팜을 흡수합병하는 방식으로 매출요건을 충족시키면서 상장 폐지 위기에서 벗어났다.

-

2017년도에 상장한 기업들은 올해 1분기 매출액에 명운이 달린 셈이다. 4일 인베스트조선이 집계한 바에 따르면 2017년 상장한 아스타가 관리종목으로 선정될 가능성이 높은 것으로 나타났다. 해당 기업은 지난해 25억원의 매출을 기록하며 기준에 미달했다.

2018년 상장한 파멥신, 싸이토젠, 유틸렉스 등도 아직 '매출 특혜'를 받곤 있지만 재무를 개선할 필요성이 있는 상태다. 파멥신은 1억원에 못미치는 매출액을 시현하면서 유력한 관리종목 후보로 떠올랐고 2018년 상장한 싸이토젠과 유틸렉스도 지난해 각각 3억원, 2억원 수준의 저조한 매출을 올렸다.

이에 더해 거래소는 매출액 기준을 충족하지 못하는 기업 뿐만 아니라, '제2의 신라젠 찾기'에 분주하다는 후문이다. 상장 당시 제시했던 파이프라인을 통해 매출을 내지 못하는 바이오기업이 그 대상이다.

한 투자업계 관계자는 "기술특례상장제도가 완화됐던 5년 전쯤에 상장한 기업들이 상장 당시 추정한 실적에 훨씬 못미치는 매출액을 시현하고 있는 것이 문제다"라며 "이로 인해 거래소나 금융감독원이 심사를 더욱 까다롭게 보는 분위기가 형성됐다"라고 말했다.

성장성 특례상장제도도 점점 '유명무실'해지는 분위기가 조성되고 있다. 해당 제도는 주관사인 증권사의 책임 아래 상장을 추진하는 제도인데, 주관사는 상장 이후 일정기간 주가흐름이 부진하면 공모가의 90% 가격으로 매입해야하는 '풋백옵션 부담'을 진다. 다만 주관사는 정해진 기간 이후의 주가에 대해서는 책임을 거의 지지 않는다는 설명이다. 거래소에서 해당 제도를 활용하는 것을 크게 반기지 않는 것으로 전해진다.

해당 분위기에 로펌업계도 촉각을 기울이기 시작했다. 향후 기술특례상장제도를 통해 증시에 입성한 다수의 기업들이 실질심사 대상으로 선정되는 사례가 늘 수 있다고 보는 이유에서다. 규모를 막론하고 대부분의 로펌들은 거래소 출신 인사들을 통해 질적 심사에 관한 자문을 제공해왔다.

한 로펌업계 관계자는 "상장폐지 관련 실질심사 대응 업무는 주로 거래소 출신 인력을 영입해서 처리하는데, 최근에는 수수료 경쟁이 치열해져서 척박해지고 있는 측면은 분명히 있다"라면서도 "5년 전쯤 기술특례상장을 통해 상장했던 기업들이 많았던 만큼 관련 업무가 향후 늘어날 가능성도 배제할 수 없다"라고 말했다.