부채 증가 불가피…비핵심 자산 매각 나설지도

국내 제약사 및 IB업계, 후속 딜 나올지 관심

日다케타,사업부·본사 매각까지 나선 바 있어

-

이미지 크게보기

이미지 크게보기- (그래픽=윤수민 기자)

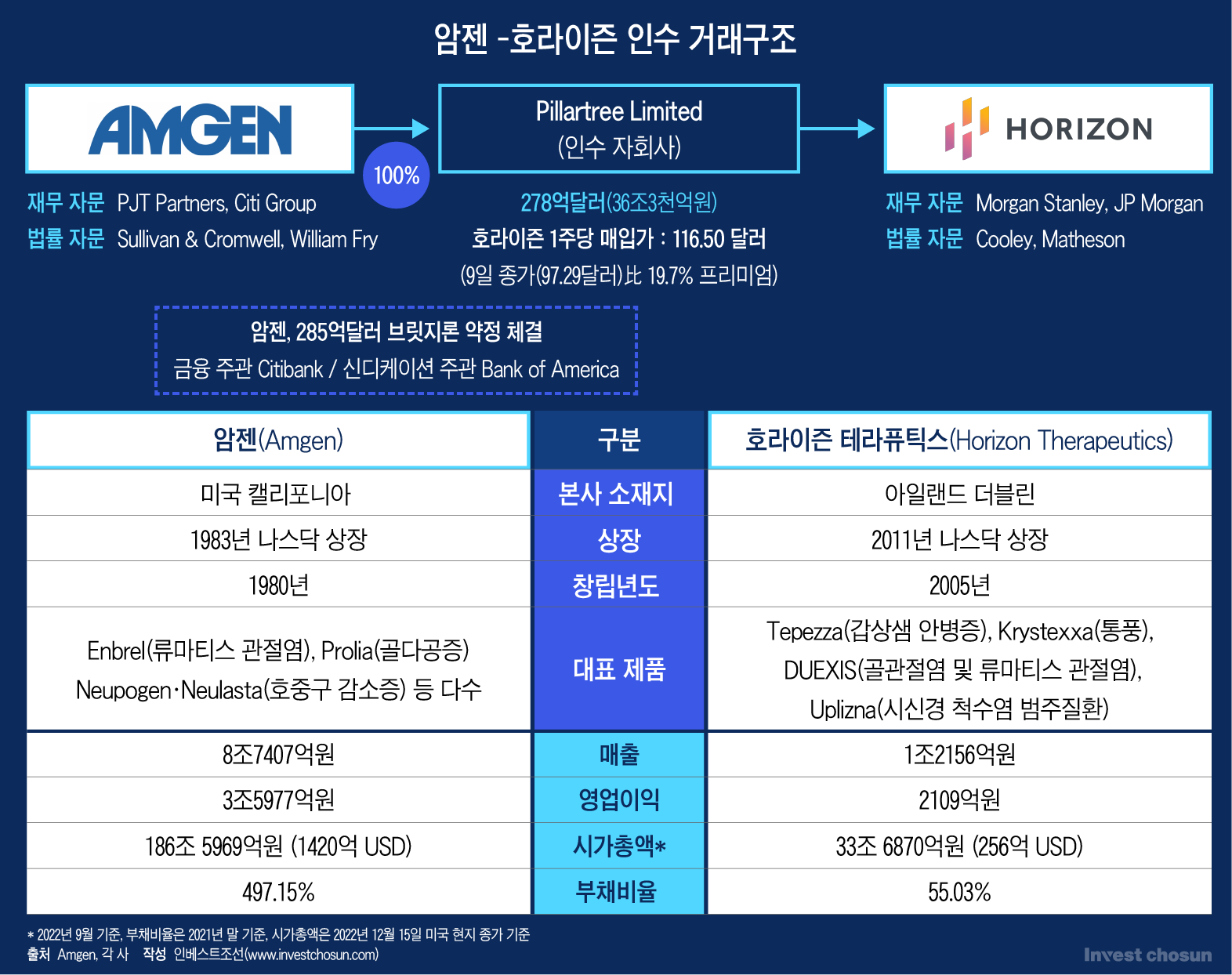

미국의 대형 제약사 암젠이 희소 자가면역 치료제를 개발한 바이오기업 호라이즌 테라퓨틱스를 인수한다. 한화 약 36조원에 달하는 올해 제약·바이오 업계 최대 M&A(인수합병)다. 암젠의 부채가 늘어날 것으로 보이는데 재무부담 경감을 위해 적극적인 자산 매각에 나설 가능성도 있다. 국내 제약·바이오 시장에서도 후속 거래가 나올까 주목하는 분위기다.

12일(현지시간) 암젠은 호라이즌 테라퓨틱스를 약 36조원(278억달러)에 인수하는 계약을 체결했다고 밝혔다. 미국, 오스트리아, 독일 반독점 규제 당국과 아일랜드 법원 허가를 얻어 내년 상반기 중 거래가 종결될 것으로 예상된다.

이번 호라이즌 매각은 암젠을 포함해 사노피, 존슨앤드존슨(J&J) 등 다수의 글로벌 기업들이 눈독을 들였다. 희귀질환 치료제는 고객층은 적지만 단가가 비싸 제약사들이 주목하는 부문이다. 암젠 발표 직전 사노피는 가격 차이 이유로 협상을 중단했다고 밝혔고, 앞서 존슨앤드존슨은 12월 초 인수 고려를 중단했다고 했다.

암젠은 자가면역질환 핵심 제품인 '엔브렐'과 '오테즐라'를 보유 중이나, 이들 제품이 특허 만료를 앞두고 있다. 호라이즌의 주력 의약품은 갑상샘 안병증 치료제 '테페자'다. 지난해 호라이즌 매출은 '테페자' 판매 확대에 힘입어 47% 증가한 32억3천만달러(4조2000억원)를 기록했다. 워싱턴포스트는 암젠의 호라이즌 매수에 대해 “비싸지만 전략적 이득이 있다”고 평가했다.

암젠은 대규모 인수 자금을 마련하기 위해 상당한 부채를 떠안게 될 전망이다. 암젠은 씨티은행, 뱅크오브아메리카와 285억 달러(37조2000억원) 규모의 대출 약정을 체결했다. 호라이즌 인수 발표 후 무디스(Moody’s)와 피치(Fitch)는 암젠(Baa1, BBB+)을 각각 신용등급 '하향 검토' 대상에 올렸고, S&P는 A-에서 BBB+로 등급을 내렸다. 발표 이후 암젠의 주가는 약세를 보였다.

암젠이 향후 부채비율 줄이기에 돌입할 것으로 관측된다. 회사는 이번 인수 결정을 밝히며 2025년 말까지 현재 수준의 신용 등급 수준을 유지하는 것이 목표라고 언급했다. 암젠 측은 100억달러의 부채를 경감해 해당 목표를 달성하겠다는 입장이다.

-

국내외 제약사와 투자금융 업계에선 이번 M&A가 후속 거래로 이어질 지 눈길을 두고 있다. 통상 수십조원 규모 글로벌 M&A에서는 각국의 기업결합 승인을 얻기 위해 각지의 사업부나 자산 매각 조건을 받아들이는 경우가 많다.

글로벌 빅파마들도 대규모 인수 후 사업부를 쪼개고 매각하거나 보유 제품 판권(IP) 등을 매각해 재무구조를 관리해 왔다. 전 세계 100개국에 진출해있는 암젠은 엔브렐, 뉴포젠과 같은 블록버스터 약을 포함해 암, 신장질환, 류마티스 관절염, 골질환 및 기타 중증 질환 치료제를 보유하고 있다.

암젠은 호라이즌 인수에 앞서 비핵심 자산들을 정리하는 모습을 보이기도 했다. 2011년 인수한 브라질 자회사 베르가모(Bergamo)를 브라질 현지 제약사인 Blau에 매각하기로 지난달 결정했다. 지분 100% 매각 금액은 2800만달러다. 앞서 7월엔 터키 제약회사 젠센타(Gensenta) 지분 99.96%를 터키의 에자즈바쉬(Eczacıbaşı) 그룹에 매각해 1억3500만달러를 확보하기도 했다.

한 제약사 관계자는 "내부적으로 (후속 거래에 대해) 검토 중인데 아직 본격적으로 관심이 있는 거래는 없다"고 말했다.

2018년 일본 최대 제약사인 다케다약품공업의 아일랜드계 다국적 제약사인 샤이어(shire)를 인수한 사례도 있다. 당시 글로벌 매출 기준 18위였던 다케다는 19위 샤이어를 인수해 세계 10위권 제약사로 진입했다. 샤이어의 강점인 희귀질환 치료제 파이프라인도 강화할 수 있었다.

다케다의 재무 부담은 급격히 늘어났다. 샤이어 인수에 7조엔(약 68조9800억원)을 투입했는데, 당시 일본 기업의 해외 기업 M&A로는 사상 최대 규모였다. 다케다는 샤이어 인수자금을 약 3조엔의 현금과 약 4조엔의 신주 발행으로 충당했다.

회사의 신용등급은 떨어졌다. 2018년 12월 무디스는 다케다의 신용등급을 ‘A2’에서 ‘Baa2’로 3단계 하향조정했다. 다케다가 샤이어를 인수해 부채가 6배 가까이 늘었고, 투자 적격 등급으로 분류하고 있는 제약 회사 중 레버리지가 가장 높은 수준에 도달했다고 지적했다.

샤이어 인수 이후 다케다는 100억달러 부채 경감 목표를 내걸고 쉼없이 자산매각에 나섰다. 2019년 샤이어 인수 후 첫 매각으로 안구건조증 치료제 자이드라(Xiidra)를 노바티스에 매각해 34억달러를 확보했다. 또 오사카 본사 빌딩을 포함한 21개 부동산도 매각에 나섰다. 매각 금액은 600억엔 정도로 알려졌다.

2020년 4월엔 유럽 지역의 일부 일반의약품(OTC)과 제조시설을 덴마크 오리팜에 6억7000만달러에 팔았고, 6월 셀트리온에 일부 아시아태평양 지역 OTC를 약 2억7800만달러에 매각했다. 8월엔 자회사인 다케다컨슈머헬스를 미국 블랙스톤(blackstone)에 매각했다. 매각 금액은 23억7000만달러다.

한 IB 업계 관계자는 “다케다가 샤이어 인수 후에도 부채비율 관리 위해 시판중인 약품들 판권을 많이 팔았기 때문에 이번 암젠의 호라이즌 인수도 후속 딜들이 나올지 관심을 갖고 보고 있다”고 말했다.

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기