5%대 보장수익률에 출자자 외면…모멘티브 때는 4.5%

3월말까지 기한 주어졌지만…SDB-SJL 관계도 냉기류

-

이미지 크게보기

이미지 크게보기- (그래픽=윤수민 기자)

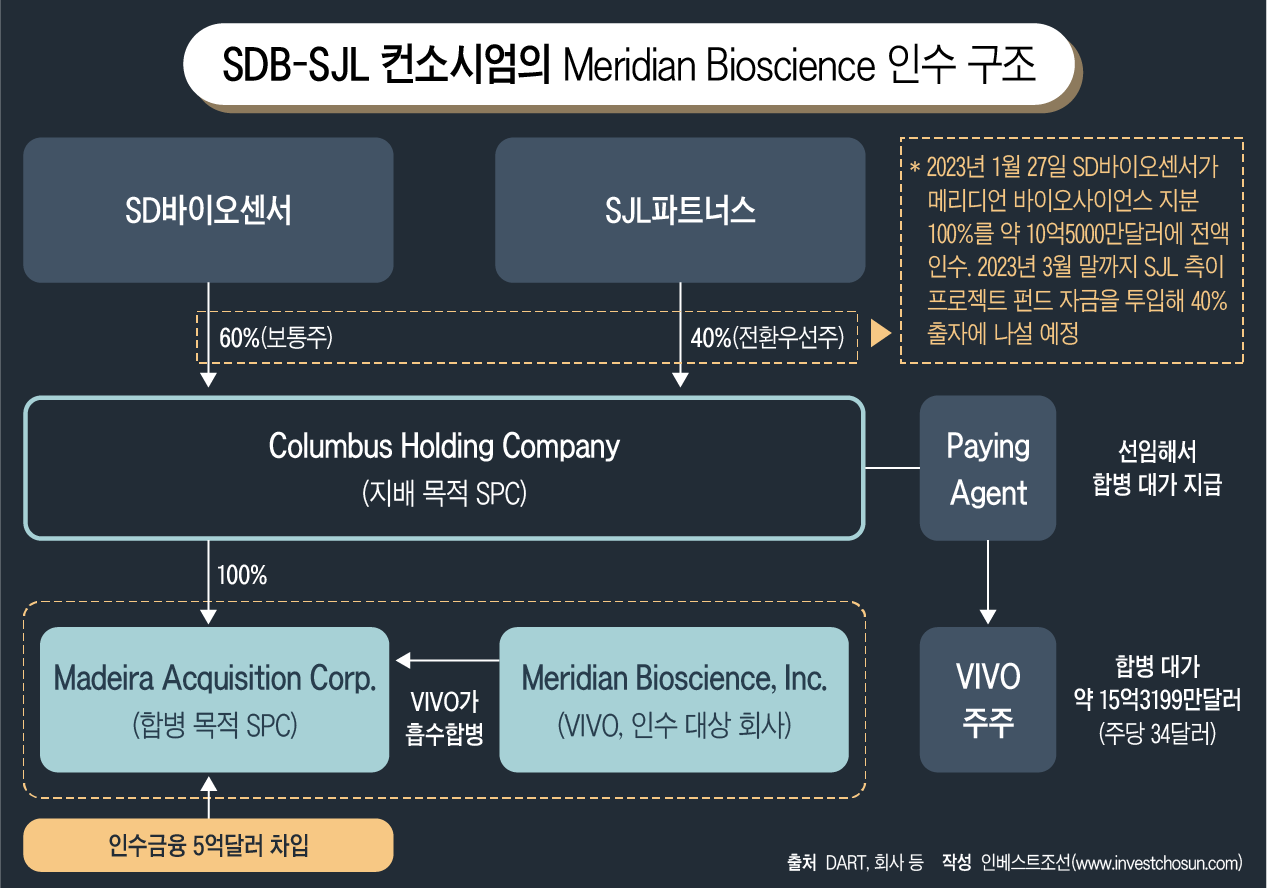

SD바이오센서(이하 SDB)가 국내 제약·바이오 업계 역대 최대 M&A인 미국 진단 기업 메리디언 바이오사이언스(이하 메리디언) 인수를 완료했다. SJL파트너스(이하 SJL)가 재무적투자자(FI)로 나서 지분투자금(Equity) 40%를 부담하기로 했으나 자금 모집이 늦어지며 SDB가 인수 자금을 모두 부담했다. SJL은 자금이 모이는대로 투자자로 나설 계획이지만 높지 않은 보장수익률 때문에 결과를 낙관하긴 어려운 분위기다.

SDB는 지난달 31일 메리디언 인수를 완료했다고 1일 밝혔다. 작년 7월 15억3199만달러(약 2조원)에 메리디언 인수 계약을 체결한 후 반 년여 만이다.

SDB는 인수대금 중 5억달러는 차입으로 조달하고 나머지 지분출자금은 6대 4 비율로 SJL과 부담하기로 했다. SJL은 4억1000만달러(약 5000억원) 규모 프로젝트펀드 결성을 추진했으나 난항을 겪었고, SDB가 메리디언 인수를 위해 설립한 콜럼버스(Columbus Holding Company) 지분 100% 출자금 10억5000만달러(1조2961억원)를 댔다.

애초에 SDB가 전액 출자할 가능성을 염두에 둔 상태에서 진행했기 때문에 거래 종결엔 문제가 없었다. 앞서 SDB는 메리디안 M&A 계약에 대한 보증을 제공했는데, 외부 자금이 잘 모이지 않을 경우 자체 자금을 써서라도 거래를 완결하기로 했다. SDB의 현금 여력이 충분한 상태이기도 하다.

KIC(한국투자공사)가 메리디언 투자를 검토하기도 했으나 지난해 하반기 환율이 요동치자 한국은행에서 출자를 막았다고 전해진다. 이후 환율이 다소 진정됐지만 목표했던 1월 거래 종결 시한에 맞춰 다시 검토하긴 어려웠다. 계획보다 자체 자금 부담이 늘어난 터라 SDB가 SJL에 불편한 기색을 보이는 것으로 전해진다.

-

SJL은 3월 말까지 자금을 모아 계획했던 출자비율을 맞출 계획이다. 작년 하반기부터 SDB가 납입일에 일단 전액을 출자하고, SJL이 에쿼티 출자금을 올해 2월 전후로 투입하는 ‘플랜 B’를 고려해 왔다. 최근에도 주요 기관들을 찾고 있는데 진척 속도가 더디다.

SJL이 제시한 조건이 공제회나 보험사 등 출자자(LP)를 만족시키기 쉽지 않은 분위기다.

SJL은 잠재 출자자들에 적격상장(Q-IPO) 및 드래그&콜 조건을 제시했다. 메리디언은 나스닥 상장 폐지된 상태로 이후 SDB는 5년 내 재상장을 추진할 예정이다.적격상장이 이뤄지지 않을 경우 SJL은 SDB가 보유한 콜럼버스 주식을 함께 팔 권리(Drag along)를 갖고, 이에 대응해 SDB는 SJL의 콜럼버스 주식을 되사올 권리(Call option)를 행사할 수 있다.

문제는 보장 수익률이다. SJL이 제시한 적격상장 조건은 원금에 내부수익률(IRR) 5%을 가산한 것이다. 최근 시장 금리가 조금씩 안정세를 찾아가고 있지만 기준금리가 3.5%인 점을 감안하면 출자자 입장에선 썩 만족스러운 수치로 보기는 어렵다. 작년 많은 LP들이 6~7%가 넘는 조달금리 부담을 졌다. 환율 문제도 변수가 될 수 있다. 투자자에 돌려줄 돈은 달러 기준인데, 향후 달러 가치가 더 하락한다면 원화 투자자가 돌려받을 금액이 줄어들 가능성도 있다. SJL의 주요 투자 조건은 최근에도 크게 달라지지 않은 것으로 전해진다.

한 투자업계 관계자는 “SJL 입장에선 최근 시장금리가 안정화하는 상황을 반영하고 싶겠지만 LP들은 여전히 보수적인 투자 기조를 이어가고 있다"며 "적어도 SK온 프리 IPO의 보장수익률(7.5%) 정도는 돼야 한다는 분위기"라고 말했다.

2018년 KCC와 SJL 컨소시엄의 모멘티브 인수와 비교해도 후한 조건으로 보기 어렵다. 메리디안과 모멘티브 M&A는 역삼각형 인수 구조나 SI(전략적 투자자)인 기업이 핵심 부담을 지고 SJL이 FI로 참여한다는 점에서 '닮은 꼴' 거래다. 모멘티트 M&A에서도 Q-IPO, 드래그&콜이 활용됐는데, 보장 수익률은 연 4.5%로 제시됐다. 당시 기준금리( 1.50~1.75%)에 비하면 아주 낮지 않은 수준이었다.

현재 일부 기관들이 투자를 검토하고 있으나 메리디언 자체의 성장 전망이 불투명하다고 시각이 있다. 국내에서도 엔데믹 국면에 들어서면서 바이오산업 수출을 이끌었던 진단기기 수출액이 감소세를 보이고 있다. 성공적인 투자가 되려면 IPO가 이뤄져야 하지만 성사 가능성을 낙관하긴 이르다.

한 금융투자업계 관계자는 "컨소시엄에서는 멀티플을 낮게 인수했다는 점을 강조하지만 비싸게 샀다는 시선도 없지 않다"며 "이미 국내에서 한번 돌았지만 성사되지 않은 딜이라 어디서 투자에 나설지는 지켜봐야 할 것 같다"고 말했다.

이미지 크게보기

이미지 크게보기