펀드 만기 대거 도래하는데 금리인상·공실률 증가로 가격 하락

메자닌·에쿼티 등 중·후순위 투자 나섰던 국내 금융사 손실 위기

-

이미지 크게보기

이미지 크게보기- (그래픽=윤수민 기자)

전 세계적 금리 인상 기조에 해외 부동산펀드 수익률이 곤두박질치고 있다. 2017~2018년 우후죽순 설정됐던 해외 부동산펀드 만기가 대거 도래하면서다. 특히 국내 금융사는 메자닌, 에쿼티 등 리스크가 높은 투자에 나서면서 손실 가능성이 큰 것으로 알려진다.

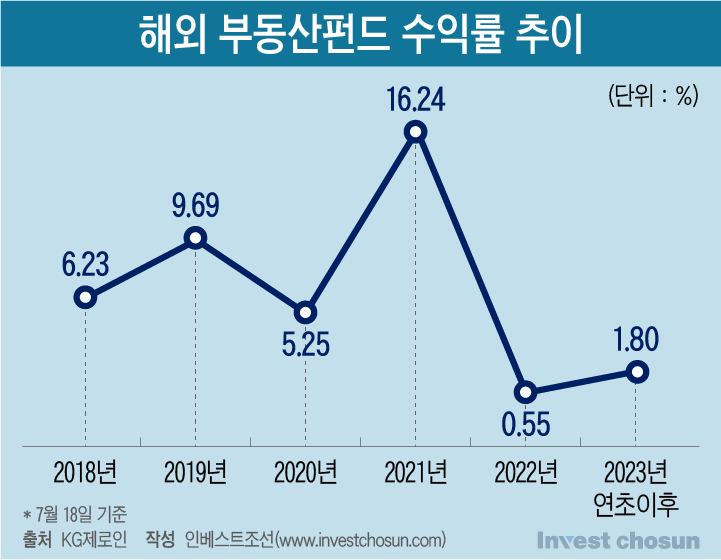

19일 펀드평가사 KG제로인에 따르면 지난 17일까지 집계된 올해 해외 부동산펀드 수익률은 연 1.8%로 기록됐다. 한때 부동산펀드 수익률은 연 16%까지 치솟았으나 지난해 연 1% 내외의 수익률을 내며 급격히 쪼그라들었다. 2017년부터 해외 부동산펀드 설정액이 많이 증가했는데 금리인상기에 자산가치가 하락하자 문제로 부상하고 있다는 설명이다.

국내의 해외 부동산펀드 설정액은 2017년에 처음으로 국내 부동산펀드 투자 규모를 앞질렀다. 국내 증권사와 자산운용사들이 2010년대 중반 저금리 국면에서 중위험·중수익을 내건 해외 대체투자로 몰려간 영향이다. 2015년 말 공모와 사모를 합한 해외부동산펀드 설정 잔액은 11조원에 불과했지만, 올해 기준 전체 잔액은 70조원을 넘어선다.

해외 부동산 쇼핑이 해마다 10조원 가까이 늘어나면서 일부 해외 지역에서는 국내 금융사끼리 가격 경쟁을 벌이는 상황이 연출됐다. 프랑스 파리 라데팡스 등 유럽 주요 권역에 위치한 오피스 빌딩을 인수하기 위해 눈치싸움을 벌이며 호가를 올린 것이다. 당시 미래에셋증권이 인수한 마중가 타워는 비싼 가격으로 셀다운에 실패했는데 국내 금융사 간 경쟁이 과열됐다는 지적이 나왔다.

그때 매입한 자산은 지난해부터 본격화된 고금리 영향으로 리파이낸싱 및 매각이 녹록지 않은 상황이다. 요즘과 같이 오피스 등 해외 상업용 부동산 가격이 내려가 LTV(매매가액 대비 대출비율)가 하락하면 해외 대주단 측에선 대출 원금의 일부를 상환하도록 하고 있다.

국내 출자자(LP) 입장에선 손실 가능성이 커진 가운데에서 추가 자금 투입 요청에 고민이 크다는 설명이다. 운용사 측에서 펀드 투자자에 공문을 보내 추가 출자를 요청하지만 수익자 총회에서 난색을 보이는 이들이 적지 않은 분위기다.

-

이지스자산운용은 지난 2018년 이지스글로벌부동산투자신탁 229호를 통해 담은 독일 트리아논 빌딩의 자산 가격이 하락하자 차환용 채권 발행에 어려움을 겪고 있다.

주요 임차인인 데카뱅크가 임대차계약을 연장하지 않으면서 대주단이 리파이낸싱을 꺼리고 있기 때문이다. 대주단 측에선 추가 지분출자를 요청하는 상황으로 알려지는데, 이지스운용은 리파이낸싱이 여의찮을시 임의 매각을 진행하겠다는 방침이다.

업계에서는 해외부동산 쇼핑에 나섰던 국내 금융사들의 막대한 손실을 볼 수 있다고 입을 모으고 있다. 높은 수익률을 위해 엑시트(투자금 회수) 리스크가 높은 메자닌 대출을 했거나 에쿼티투자를 한 사례가 많다는 설명이다. 독일 트리아논 빌딩의 경우에도 유럽 은행들이 선순위 출자자고 국내 투자자들은 지분 출자 방식으로 투자했다.

최근 문제가 드러난 홍콩의 골딘파이낸셜글로벌센터 빌딩도 유사하다. 미래에셋증권 등 국내 기관투자자는 지난 2019년 중순위(메자닌)로 해당 빌딩에 2800억원의 대출을 내줬는데 투자금 보전 의무가 우선순위에서 밀려나면서 당초 리스크가 컸다는 지적이 나온다.

실제로 빌딩 가격이 하락하자 선순위 대출자인 싱가포르투자청(GIC)과 도이체방크가 빌딩을 매각해 원금 회수에 나섰지만, 중순위 등 나머지 투자자들까지 보전받기 어렵다는 게 업계 관계자들의 중론이다.

일각에서는 현지 해외 자산을 제대로 파악할 역량이 없는 국내 금융사들이 무리하게 해외 투자 비중을 늘리면서 손실이 커졌다는 비판이 나온다.

전문 인력 보충 등 체계적인 준비 없이 급하게 조직을 확대한 채 성급히 영업에 나선 곳이 많았다는 설명이다. 이에 미국 워싱턴 DC에 위치한 1750K 스트리트빌딩, 라스베이거스의 더드루호텔 등은 이미 손실을 봤다.

해외 부동산 수익률이 떨어지면서 투자 수요도 급격히 위축되고 있는 것으로 보인다. 대형 증권사들은 고유계정으로 들어갔던 해외 부동산 자산 뒤처리에 여념이 없는 데다 국채 수익률이 5%가 넘는 시기인 만큼 해외 부동산에 투자할 이유가 없다는 목소리가 나온다. 이에 해외 상업용 부동산, 특히 오피스와 관련된 딜 소싱은 전면 '중지' 된 분위기로 알려진다.

한 대형자산운용사 관계자는 " 2017~8년에 너도나도 해외 부동산 투자에 뛰어들면서 높은 가격에 매입한 자산들이 지난해부터 가격 하락으로 대거 손실을 보고 있다"라며 "현재 국내 운용사단에서는 해외 오피스 같은 경우 투자가 전면 중단된 분위기다"라고 전했다.

이미지 크게보기

이미지 크게보기