새마을금고 투자 확장 시기와 겹쳐

2022년 이후 시장 침체에 우려 심화

만기 연장부터 회수까지 잡음 예고

-

이미지 크게보기

이미지 크게보기- (그래픽=윤수민 기자)

한국 사모펀드(PEF) 시장의 주축으로 활약했던 프로젝트펀드의 시대가 저물고 있다. 프로젝트펀드는 지난 수년간 유동성 풍년에 힘입어 손쉽게 투자와 회수를 할 수 있는 수단으로 각광받았지만 지금 상황은 그 반대다. 높은 가치에 투자했던 자산들이 자본시장 침체기를 거치며 부실화하는 사례가 잇따를 것이란 우려가 나온다.

블라인드펀드가 자금을 모으고 투자처를 찾는 PEF 본연의 형태라면 프로젝트펀드는 투자처를 정한 후 투자자를 모은다. 해외와 달리 국내에서 유독 프로젝트펀드가 발달한 편인데 초기에는 그 규모나 존재감이 크지 않았다. 정보를 통제하기 쉽지 않아 블라인드펀드나 헤지펀드에 거래를 빼앗기는 일이 많았다. 출자자(LP) 군도 넓지 않아 100억원만 대면 핵심 LP로서 목소리를 낼 수 있었다.

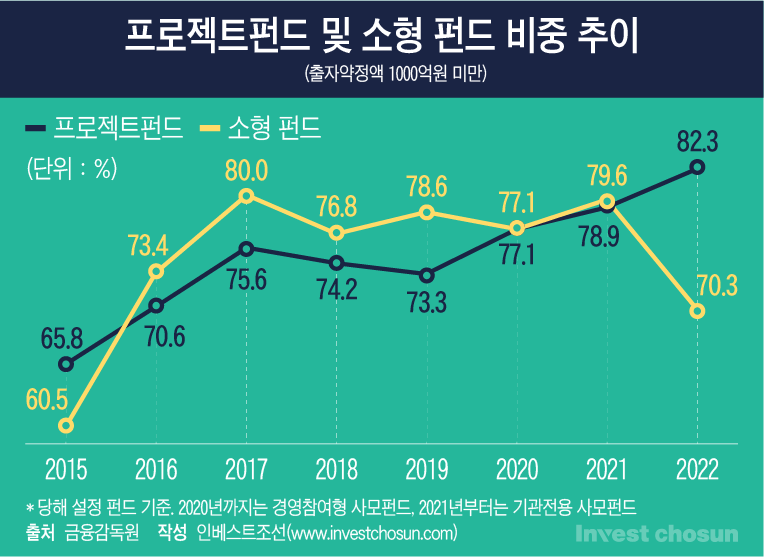

프로젝트펀드는 2010년대 중후반에 들어 존재감이 크게 부각됐다. 새로 결성된 사모펀드 중 프로젝트펀드 비중은 2015년 65%대에 그쳤으나 이듬해 70%를 회복했고 이후 수년간 고공행진을 이어갔다. 프로젝트펀드는 소형 운용사(GP)가 경험을 쌓은 수단으로 활용됐기 때문에 소형 사모펀드 비중도 함께 높아졌다.

-

프로젝트펀드의 호황기는 새마을금고중앙회가 부상하던 때와 겹친다. 2015년까지는 한국증권금융이 터줏대감이었다면 이후부터는 새마을금고가 핵심 LP를 도맡다시피했다. 이차전지 등 초기 투자 포트폴리오가 잇따라 성공하며 자신을 얻은 새마을금고는 이후 출자 규모를 많게는 건당 수천억원으로 늘렸다. 투자 의사 결정도 신속했던 터라 ‘땅짚고 헤엄치기’식 투자가 봇물을 이뤘다.

사모펀드 시장은 2022년 상반기까지는 성장세를 보였다. 에코프로비엠에 투자한 BNW인베스트먼트, SK아이이테크놀로지에 투자한 프리미어파트너스 등 최고 호황기에 자금을 회수하고 한 단계 체급을 올린 곳들도 있었다.

그러나 이후 팬데믹 유동성의 거품이 꺼지면서 프로젝트펀드 시장에도 위기감이 돌기 시작했다. 기관투자가들이 지갑을 닫았고, 시장을 떠받치던 새마을금고도 출자 비리 문제가 불거지며 존재감이 사라졌다. 시장 분위기와 기업가치 간 괴리가 좁혀지지 않아 투자자를 설득하기 쉽지 않았다. 믿을 만한 대형 GP가 투자할 때 병행해서 만드는 경우 외엔 프로젝트펀드를 찾아보기 어려웠다.

프로젝트펀드의 만기는 보통 4~5년이고 출자자간 협의에 따라 1~2년의 추가 시간이 주어진다. 최호황기에 투자했던 건들의 만기가 속속 돌아오는 상황인데 원하는 회수 성과를 낼 수 있을지는 미지수다. 고점에 투자한 것도 부담인데 이후 시장 침체로 거래 배수도 낮아졌다. 포트폴리오 분산 효과도 없다 보니 GP와 LP 모두 손실을 피하기 위해 노력해야 하는데 묘수를 찾기 쉽지 않다. 투자 기업은 부실화하고 GP와 LP간 갈등도 잇따를 가능성이 크다. 일부 대형 기관투자가는 부실화 우려에 프로젝트펀드 자산을 전수조사하고 있다.

ST리더스PE는 지난 2020년 새마을금고 지원으로 프로젝트펀드를 꾸려 M캐피탈을 인수했다. 이후 기업금융과 부동산금융 투자를 늘린 것이 지금 독이 되고 있다. 인수 과정에서 새마을금고 관계자에 불법 리베이트를 제공해 문제가 되기도 했다. 올해 새마을금고는 GP 교체를 전제로 M캐피탈에 자금을 지원하겠다 했지만 일부 LP의 반대로 난항을 겪었다. M캐피탈 매각 절차가 진행 중이지만 실적 부진, 유동성 부담 등을 감안하면 투자 원금을 거두기 어려울 것이란 평가가 나온다.

차파트너스가 수도권 시내버스 사업을 매각할 가능성이 거론되고 있다. 2019~2020년에 걸쳐 1~3호 프로젝트펀드를 꾸려 투자한 준공영제 버스운수사들이 대상이다. 올해 말부터 5년 만기가 속속 돌아오는데 일부 LP가 조기 회수를 원하는 것으로 알려졌다. GP 입장에선 4호 펀드의 버스사업자까지 묶어 파는 편이 유리하기 때문에 1~3호 펀드 만기 연장을 바라는 분위기지만 수 십 곳에 달하는 LP들의 뜻을 하나로 모을 수 있을지 미지수다.

이 외에도 만기 연장이나 투자 회수에 애를 먹을 만한 포트폴리오가 적지 않을 것이란 평가가 나온다. 다시 없을 최호황기 2차전지 등에 투자한 곳들은 그 자체만으로 회수 장벽이 높다.

저축은행이나 캐피탈사 등 일부 소형 LP는 부동산 투자 부실 문제도 크다. PEF에서 일부 손실을 보더라도 당장 유동성을 확보하는 게 더 중요할 수 있다. 새마을금고조차 운용사에 질질 끌려가고 있다. 작은 LP라도 다른 목소리를 강하게 내면 전체 의사를 통일하기 쉽지 않을 것으로 보인다. 인수금융 대주단의 기한이익상실(EOD) 선언도 복병이다.

한 사모펀드 업계 관계자는 “지난 몇 년간 2차전지를 중심으로 프로젝트펀드 투자가 많았는데 작년부터 본격적으로 애를 먹는 곳들이 나오는 상황”이라며 “블라인드펀드가 그나마 유망하고 미래 트렌드에 맞는 것들을 챙겨가면 프로젝트펀드가 설 자리는 더 줄어들 것”이라고 말했다.

이미지 크게보기

이미지 크게보기