동서울호텔 인수해 '코리빙' 탈바꿈 계획

주주 "주가 추가 하락 우려…기존 자산 관리부터"

-

마스턴투자운용의 첫 공모 리츠(REITs·부동산투자회사)인 마스턴프리미어리츠가 약 200억원 규모의 전환사채(CB) 발행에 나섰지만, 주주들의 반발로 무산됐다.

마스턴프리미어리츠는 CB 발행 자금으로 강변 동서울호텔을 인수해 코리빙(공유주거) 하우스로 활용할 계획이었다. 거래금액은 약 510억원으로 지분(에쿼티) 280억원, 담보대출 230억원 등을 통해 자금을 조달할 계획이다. 코리빙하우스는 최근 1인 가구가 늘어나며 생긴 새로운 형태의 셰어하우스다.

국내 자산 비중을 확대하고 신규 섹터 투자를 통해 포트폴리오를 다변화할 계획을 세웠지만, 일단 계획은 보류된 셈이다.

-

주주들은 주가가 추가로 하락할 가능성을 우려하며 신규 자산 매입이 아닌 기존 자산 관리에 힘써줄 것을 당부했다. 일부 주주는 CB 발행 조건으로 마스턴투자운용이 보유한 지분 또는 투자자산 등을 담보로 요구한 것으로 알려졌다.

주주들은 이미 주가가 많이 빠졌다는 입장이다. 주가는 5일 기준 주당 2490원으로 지난 2022년 6월 상장 당일 최고가(6130원)을 기록한 후 60%가량 빠졌다. 글로벌 경기 침체와 고금리 기조에 유럽 투자 자산의 가치가 하락해 투자 심리가 위축된 것으로 풀이된다.

배당금마저 크게 줄었다. 최근 결산배당금(2023년 8월~2024년 3월)으로 87원을 지급하기로 했다. 직전 배당금 153원과 비교해 43% 감소했다. 마스턴유럽9호펀드가 리파이낸싱 대응 목적으로 현금을 보유하기로 하며 배당금이 줄었다. 기존 조달금리가 1.25%인 만큼 금리 인상과 비용 증가는 불가피하다.

마스턴프리미어리츠의 주주는 지난 3월 31일 기준 ▲성담 7.52% ▲코람코자산운용 6.18% ▲마스턴투자운용 6.02% ▲신한캐피탈 5.03% 등이다.

이미 지난 6월 25일 정기주주총회에서 CB 및 신주인수권부사채(BW) 발행 관련 정관을 개정했다. 새 정관에는 액면총액이 265억8000만원을 초과하지 않는 범위에서 CB와 BW를 발행할 수 있도록 명시했다.

마스턴투자운용은 "CB 발행 목표액은 200억원이며, 구체적 액수는 주주총회에서 안건 통과 이후 정할 계획이었다"며 "(프랑스 크리스탈파크 오피스를 담고 있는 마스턴유럽9호펀드의 차입금 만기가) 올해 7월이며, 차환(리파이낸싱) 조건을 확정한 후 마스턴프리미어리츠의 자금 조달 방안을 재검토할 예정이다. 리파이낸싱은 차질 없이 진행될 것"이라 전했다.

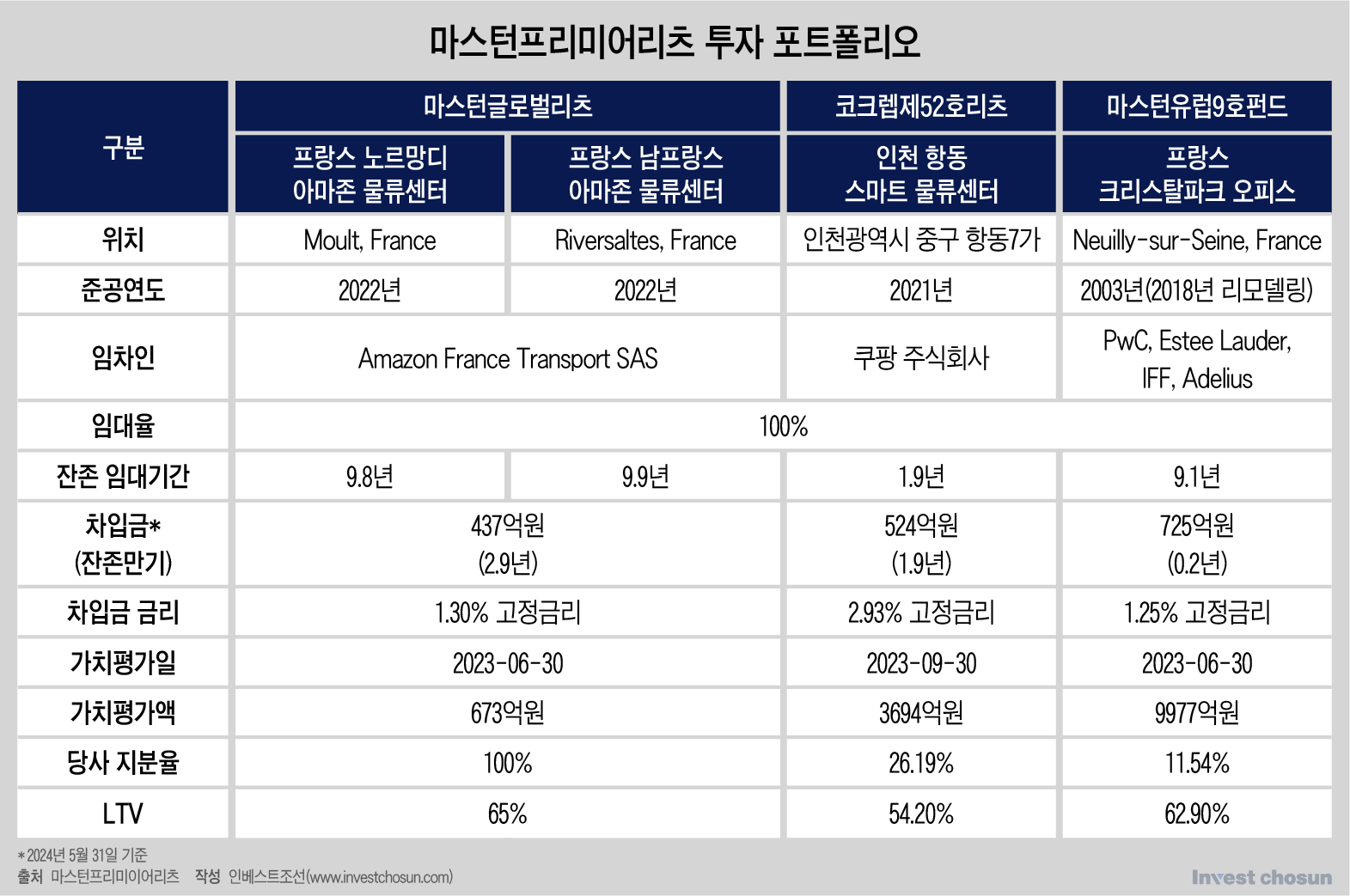

현재 마스턴프리미어리츠는 대표적으로 ▲프랑스 아마존 물류센터(노르망디, 남프랑스) ▲인천 항동 스마트 물류센터 ▲프랑스 크리스탈파크 오피스 등 4개 자산을 보유하고 있다.

마스턴운용은 마스턴프리미어리츠가 보유한 자산의 공실률이 0%라는 점을 강조한다. 마스턴투자운용은 "(해외 부동산 부실 현실화 우려가 만연한데) 마스턴프리미어리츠가 보유한 프랑스 자산은 올림픽 시너지 등을 차치하고도 상황이 좋다"고 밝혔다.