콜옵션 행사 및 우군 통한 소수지분 확보로 경영권 장악 가능성

숙박-항공 시너지 노리는 대명소노 vs. 경영권 수성 나선 예림당

-

국내외에서 호텔·리조트 사업을 운영하는 대명소노그룹이 사모펀드가 소유한 티웨이항공 지분을 매입하며 항공업 진출을 시도하고 있다. 그간 수차례 시장을 통해 항공업계 진출에 대한 의지를 드러냈던 만큼, 콜옵션 행사 및 소수지분 확보를 통해 경영권을 확보할 것으로 전망된다. 현 티웨이항공 최대주주인 예림당과의 경영 주도권을 둘러싼 대립도 더욱 심화되는 양상이다.

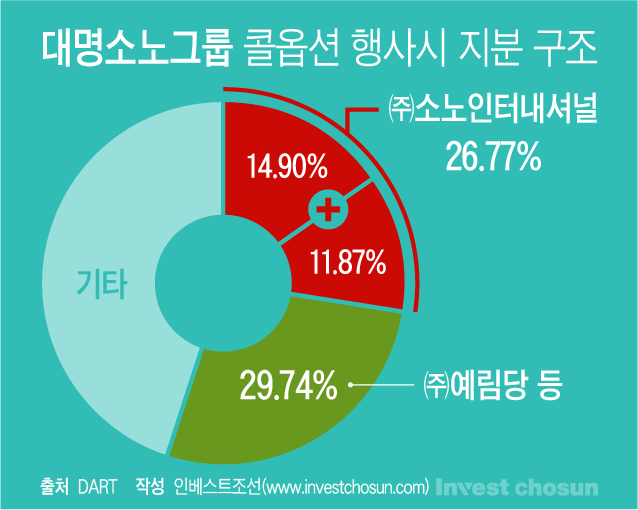

투자은행(IB) 업계에 따르면 대명소노그룹은 티웨이항공의 경영권 확보를 위한 전략을 세우고 있다. 주력 계열사 소노인터내셔널은 이달 티웨이항공의 대주주인 JKL파트너스로부터 지분 14.9%를 약 1059억원(주당 3290원)에 매입했다. 오는 9월 전까지 JKL 잔여 지분 11.87%에 대한 콜옵션을 행사하고, 시장에서 5% 미만의 지분을 추가로 인수해 경영권을 확보할 계획이다.

현재 티웨이항공의 주주는 최대주주인 예림당 및 특수관계인(지분 29.74%), 소노인터내셔널(14.9%), 기타 소액주주 43.49% 등이다. 자사주를 합쳐도 최대주주 지분은 30%로, 2대 주주인 소노인터가 콜옵션을 행사하면 지분 차이는 3%로 좁혀진다.

자본시장법에 따르면 상장사의 의결권 있는 발행 주식을 5% 이상 보유할 땐 지분 내역과 보유 목적 등을 공시해야 한다. 투자업계에서는 대명소노가 이 '5%룰'을 피하기 위해 5% 미만의 지분을 시장가로 인수할 것으로 내다본다.

우호 세력으로 분류되는 국내 자산운용사를 통해 지분을 매입하는 방식이 유력 거론된다. 이렇게 되면 예림당과의 직접적인 협상 없이도 대명소노가 유리한 방향으로 경영권을 장악할 수 있다. 26일 종가 기준 티웨이항공 주식은 2600원대로, JKL(주당 3290원) 지분 인수가격 대비 낮다.

대명소노그룹 측은 "콜옵션 행사 여부 및 추가 지분 매입 여부는 확인해 줄 수 없다"고 밝혔다.

-

대명소노그룹은 항공사 인수를 통해 숙박과 항공을 연계한 시너지 효과를 노리고 있다. 앞서 대명소노는 JC파트너스가 보유한 에어프레미아의 지분 인수를 검토했지만, 인수 가격에 대한 양측의 견해 차이로 결국 포기했다고 전해진다. 항공업 진출에 대한 의지가 강하면서도, 가격에 대해 신중한 접근을 하고 있는 상황이다.

한 IB업계 관계자는 "예림당이 지분 매각에 응하지 않더라도, 대명소노그룹은 시장에서의 소수지분 매입을 통해 최대주주 지위를 확보할 수 있는 상황"이라며 "대명소노 자금 사정상 예림당 지분 전체를 JKL과 비슷한 1000억원대에 매입해줄 여유는 없다"고 설명했다.

당시 나춘호 예림당 회장은 항공사 매각을 고려했으나, 경영권이 아들 나성훈 회장에게 이전되면서 항공업 사업을 지속하는 쪽으로 선회한 것으로 알려졌다. 이에 따라 티웨이항공의 경영권 갈등도 본격화될 가능성이 높아졌다.

티웨이항공은 최근 유럽 노선 확대를 추진하고 있지만, 저비용항공사(LCC) 수익성 개선과 관련해선 의구심이 높다. 유럽 노선 확대와 유가 상승 등으로 대외적 어려움을 겪고 있는 상황에서, 대명소노의 지분 매입으로 인한 경영권 다툼이 불거지며 우려의 목소리도 높아지는 분위기다.

한 LCC업계 관계자는 "예림당이 소수지분만 팔 이유도 없고, 쉽게 경영권을 내줄 것 같지도 않다. 향후 양측 간의 경영권 다툼이 격화될 가능성이 크다"면서 "대한항공과 아시아나의 합병으로 LCC 업계가 재편되는 과정에서 효율적인 비용 구조와 시장 대응이 중요한데, 경영권 다툼으로 시간을 뺏길 가능성도 있다"이라고 말했다.