합병법인 출범 후에도 'SK온 살리기'는 지속

배터리 수익성 부진하면 '배터리社' 설득 어려워

-

SK이노베이션과 SK E&S의 합병안이 임시 주주총회(이하 주총) 문턱을 넘었다. SK E&S의 현금 창출력을 바탕으로 SK이노베이션의 배터리 투자 부담을 덜고 자회사인 SK온의 흑자시점을 일부 앞당길 가능성을 기대하는 분위기다.

다만 내달 19일까지 SK이노베이션의 주가가 행사가액을 밑돌 경우 주주들의 주식매수청구권 행사가 잇따를 수 있다는 점은 변수로 거론되고 있다. 향후 신설될 합병법인 또한 SK이노베이션과 마찬가지로 자회사 SK온의 실적에 따라 기업가치가 좌우될 수 있어 결국 SK온의 실적 개선이 가장 큰 숙제가 될 전망이다.

27일 SK이노베이션은 합병계약 체결 승인을 위한 임시 주총에서 SK이노베이션과 SK E&S의 합병안이 통과됐다고 밝혔다. 찬성률은 85.75% 수준이다.

다만 주주들의 주총 참석률은 62.76% 정도로 상대적으로 저조한 모습이다. 통상 전체 주주의 80% 이상이 참석하던 주요 기업들의 주총 전례에 비해서는 이례적으로 낮은 참석률이었다는 평가다.

이를 두고 일각에선 주식매수청구권 행사를 염두에 두고 있는 기관들이 불참했을 가능성이 있다는 목소리가 나온다. 지분구조상 SK㈜와 외국인 주주들만으로 의사결정이 날 수 있다는 점을 감안해 개인주주들의 참여가 저조했을 가능성 또한 거론되는 중이다.

주식매수청구권 행사가 변수…19일까지 초조할 SK이노

내달 19일까지 진행될 주식매수청구권 행사 추이가 합병 성사에 있어 변수가 될 전망이다. 합병안 승인이 확정된 27일 SK이노베이션의 주가는 10만9000원대로 3% 가까이 상승했지만 매수예정가(11만1943원)를 밑도는 수준이다. 매수예정가보다 낮은 주가가 유지될 경우 기관투자자들은 펀드 수익자를 위해서라도 매수청구권을 행사할 가능성이 높다는 설명이다.

이에 따라 SK이노베이션이 주가 부양에 나설 수도 있다. 일각에선 SK이노베이션이 긍정적 래깅효과(원료투입 시차) 덕에 반등 가능성이 있는 SK온 실적을 활용할 가능성이 제기되고 있다. SK이노베이션 측은 별도로 주가부양책을 마련하고 있지는 않다고 설명했다.

한 투자업계 관계자는 "SK이노베이션 입장에서는 주가가 올라야 주식매수청구권 행사 규모가 줄어들 수 있을 테니 주가 부양이 간절한 상황"이라면서 "주가는 인위적으로 높이기는 힘든 탓에 추가적으로 부양책을 내놓기는 쉽지 않을 것이다. 지금으로선 기관들을 직접 만나 적극적으로 IR에 나서는 수밖엔 없을 것"이라고 말했다.

박상규 SK이노베이션 사장은 주총에서 주식매수청구권 행사 규모가 8000억원이 넘어서면 이사회와 협의해 진행 여부를 결정할 예정이며 내부 보유 현금(약 1조4000억원)으로 청구권 행사에 대응할 것이라고 설명했다.

행사 규모가 8000억원을 넘어가더라도 합병을 강행할 것으로 보고 있다. 지난 2018년 카카오와 카카오M 합병 당시에도 2200억원에 달하는 주식매수청구권 행사가 이뤄졌지만 합병을 예정대로 진행한 전례가 회자된다.

-

합병으로 한숨 돌린 SK이노?…'SK온 살리기'는 현재진행형

합병법인이 출범하더라도 배터리 자회사인 SK온 살리기 작업은 지속 진행돼야 한다. SK온에 투자한 재무적투자자(FI)들은 금번 합병으로 모회사의 콜옵션 행사 여력이 확충된 의미가 있다고 보는 중이다.

SK온은 FI들과 2026~2027년을 전후해 상장을 하겠다고 약속한 바 있다. 이를 지키지 못할 경우(적격상장에 실패할 경우) FI들은 동반매수청구권(드래그얼롱)을 행사할 수 있고 모회사는 콜옵션을 행사해 투자자 지분을 되사올 수 있다. 그간 투자자 지분을 되사올 만큼의 자금이 부족할 수 있다는 인식이 있었지만 이같은 걱정은 덜었다는 평가다.

모회사의 몸집을 키워 추후 SK온에 대한 재무 지원 가능성이 확대된 점 또한 긍정적이라고 보는 시각이 있다. 전기차 시장 캐즘(일시적 수요부진) 등 환경이 녹록진 않지만 금번 합병을 통해 SK온의 재무구조를 개선하고 흑자전환을 앞당긴 후 상장을 추진, 높은 기업가치를 인정받곤 증시에 입성하는 것이 궁극적 목표일 것이란 평가다.

SK온이 SK그룹 리밸런싱 작업을 거치면서 '배터리기업'으로만 평가받을 가능성이 낮아질 수 있다는 점은 우려되고 있다. SK온 또한 원유 및 석유화학제품의 수출입 및 중개기업인 SK트레이딩인터내셔널, 원유 및 석유제품 저장기업 SK엔텀 등 현금흐름이 양호한 기업들을 흡수합병한다. 상장 시점까지 배터리 부문의 수익성이 개선되지 못할 경우 배터리기업으로서 기업가치를 평가받기는 쉽지 않을 것이란 설명이다.

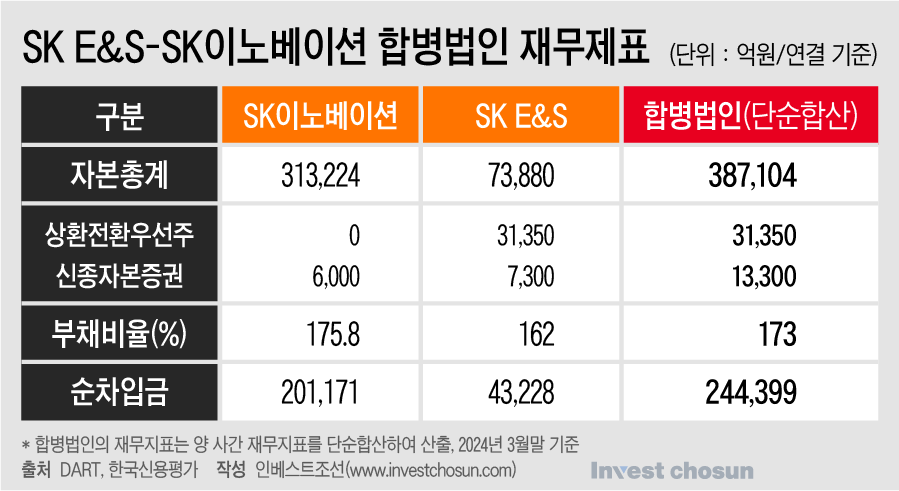

일각에선 합병 이후 재무건전성이 크게 개선될 수 있는지에 대한 의문 또한 제기되는 중이다. 배터리 부문 대규모 투자자금 지출로 인해 재무안정성이 크게 저하된 SK이노베이션에 비해서는 SK E&S의 현금창출력이 우수한 것으로 평가되곤 있다. 그러나 SK E&S 또한 연간 시설투자(CAPEX) 투자가 필요한 상황이라는 지적이다.

한 증권사 연구원은 "SK E&S의 연간 영업이익은 1조원 내외인데 2026년까지 CAPEX 투자를 1조원 내외로 집행해야 하는 것으로 파악된다"라며 "이를 감안하면 합병을 통해 현금흐름을 개선할 수 있는지 여부를 지속 지켜봐야할 필요성이 있다"라고 말했다.