GBD 매물은 호황기 가격 기대감vs보수적 접근 충돌

CBDㆍYBD는 공급 과잉에 신규 수요 부족 이중고

해외 기관은 IRR 미달에 프라임 오피스 제외 관망세

-

이미지 크게보기

이미지 크게보기- (그래픽=윤수민 기자)

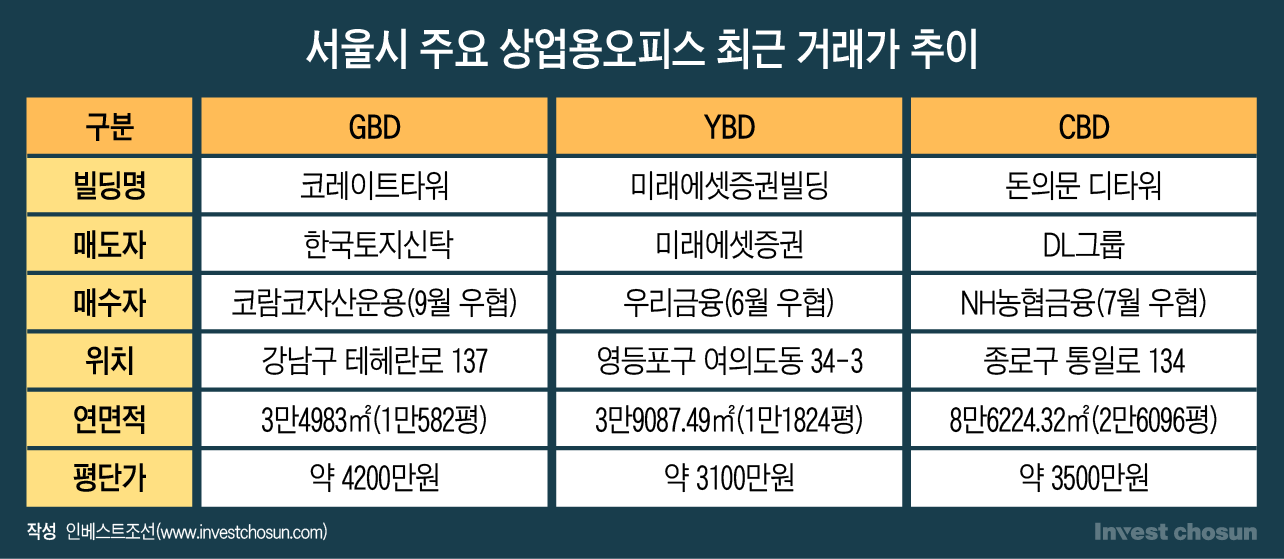

국내 상업용 부동산 시장이 매도자와 매수자간 가격 눈높이 차이를 좁히지 못하고 거래 침체기에 들어설 것으로 전망된다. 강남(GBD)과 도심(CBD) 권역 등 핵심 상권에서 대형 오피스 매각이 철회되거나 보류되는 사례가 증가하는 까닭이다.

프라임급 자산을 제외한 대부분의 물건들이 매수자를 찾지 못해 어려움을 겪는 가운데, 주된 재무적 투자자(FI)로 등장할 것 같던 외국계 투자자들마저 투자 전략을 수정하고 있어 시장의 불확실성이 커지는 분위기다. CBD 등 일부 권역에는 공급 과잉 우려까지 더해져, 장기적인 오피스 시장 조정에 대비해야 한다는 목소리도 나온다.

투자은행(IB) 업계에 따르면 코람코자산신탁이 리츠를 통해 보유하고 있는 강남 오피스빌딩 '케이스퀘어2'는 매각 작업이 지연되고 있다. 예비입찰 후 2차 인터뷰까지 진행했지만 우선협상대상자도 선정하지 않은 상황이다.

이는 오피스 지분 절반 이상을 보유한 교직원공제회(LP)와 인수자 측의 눈높이가 맞지 않은 까닭이다. 교보AIM자산운용 등 입찰 참여자가 제시한 금액은 평당 최대 4500만원인 반면, 매도자 측은 5000~6000만원의 매각가를 희망하고 있다.

이처럼 최근 국내 상업용 부동산 시장에선 매각 작업 중단 또는 지연 결정을 내리는 대형 매물들이 다수 발생하고 있다. 대신증권은 지난해부터 서울 중구 본사 '대신343' 매각을 시도하고 있지만 두 차례 우협이 결렬됐다. 마찬가지로 중구에 위치한 정안빌딩(이든자산운용) 및 T타워(케펠자산운용)도 매각 작업이 보류된 상태다.

강남(GBD)과 종로(CBD) 업무지구 지역에서 이 같은 현상이 두드러진다. GBD에서는 전반적으로 매도자 우위의 시장이 형성된 탓에 가격 괴리감이 크다. 테헤란로 일대 지역은 1만평 이상의 신축 대형 오피스가 많지 않은 데다, 과거 판교에 머물렀던 IT 기업들의 강남 이전 추세로 인해 공급이 수요를 따라가지 못하는 상황이다.

이에 매도자들은 평당 4500만원 수준을 웃도는 호황기 가격을 기대하고 있는 반면, 매수자들은 미래 매도 시점의 불확실성을 반영한 보수적인 가격을 제시하고 있어 양측의 입장차가 좁혀지지 않고 있다.

-

이미지 크게보기

이미지 크게보기- (그래픽=윤수민 기자)

이와 달리, CBD에서는 과잉 공급이 거래 침체기의 원인이라는 지적이 나온다. KKR-이지스자산운용의 남산스퀘어, 싱가포르투자청(GIC)의 서울파이낸스센터(SFC), DWS자산운용의 크레센도빌딩 등이 모두 같은 권역의 매물이다. 종로 지역 재개발 과정에서 주거 용도의 부동산이 오피스로 전환된 사례를 합하면 초과 공급으로 인한 공실률까지 거론되는 분위기다.

한 부동산 운용사 임원은 "CBD 안에서도 광화문과 종각역 사이를 벗어난 을지로 지역의 매물은 코어 자산이라도 큰 인기를 끌지 못하고 있다"며 "GIC가 SFC 매각을 서두르는 것도 지금이 고점이라는 판단이 깔려 있는 것"이라고 설명했다.

여의도 업무지구(YBD)에 위치한 상업용 오피스들도 거래량에 비해 실익은 없다는 평가가 적지 않다. 여의도ㆍ마곡 지역 오피스들이 새로운 임차인 없이 기존 임차인들의 이동으로만 거래가 진행되는 까닭이다. 키움증권ㆍ신한투자증권ㆍ유안타증권 사옥 임차인들이 빌딩 공사 과정에서 새로 준공된 'TP타워'와 '앵커원'으로 이주하는 식이다.

연초만 해도 풍부한 자금력을 갖춘 외국계 자본들이 주요 투자자(FI)로 나설 것이란 기대가 컸으나, 실제론 이들의 참여가 저조한 것도 오피스 시장 침체기 우려를 가중시키고 있다.

오피스 매매가격이 높은 탓에 환차익 효과를 감안하더라도 내부수익률(IRR)이 두 자릿수를 넘기기 어려운 점이 주된 원인으로 꼽힌다. 일부 글로벌 기관투자자들은 예상 IRR을 산출한 결과, 수익성이 기대에 미치지 못해 거래를 포기하는 사례도 있는 것으로 전해졌다.

이들은 프라임급 GBD 우량 오피스를 취급하는 '코어 전략'에서 벗어나, 부실 자산을 인수해 구조조정 및 재건축을 거쳐 매각하는 '오퍼튜니티 전략'으로 무게중심을 옮기고 있다. 이로 인해 최근 매물로 나온 오피스들에 대한 외국계 자본의 관심이 크게 줄었다는 평가가 나온다.

한 금융권 관계자는 "블랙스톤 등 외국계 기관들이 지금은 코어 전략이 작동하는 시기가 아니라는 판단 하에 밸류 애드나 오퍼튜니티 전략으로 선회하고 있다"며 "국내 연기금ㆍ공제회들은 트로피 자산만 장기 투자로 가져가고, 해외 기관들은 쏟아지는 CBD 매물엔 관심이 없어 오피스 시장을 호황이라고 말하기엔 어렵다"고 말했다.